個人事業主・自営業者として、事業継続や起業返済の努力に大切なことの一つには、「資金調達」も挙げられます。その方法には、法人用、個人事業主用とで、違いが少し見られます。

こちらでは、個人事業主・自営業者が利用可能な資金調達方法について、ご紹介していきましょう。(関連 >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中)

- まずは日本政策金融公庫の利用がおすすめ

- 日本政策金融公庫の次は信用金庫へ

- 各自治体が取り扱っている中小企業向け制度融資

- 友人・投資家などから出資を受ける

- 即日融資可能なビジネスローンは緊急時に有力

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | auユーザーに おすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

個人事業主・自営業者がお金を借りる方法

個人事業主・自営業者がお金を借りる資金調達では、メインとして以下の方法が挙げられます(おすすめ順に挙げています)。

※他に、クラウドファンディング(READYFOR(レディーフォー)、Makuake(マクアケ)、CAMPFIRE(キャンプファイヤー)など)を利用する、補助金・助成金を受け取るなどの資金調達方法もあります。助成金は要件を満たしていれば受け取ることができますが、補助金については、要件を満たしている上で、審査通過となった人が受け取れます。こちらではお金を借りる資金調達方法ということで、融資についてまとめてみました。

さて、なるべくスピーディに低金利での調達を考えているのであれば、日本政策金融公庫の融資がおすすめです。それぞれの詳細については、下記にまとめています。まずは、個人事業主がお金を借りるために、重要なポイントをご説明していきましょう。

個人事業主でも即日融資は可能?

結論からいえば、個人事業主も即日融資を受けられます。ただし、どの業者でも行っているわけではないため、即日融資を必要としている場合、どこから借り入れをするのかという選択が重要なポイントとなります。

そして、即日融資を行っている業者では、「消費者金融」(関連:消費者金融でお金を借りる)が真っ先に候補として挙げられます。審査結果もスピーディで、融資までがスムーズに済むことが特徴的です。とはいえ、融資までがシンプルに済むケースとは、貸金業法における「総量規制」に該当する場合のみ。つまり、借入希望額が「年収の1/3まで」ということ。それ以上の借入希望額であれば、受けられるサービスの選択肢が少なくなることを覚えておきましょう。

ただし、総量規制では「例外貸付」もあり、個人事業主を対象とした貸付けでは、総量規制の制限を例外的に受けません。ということは、「自営業を理由に多く借りられる」と感じてしまうかもしれませんが、例外貸付においては貸付業者も審査を慎重に行うため、

- 審査結果が出るまでに時間がかかる

- 提出に必要な書類が多くなる

というデメリットが発生することも。

総量規制内の借り入れであれば、審査~融資までスピーディに行ってもらえます。

個人事業主の融資で審査が重要

よく「自営業者は借入審査で不利」と言われますが、実際に、収入の安定性が会社員などよりも低めの個人事業主への融資には、審査も厳密に行われる傾向にあります。その融資審査では、収入がいかに高いか、という以外にも、その安定性がとても重要なポイントとされているのです。

ではここで、貸金業者が個人事業主の借入審査でチェックするポイントを挙げていきます(他金融機関での審査にも、共通点があります)。

- 個人情報

名前や住所、連絡先など。本人確認書類と一致しているかどうかなど。

- 生活状況

持ち家なのか賃貸なのか、住宅ローンの有無や家族構成についてなど。

- 事業状況(特に重要な項目1)

事業の現況や資産状況、事業年数、売上についてなど。

事業の資料より、売上規模、資産状況、経費率などをチェック、総合的な判断を行い、「返済の継続が可能かどうか」を見極めます。つまり、事業年数が長く、高い安定性を保っている状況であるほど、審査面で有利と考えられるのです。

一方で、高い売上を保っているものの事業年数が短め、月々の売上でその差があまりに著しいなどと、安定性に問題ありと判断されれば、審査に落ちる可能性が高いということに。

- 信用情報(特に重要な項目2)

他社の借入状況、借入金額、過去の返済状況・債務整理歴など。

CIC(指定信用情報機関)やJICC(日本信用情報機構)による信用情報にて記載されている上記の項目について照会、借り入れ希望者の信用性をチェックします。その中で、過去に3ヶ月以上もの滞納履歴(関連:プロミスで延滞・滞納した時、アコムで滞納しそうな時)がある、最近になって債務整理を行っていたなど、信用性に問題が見られれば、審査に落ちる可能性が高まります。審査面において、この信用情報はとても重要といえます。

審査を通過するためのポイント

収入が不安定なことなどから、融資を受けるための審査に不安がある個人事業主は、申し込みさえしづらいかもしれません。実際に、会社員や公務員などと比べて、審査通過率も低いわけですが、全く対策がないということでもないのです。(関連:公務員がお金を借りるおすすめは共済組合貸付制度とそれ以外の方法)

その重要ポイントは、以下の通り。

他社借入の件数をまとめ、借入希望額は最小限に

個人事業主の融資審査では、滞納することなく返済が可能かどうかという点がとても重要になるため、他社借入の件数をまとめておく、借入希望額は最小限に抑えておくなど、十分な返済能力を印象づける対策を取っておくことも大切でしょう。

1社ずつ申し込みをする

個人事業主は、すぐにでもまとまった資金を調達したい、業者によって審査が通らないかもしれない、といった理由から、つい複数社の同時申し込みをしがち。ですがこの行動は、審査を不利にしている可能性が多々。期間を空けながら1社ずつ申し込むことが重要です。

審査に落ちやすい人の特徴に注意

また逆に、審査に落ちやすい個人事業主の特徴もまとめてみました。日本政策金融公庫をはじめ、多くの融資審査で特徴とされるポイントを以下に挙げましたので、注意して下さい。

個人の信用情報に問題あり

上記にも挙げた信用情報機関にて、記載されているクレジットカード及びローン残高と、2年間における返済状況がチェックされます。その際に、

- 過去2年以内に滞納が複数回

- キャッシングの債務あり

- 過去5年以内で61日以上の延滞や、債務整理歴あり

- 過去5年以内で強制解約となった

- 過去10年以内で自己破産歴あり

などがわかれば、審査に落とされる可能性が高いといえます。

>>クレジットカードの支払いに遅れるとどんなデメリットがあるの?強制解約になるまでの流れを紹介

>>エポスカードの支払いに遅れたら?ペナルティと回避方法を紹介

>>dカードの支払いに遅れたらどんなリスクがある?延滞時の支払い方法と対処法を紹介!

>>楽天カードの支払いに遅れるとどんなペナルティがある?対処法と利用再開の目安

公共料金などの支払遅延

電気代・水道代、電話料金など、公共料金という会社に必要な固定費の支払いが遅れてしまうということは、借入返済も遅れるはずと判断されてしまいます。

>>電気代が払えない場合どうなる?滞納時はいつ何ヶ月で止まるのか流れや対処法等解説

>>水道代滞納で払えないといつ止まる?支払いに遅れた時の対処法を解説

>>ガス代払えないとどうなる?滞納時のリスクや支払い忘れで止まった時の対処方法

税金を未納、支払遅延

公共料金と同じく、税金が支払えないということは、借入返済の回収も難しいと判断されるとともに、国税徴収法によって借入返済よりも税金の支払いを優先されるというリスクがあり、審査への影響が大きくなるのです。(税金滞納して差し押さえで生活ができない場合の対策はどうする?差し押さえまでの流れ・解除方法等解説)

自己資金が少ない

日本政策金融公庫では特に、自己資金が少なすぎると、審査で落とされてしまいます。

日本政策金融公庫の創業融資では、申込要件として、「創業資金総額の1/10の自己資金」を挙げています。つまり、最低でも条件通りの自己資金に達していなければ、融資の申し込みさえもできないことに。

そして、創業融資の審査では、カードローンなどからの借り入れにより、自己資金要件を一時的に満たすという行為を防ぐために、半年間の普通預金通帳を確認しています。そのため、少なくとも半年前から計画的に、自己資金を貯めておく必要があるのです。

また、新規事業で成功に持ち込むことはかなり難しく、売上を出すまでに最短でも半年とされていることから、日本政策金融公庫側としても貸し倒れリスクの予防に、自己資金の10倍を超える融資でOKを出すことは稀。基本的には、自己資金の2~3倍の融資となることが多々です。

経営計画においての矛盾点

創業計画・経営計画書を必要とする融資では、その計画性も非常に重要とされます。

特に、「根拠がない売上の急上昇」や「売上アップに比例しない仕入れなどのコストダウン」といった信用性が低い計画はNG。実態はさておき数字でよく見せたいという考えはすぐにバレてしまい、審査通過には繋がらないといっていいでしょう。計画書は、矛盾点がない実態と数字で作成されていることが大切です。

- 前年度の申告所得で極端なまでの赤字

- 他社借入が5件以上

- 総量規制対象とされている借入残高で、既に年収の1/3以上の総額

- 収入が一時的事業収入のみ

>>個人事業主・自営業者で即日でお金が必要な時に、一時的に今すぐお金を借りれる【最新版】

1. 日本政策金融公庫からお金を借りる

個人事業主の資金調達に、最もおすすめといえる方法が、日本政策金融公庫を利用することです。

日本政策金融公庫からの借り入れのメリット

高額融資も受けやすい

日本政策金融公庫は、個人事業主、中小企業のサポートを目的として、政府が運営しています。つまり、事業主にとってはお金を借りやすい機関であり、事業開始より2期以内なら、創業融資として最大融資限度額の3,000万円を受けることも可能です。

もちろんこれは限度額であり、実際に受けられる融資は、自己資金の10倍までとなっています。ただし、準備を計画的にしてきた人であれば、事業実績がまだなくても数百万円単位での借り入れが可能です。逆に言えば、無計画な事業主は、融資を受けることが難しいということに。

低金利かつ融資までが比較的短期間

政府が運営している金融機関ということもあり、金利が低めという特徴があります。以下に、創業時から2回の税務申告が終わるまでに利用可能な「新創業融資制度」の年利(※令和2年5月1日現在)をご紹介します。

- 基準利率 …2.46~2.75%

- 特別利率A…2.06~2.35%

- 特別利率B…1.81~2.10%

- 特別利率C…1.56~1.85%

- 特別利率D…1.81~2.10%

- 特別利率E…1.06~1.35%

- 特別利率J…1.41~1.70%

- 特別利率P…2.26~2.45%

- 特別利率Q…2.06~2.35%

日本政策金融公庫から個人事業主がお金を借りるには、基本的に基準金利の適用となりますが、特別利率の適用は、申込者の性別・年齢に加え、事業内容により決定されます。つまり、借り入れ希望者が特別利率を選択することは不可能なのです。

銀行でも低金利な借り入れはあるのですが、好調な事業実績でなければ、融資を受けることは困難。そのため、創業まもない事業主であり、低金利の融資を希望しているのであれば、日本政策金融公庫の利用が最適といえます。

また、金利2.0%前後という融資の中では、日本政策金融公庫のほうが申し込みから融資までの期間が1~2ヶ月と、比較的早めです。

ちなみに、個人で日本政策金融公庫に申し込みをする場合、準備時間がかなりかかってしまうため、書類作成代行や面談サポートなどを提供している(※1)経営革新等支援機関(認定支援機関)の活用がおすすめ。事業にしっかりと向き合いながら、融資までをスムーズに進められます。

※1:経営革新等支援機関(認定支援機関)…経営において様々な課題に向き合っている中小企業や小規模事業者へのサポートを行う士業や企業を、国が審査・認定しています。認定支援機関は税務や金融、財務などに関した専門知識、一定の実務経験を有しています。認定支援機関を活用することで、書類作成のコスト削減、専門家支援による信頼の向上、金利を下げられる可能性を高められるなどのメリットがあります。(参考サイト:認定経営革新等支援機関 | 中小企業庁)

担保不要

上記で挙げている「新創業融資制度」に加え、「中小企業経営力強化資金」も、担保不要にて融資を受けることが可能です。

保証人不要

新創業融資制度と中小企業経営力強化資金、どちらも利用した場合には、保証人不要となります。代表者の保証も必要としないため、借り入れがしやすいといえるのです。信用金庫などでは基本的に保証人を立てることが必須となっているので、日本政策金融公庫からの借り入れが有利といえます。

借り入れは5年以上

日本政策金融公庫の返済では、5年以上より選択となります。長期間の借り入れは、1回あたりの返済額を少なく済ませられるということなので、利便性が高いということに。

ちなみに、創業時で運転資金の借り入れには、5~7年以内の返済、設備資金の借り入れには、5~10年以内に返済となります。

公庫での借り入れが他金融機関の融資に有利

一度も融資を受けたことがない事業主と、日本政策金融公庫で融資を受け期日通りの返済を行っている事業主とでは、後者の方が他の金融機関にて高評価を得られる可能性が強くあります。そのため、他からの融資も受けやすいといえるのです。

日本政策金融公庫のデメリット

低金利など融資条件が魅力的である分、いくつかのデメリットも挙げられます。

申し込みで必要書類が多め

日本政策金融公庫で融資を希望する場合、申し込み時にお金を借りる必要書類がとても多いことがデメリットとして挙げられます。

- 借入申込書

- 直近6ヶ月分の通帳のコピー

- 運転免許証かパスポートの身分証明書

- 借り入れがある人はその支払明細書

- 店舗・事務所、自宅など不動産の賃貸借契約書

- 営業許可、資格、または免許の証明書類

- 見積書、工事請負契約書

- 持ち家の人は、固定資産税の領収書と固定資産税課税明細書、住宅ローンの返済予定表

- 創業計画書

- 水道光熱費などで支払状況がわかる書類

- 直近2年分の確定申告書か源泉徴収票

- 企業概要書

- 各種税金の領収書

- 売上の根拠を証明できる書類

- 直近2年分の確定申告書、青色申告決算書、または収支内訳書

融資が決定すると、印鑑証明書も必要となってきます。借入申込書や創業計画書など、作成/記入を必要とする書類が多くあり、その準備に時間がかかってしまいます。

個人の申し込みでは審査が厳しめ

日本政策金融公庫では、低金利ということもあって厳しい審査を行っています。「創業時」と「創業直後」の融資審査では、「自己資金」が重視され、その理由に、返済実績がない融資希望者の評価基準で、自己資金以外の設定をしづらいことが挙げられます。

特に個人で申し込む場合、新創業融資制度を利用することになりますが、この制度では「創業資金総額の1/10以上の自己資金」という条件があり、自己資金が全くないとなれば、融資を受けられる可能性はとても低いと考えられます。

日本政策金融公庫の審査で落ちた場合

日本政策金融公庫で審査通過とならなかった場合でも、完全に諦めてしまうことはありません。改善点を追求し、申し込みを再度行うことも可能です。

とはいえ、融資希望者に好条件を提供している日本政策金融公庫から融資が受けられないということは、他金融機関での融資も難しくなるといえますから、次の申し込みまでに改善をすることが大切です。

審査に落ちた原因とは?

当然のことですが、融資審査に落ちた原因について、日本政策金融公庫のみならず、金融機関が教えてくれることはありません。ですが、上記で挙げた通り、審査で落ちる原因の多くは、信用情報や自己資金、創業・経営計画などに問題があったと考えるべきでしょう。原因を把握するようにして、改善できるところは次の申し込みまでに改善しておきましょう。

半年後に再度申し込み

審査に落ちた場合、申し込みを再度行える時期は、最低でも6ヶ月経ってから。日本政策金融公庫の融資は、創業したばかりか、比較的業歴が浅い事業者に行われているため、再度申し込みまでの6ヶ月間の業歴は、審査にとってもプラスポイント。もちろん、半年後の再申し込みで必ず審査通過とは言えませんから、それまでの改善は大切です。

自己資本比率アップ

自己資金に問題があったと把握できる場合、自己資本比率を上げることも手段として挙げられます。

その1つの方法として、親族や知人、預金からできる限りのお金を集めて、会社の通帳へ入れること。

審査通過となれば、その通帳から引き出すことが可能です。

もう1つの方法では、車や機械など、融資希望者の個人的資産を会社の資産とすることです。本来、「会社の資産」は「役員借入金」となるのですが、中小企業においての「役員借入金」は「資本金」と同様に見られることから、会社の資産として可能なものをできる限り増やすことで、自己資本比率のアップに繋げられます。

ただし、こういった方法を専門家に相談することなく自己的に行ってしまうと、「※粉飾決算」と判断されかねないため、まずは専門家へのご相談をおすすめします。

※粉飾決算…一般的に、会計処理を不正に行い、決算書を操作、実際よりも財務状況・経営状態をよく見せること。極端な例を挙げると、赤字なのに黒字に改ざんするというようなことです。

認定支援機関の利用

認定支援機関を利用せず、審査に落ちてしまった場合は特に、次回は認定支援機関の利用を検討してみましょう。

最近では融資専門の認定支援機関が増えており、融資に関連する必要書類の作成など、サポートを行っています。融資における知識が豊富な機関ですから、審査に通過できるように改善しなければいけない箇所なども教えてくれます。

認定支援機関の選び方のポイントとしては、

- 資金調達支援において実績豊富であるかどうか

- 明確な手数料であるかどうか

ということに注意しましょう。

信用金庫など、他の民間金融機関に申し込む

日本政策金融公庫以外で、信用保証協会付き融資を行っている民間の金融機関にて、融資の申し込みをするという方法もあります。保証協会付き融資では、保証料を会社から受け取ることで、返済不可能となった場合に保証協会が返済を行うというもの。保証協会付き融資を行っている金融機関としても貸し倒れリスクが低いことから、比較的審査に通過しやすいとされています。

>>個人事業主・自営業者で即日でお金が必要な時に、一時的に今すぐお金を借りれる【最新版】

2. 信用金庫からお金を借りる

個人事業主で融資を初めて受ける場合には、まず日本政策金融公庫で受け、その後に信用金庫から受けるという流れが、融資を受けやすい順序といえます。日本政策金融公庫に比べて、信用金庫での借り入れは金利が少し高めであり、融資までの時間もかかるものですが、日本政策金融公庫で融資が受けられなかった個人事業主が、信用金庫なら受けられたというケースもあります。

信用金庫経由で申し込みを行う場合

信用金庫の融資申し込みでは、信用金庫経由での方法と、信用保証協会にて申し込みをする方法があります。こちらでは、最も多い方法、信用金庫経由での申し込みについてご説明していきます。

まず、地域の信用金庫窓口を訪問する前に電話予約を行います。そして、窓口へ出向き、信用保証の申し込み手続きを行います。信用金庫側が融資可能と判断した場合、金融機関経由にて信用保証協会へ必要書類を提出してもらうことが可能です。

準備しなくてはいけない必要書類

- 創業計画書

- 予定代表者(申込者)個人の印鑑証明書

- 事業を営む上で許可・認可・登録などを必要とする業種は、その許認可書、または写し

- 預金通帳など自己資金額などが確認できるもの

- 賃貸借契約書のコピー

- 領収書のコピーなど支出額が確認できるもの

- 借入残高が確認できるもの、返済予定表のコピー

- 創業計画書

- 申込者と連帯保証人の印鑑証明書

- 事業を営む上で許可・認可・登録などを必要とする業種は、その許認可書、または写し

- 個人の場合は個人事業の開廃業等届出書、法人の場合は商業登記簿謄本

- 法人の場合、定款の写し

- 設備資金の場合、見積書と契約書のコピー

- 不動産がある場合、不動産登記簿謄本(全部事項証明書)

- 勤務経験ありの場合、雇用証明書や源泉徴収票など確認書類

- 所得証明書または課税証明書

- 事業用預金通帳など、創業時から現在に至るまでの事業資金推移が確認できるもの

保証協会の審査~信用金庫の融資実行まで

申し込み後、信用保証協会により融資可能かどうかの審査が行われ、必要に応じ訪問・面談が行われるケースもあります。信用保証協会の審査結果で保証承諾となった際に、申し込みを行った信用金庫へ「信用保証書」が発行されます。信用保証書による条件をベースに、信用金庫からの借り入れが可能となります。

信用金庫での借り入れについての注意点

信用保証料の一括払い

信用金庫で融資を受けた場合、信用金庫に利息を毎月支払うことになりますが、信用保証協会には融資実行時に金融機関経由にて「信用保証料」を一括払いする必要があります。

信用金庫の融資が受けられなかった場合

結果的に信用金庫の融資が受けられなかった場合、NGを決定したのが信用金庫の支店なのか、保証協会の審査によるものなのかによって、その後の動向が変わってきます。

信用金庫の支店だけでNGが出されたのであれば、他の銀行や信用金庫などへの打診で、お金を借りる可能性は高く持てます。ですが、保証協会の審査で落とされていた場合には、他の信用金庫からも借り入れができない可能性がとても高くなるのです。

保証協会によってNGが出されていた場合、保証協会付き融資の利用には、数ヶ月経過後かつ事業に十分な実績をつけてからでなければ、難しいと考えましょう。

信用金庫で融資を受けやすくするポイント

信用金庫で口座を開設

信用金庫は、地域の人たちが会員となって、地域繁栄へのスムーズな金融活動を目的とした金融機関です。つまり、地域で活躍する中小企業や個人事業が多く、銀行に比べて融資が受けやすい上、返済期間を延長したい場合にも柔軟な対応が可能とされています。そのため、将来的に日本政策金融公庫や信用金庫で融資を受けたいと考えている人は、お近くの信用金庫にて口座開設を行っておくことがおすすめです。

また、信用金庫で融資を受けるには、会員限定とされていることが多いため、口座開設とともに会員になっておくことも、その後に融資を受けやすくすると考えられます。さらに、定期積立金・定期預金の契約もおすすめです。

信用金庫との繋がりを大切に

地域の繁栄と活性化に向けて金融活動をしている信用金庫ですから、地域の人々はもちろん、中小企業のための共同組織として、経営状態が多少思わしくない場合にも、融資に向けて相談をしてくれる可能性があるもの。困った時には手を差し伸べてくれるかもしれませんから、信用金庫との関係を大切に保つことが必要です。

まず日本政策金融公庫で融資を受ける

上記にも少し挙げていますが、中小企業のサポートを目的に政府が出資している金融機関の日本政策金融公庫は、創業1年目の個人事業主や法人が融資を受けやすい金融機関となっています。そして借り入れが確定した場合は、借入金の送金先を指定することが可能です。その送金先を信用金庫にすることで、今度は信用金庫からの融資も受けやすくなるというケースも多くみられています。つまり、日本政策金融公庫での借り入れ実績がある場合、信用力は高めとみていいでしょう。

>>個人事業主・自営業者で即日でお金が必要な時に、一時的に今すぐお金を借りれる【最新版】

3. 中小企業向け制度融資でお金を借りる

中小企業向け制度融資(中小企業制度融資)は、中小企業者が金融機関の融資を受けやすいように、各都道府県が制定、金融機関や信用保証協会による条件をベースに、協力のもと貸付をする制度です。各自治体での取り扱いということから、事業を営んでいる地域により利用条件などで違いがみられます。ですが、都道府県によって金融機関への利子提供が行われているので、個人事業主・自営業者は低金利での借り入れが可能です。

こちらでは、「東京都中小企業制度融資」を例に挙げていきます。

東京都中小企業制度融資について

利用対象者

都内に事業所(住居)を有し、保証対象内の業種を営んでいること、認可・許可を必要とする業種で、該当許可が得られていること、事業税などの滞納や未申告がないことなど。

利用対象となる業種

建設業や不動産業などを含む製造業など、飲食業を含む小売業、卸売業など(資本金・従業員数などによって各設定があり)。

連帯保証人

個人では基本的に連帯保証人不要。

担保

原則として、既に借り入れている保証付き融資残高と新規での保証付き融資額でトータルが8,000万円以下の場合に無担保。ただし、信用保証料率として0.27~1.72%が設定される。

中小企業制度融資の申し込み方法

銀行や信用金庫、信用組合など、取り扱っている指定金融機関の窓口にて、融資の申し込みが可能です。東京都の場合、東京信用保証協会にも同時に保証申し込みを行います。申し込みから審査、審査通過となれば、融資を受けられます。

個人事業主・自営業者の必要書類については、以下の通り。

- 信用保証委託申込書

- 信用保証委託契約書

- 個人情報の取扱いに関する同意書

- 印鑑証明書

- 所得税の確定申告書コピー(原則として直近2期分)

- 見積書または契約書のコピー(設備資金の場合に限り必要)

- 創業計画書(創業融資の利用及び業歴1年未満の場合に必要)

融資の種類によっては、他にも必要書類があるため、要確認です。

まずは、各地域における中小企業制度融資の詳細について、ネット検索にて該当ページをチェックしてみて下さい。

4. 友人や投資家からお金を借りる

友人や知人、投資家などからの援助を受ける方法は、割合的にかなり多めといえます。自己資金が不足、全くないという場合には、その金融機関であれ融資を受けさせてくれることが難しくなるため、友人や投資家からの出資を受けることも必要なのです。特に、ビジネスで既に成功を遂げている人、お金に余裕がある人と親しい間柄であれば、お金を出してくれることもあるでしょう。縁が深い家族や親戚などでは、金融機関の融資でネックとなる利息や返済期限などを設定せずに貸してくれるケースもあるでしょう。

ただし、お金が絡むということで、十分な注意も必要になります。それまでに良好関係を保っていた場合であっても、お金のトラブルから人間関係が崩れてしまうこともよくある話なのです。

そのようなトラブル予防には、多少の金利がかかったとしても、低金利ローンや無担保ローンなどで資金調達を検討するほうがおすすめです。

>>個人事業主・自営業者で即日でお金が必要な時に、一時的に今すぐお金を借りれる【最新版】

5. 銀行やノンバンクなどのビジネスローン

ビジネスローンとは、個人事業主・自営業者・中小企業向けの融資で、基本的に無担保ローンとなっています(必ず借りられるビジネスローンはある?)。以前は、大手銀行による融資がメインとなっていましたが、現在では地方銀行に加え信用金庫、ノンバンクなどによる商工ローンといった融資も、ビジネスローンとして利用されています。

銀行のビジネスローンが魅力的

銀行のビジネスローンは、無担保であっても2.0~15.0%あたりの金利ということが魅力でしょう。また、不動産を担保にした場合、融資額を増額してもらえる可能性もあり、事業拡大を目指し、まとまった資金が必要な時などには、銀行のビジネスローンを検討してみてはいかがでしょうか。

ただし、審査期間が長いというデメリットがあります。日本政策金融公庫での融資申し込みのような手間はかかりませんが、審査から融資までには1週間以上かかることが一般的で、高額融資であれば1ヶ月以上かかる場合もあります。

一般的なビジネスローンの特徴

基本は無担保で保証人不要、審査結果が出るまでも数日程度と短いケースがほとんどです。また、カードローン型なら限度額範囲内で何度でも再審査不要にて追加融資が可能というメリットがあります。

一般的な銀行融資の場合は、審査に時間がかかることもあり、申し込みから融資までの期間が2~3ヶ月となることも。ビジネスローンは、その期間中につなぎ融資として利用するのもいいでしょう。(銀行融資の審査に通らない)

ビジネスローン(無担保)の申し込み~融資まで

無担保によるビジネスローンでは、申し込みから融資まで、基本的に以下のような流れとなっています。各金融機関にて違いがありますので、利用したい業者へまずは問い合わせてみましょう。

1. ビジネスローン(事業ローン)の申し込み

無担保のビジネスローンは、カードローン同様、シンプルな申し込みが可能です。WEB上で申し込みができる場合は、フォームに必要事項を記入していきますが、24時間いつでも申し込みができ便利です。もちろん、電話やFAXなどにて申し込みを受け付けているビジネスローンもあります。

2. 仮審査

申し込み完了後に仮審査となりますが、金融機関より確認の電話がされる場合もありますから、必ずすぐに受けられる電話番号を記入しておきましょう。(カードローンの仮審査に通れば本審査にも通る?審査落ちの理由・対処方法やプロミス・アコム等審査時間や流れ等解説)

3. 必要書類の提出と本審査

仮審査通過となれば、再度連絡があり、必要書類の提出となります。提出書類は基本的に以下の通り。

- 運転免許証やパスポートなどの本人確認書類

- 確定申告書

- 決算書

- 登記事項証明書など

金融機関により必要書類に多少の違いがあるため、申し込みの際に必ず確認しておきましょう。

4. 融資

ビジネスローンで本審査通過となれば、融資実行となります。金融機関によって違いはありますが、契約書などで郵送が必要となる場合もあり、全てが完了すると指定口座へ借入金が振り込まれます。

カードローン型のビジネスローンでは、限度額の設定がされていますから、限度額内で何度でも借り入れが可能です。審査の終了時間によりますが、カードローンでは即日融資も可能です。

不動産担保で事業資金を借りる

個人事業主・自営業者がお金を借りる無担保のビジネスローンは、やはり少額融資となってしまうため、億単位など大きな融資額を希望している人は、不動産を担保にしてお金を借りることが必要となるでしょう。

自身が居住しているマンションや所有地などはもちろんのこと、両親所有の土地・建物も担保とすることが可能です。無担保のビジネスローンに比べて低金利であることが大きなメリットですが、万が一事業がうまくいかず、返済不可能となった場合には、担保にした不動産は処分となってしまいます。また、担保として預けている不動産の価値が下がった場合に、不足分の発生となれば、その不足分も支払うことに。自身の不動産ならまだしも、両親の不動産を担保にした場合には、家族に多大な迷惑をかけることにもなるため、計画的に融資を契約することが大切です。

カードローンで事業資金を借りる

ビジネス向けのカードローンがおすすめ

プロミス、SMBCモビット、アイフル、アコムといった消費者金融が提供している個人向けカードローンでは、事業資金も使途として含まれている商品もあります。

消費者金融では、少数ではあるものの、ビジネス向けカードローンも提供されており、基本的に事業資金としての利用には、このビジネス向けカードローンがおすすめです。その理由に、事業資金専用のカードローンが※総量規制の対象外となるため。原則的に、個人で事業資金として借りる場合は、総量規制の対象外となるのですが、個人向けの無担保融資では対象となるのです。そのために、使途が事業資金であることをはっきりとさせた上で、ビジネス向けのカードローンにするほうが最適です。

※総量規制…貸金業者において、個人向け無担保ローンでの借入金額は、年収の1/3という制限がされています。

事業資金をカードローンで借りる特徴

最初にご説明しましたが、大きなメリットとして、「最短即日融資」が可能ということ(即日融資が必要な法人)。資金繰りでとにかく間に合わせたい、始めたばかりの事業ということで取引先からしばらくの間現金払いをお願いされた、などと、今すぐにも現金が必要というケースはあるものです。逆に、自身の事業は順調でも、取引先が支払遅延となっていて、予定していた入金がされなかったということもあります。

最短即日融資を可能とする消費者金融のカードローンであれば、そんな時にも対応できる可能性が高いといえます。

そして、カードローンは申し込みから融資までがシンプルに行えることも大きなメリットでしょう。基本的に必要書類も、運転免許証などの本人確認書類と収入証明書、前年分の確定申告書のみ。しかも、審査のハードルは低めで、創業まもなく業績が良いとはいえなくても、元々「返済可能な融資を行う」というスタイルを保っていますから、貸し倒れにはならない貸付をしている場合がほとんど。そのため、融資額としては少なめですが、他の金融機関による融資審査に自信がない人は、カードローンの利用が最適ともいえます。

ただし、高金利というデメリットも忘れてはいけません。

例えば、三菱UFJ銀行ビジネスローンであれば、9.0%の上限金利を設けていますが、消費者金融のビジネスローンでは、18.0%の上限金利が一般的。

高額融資や長期の借り入れには注意が必要ですが、緊急の場合にはカードローンが最適です。

>>個人事業主・自営業者で即日でお金が必要な時に、一時的に今すぐお金を借りれる【最新版】

6. その他、個人事業主・自営業者がお金を借りる方法

個人事業主・自営業者の資金調達方法で、おすすめ順にご紹介してきましたが、上記以外にも、様々な方法があります。

新型コロナウイルス感染症特別貸付など

売上減少に追い込まれた個人事業主などを対象として、様々な特別貸付制度や条件の見直しなどが行われています。

他にも多くの借り入れ方法が可能

業種や経営・資金状況、返済計画などに合う方法の選択がおすすめです。以下、いくつかの方法を挙げておきますので、利用をご検討中の金融機関などでチェックしてみて下さい。

定期預金担保貸付

定期預金を担保として融資を受けます。(通帳からお金を借りられる預金担保貸付)

- メリット…低金利で返済負担が少ない。

- デメリット…定期預金が必要であり、一定の預金なしでは借り入れ不可能。

マル経融資(小規模事業者経営改善資金融資制度)

経営・金融指導を受けている経営者に、経営改善資金として無担保・保証人なしで貸し付けている制度が、商工会議所でお金を借りるマル経融資です。

- メリット…利息・返済期間などで優遇。

- デメリット…利用には条件をクリアする必要がある。

取引先から「前払い」として借り入れる

融資、とは少し違っていますが、信頼関係が築けている取引先であれば、前払いとして資金を借りることができます。

- メリット…融資とはいえないため、返済負担はほぼなし。

- デメリット…関係性を壊さないためにも、相談相手やタイミングによって、話し合いを慎重にすすめる必要がある。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

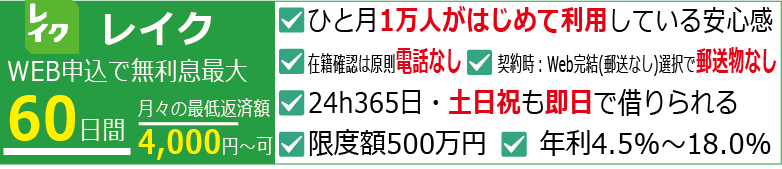

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

auユーザーに おすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |