お金を借りるときに審査はつきもののため、審査なしで借りれたらと思う人は少なくないはずです。

貸金業者や金融機関は、融資申込者に対する返済能力の調査を義務付けられているため、借入申込をすると必ず審査が行われます。

そのため、審査なしで借りれると勧誘している金融会社は、ヤミ金やソフト闇金などの違法業者である可能性が高いため、どんなに逼迫している状態であっても利用してはいけません。

審査なしで利用することはできませんが、すぐにでもお金が必要なときは、即日融資に対応している消費者金融カードローンの利用が得策です。

総量規制が原因で消費者金融から借り入れができない人は、総量規制の例外貸付を利用することで、審査に通過できる可能性があります。

万が一、ブラックで貸金業者や金融機関から借り入れができないときは、質屋や契約者貸付制度などの融資専門業者以外からの借り入れの検討が必要です。

- 審査なしで借りれる業者は存在しない

- 審査なしを謳う悪徳業者を利用してはいけない

- 即日利用は消費者金融カードローンが最適だが審査なしは不可能

- 審査なしで利用したければ貸金業者や金融機関以外から借りる

- 審査なしは無理だが例外貸付なら利用できる可能性が高い

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

審査なしでお金を借りることはできない理由とは?

金融機関や貸金業者が審査を行う理由は次の2つです。

- 貸し倒れリスクの軽減

- 法令遵守

貸付を行う事業者は、貸し付けたお金に利息をつけて回収することで利益を得ているため、完済の見込みがない顧客に対しての融資は実行しません。

また、2010年に改正貸金業法が施行されて、貸金業者である消費者金融と信販会社は、返済能力を調査することが義務付けられました。

即日融資に対応している消費者金融もありますが、審査なしで融資をしているわけではなく、申し込みを受けて審査、そして融資実行というプロセスを最短当日で行っています。

そのため、審査なしで融資ができることを謳う事業者は違法業者であり、絶対に利用してはいけません。

審査ではどこまで見られる?

お金を借りる時の審査はどこまで見られるかの内容は次の3つに集約されます。

- 申込条件

- 返済能力

- 信用情報

年齢制限や収入の有無など申込条件を満たしていなければ、審査を受けれる状態ではないため、申込条件は必ずクリアする必要があります。

返済能力は審査で一番重要視される項目で、年収や勤務先に関する情報、他社の借入状況、家族構成や住居形態などのさまざまな情報から総合的に判断されます。

そのため、年収が高い人であっても、他社の借り入れが多ければ審査を通過するのは難しくなります。

また、信用情報にはこれまでの取引状況から現在の返済状況や対象者の属性情報など、借り入れに関する情報のため審査を左右しかねません。

特に、異動情報は未払いや支払不能があることを示すものであり、異動情報の有無は必ずチェックされます。

即日融資ならならカードローン

カードローンとは、ローン機能を有するカードを用いて貸付を行う商品のことで、限度額内であれば返済途中であっても追加利用できることが特徴です。

カードローンは銀行系と消費者金融系に分かれ、消費者金融系は即日融資を受けることができますが、銀行系は警察に照会を行うため、最短でも翌営業日にしか利用できません。(※一部、銀行系カードローンでは即日融資可)

そのため、今すぐお金が必要なときは消費者金融系のカードローン一択です。

また、カードローンをメインに取り扱う大手消費者金融では、独自のスコアリングによる自動審査を導入しており、審査時間も短縮されています。

申し込む時間帯にもよりますが、早ければ30分前後で融資実行されるため、急遽お金を準備しなければならないときでも安心です。

審査なしでお金を借りる方法:カードローン以外で

確実にお金を用意するためには審査なしで借りれる方法がベストですが、即日に利用できるものとそうでないものがあります。

審査なしでお金を借りれる方法には以下のようなものがあります。

| 方法 | 即日融資の可否 | 備考 |

|---|---|---|

| クレジットカードのキャッシング枠 | 可能 | – |

| 質屋 | 可能 | 質草が担保になる |

| 従業員貸付制度 | 会社の規定による | – |

| 契約者貸付制度 | 不可 | 解約返戻金が担保になる |

| 親族や友だちからの借り入れ | 可能 | 少額 |

| 預金担保貸付 | 可能 | 定期預金が担保になる |

| 前借り | 可能 | – |

| 公衆接遇弁償費 | 可能 | 上限1,000円 |

| 後払いアプリ | 可能 | お金は借りれない |

なお、審査なしで貸付を行うリスクを負っているため、融資額が制限されるのは致し方ありません。

預金担保貸付のようにある程度まとまった金額の利用ができるものもありますが、多くの方法は高額の利用には向いていないため、高額が必要なときは有審査の借入方法が適しています。

キャッシング枠付きクレジットカードがあればATMで当日借りられる

クレジットカードの利用枠にはショッピング枠とキャッシング枠があります。

ショッピング枠は商品やサービスの購入に立替可能な限度額を表しており、キャッシング枠は借入可能額を表しています。

クレジットカードを申し込むときに、キャッシング枠を希望して審査が通っていれば、キャッシング枠が付帯しているため、当日にATMから借り入れが可能です。クレジットカードでお金を借りるキャッシング利用ができるということです。

ただし、キャッシング枠はショッピング枠と別枠で利用枠が設けられているわけではなく、ショッピング枠に含まれています。

そのため、ショッピング枠を限度額まで利用しているときは、キャッシング枠はあっても利用可能額がありません。

キャッシング枠付きのクレジットカードを所有しているときは、万が一の備えとしてキャッシング枠の利用ができるように、ショッピング枠を満額使用しないのが賢明です。

質屋なら質草があれば相当額を審査無しで借りられる

質屋は買取業務だけではなく、預け入れる物件に相当する金額を貸し付ける融資業務も行っています。

融資額は査定額に基づいて決定されるため、ブランド品などの高価な物件のほうが大きくなりやすいです。(お金を借りる代わりに保証として預ける品物は何がいい?)

預け入れる物件のことを質草といい、質草が担保になるため、審査無しで融資を受けることが可能です。

一方で、流質期限と呼ばれる返済期限までに返済がなかったときは、質草の所有権は質屋に移転するため、返還してもらえなくなってしまいます。

流質期限を延長するためには、少なくとも利息の支払いを済ませる必要がありますが、質屋の利息は月利のため年利に置き換えると、消費者金融よりも金利が高くなる場合があります。

質屋は審査無しで借りることができますが、返済総額は高くなる場合があります。

従業員貸付制度なら会社員が福利厚生として低金利で借りる事ができる

企業によっては福利厚生に従業員貸付制度を設けているところもあります。(会社からお金を借りる「従業員貸付制度」とは)

会社からお金を借りるという点では、いわゆる前借りと同じ印象を受けますが、両者はまったく異なるものです。

前借りは労働基準法によって定められた労働者の権利であるため、制度の有無に関わらず申し入れることができますが、給料の支払いを受けていない労働分以上の借り入れはできません。

これに対して、従業員貸付制度は企業が制度を設けていなければ利用できませんが、給料を超えた金額を借りることも可能です。

しかし、企業も融資する以上リスクを負うため、総量規制のような厳格な審査はありませんが、利用目的や勤務態度などで審査を行うところもあります。

なお、企業は従業員貸付制度によって利益を上げる必要はないため、消費者金融などよりも低金利で利用することができます。(無利子でお金を借りる)

契約者貸付制度が適応できる生命保険に加入してれば1週間程度で借りられる

契約者貸付制度とは、加入している生命保険に「解約返戻金」があれば、その返戻金の範囲内において融資を受けることができるものです。(生命保険からお金を借りれるの?保険を担保に借入する契約者貸付制度の仕組みや・デメリット等解説)

解約返戻金は終身保険や養老保険などを解約するときに、支払った保険料の一部が契約者に対して返金されるもののため、すべての保険で利用できるわけではありません。

審査はありませんが、加入期間などを条件とする保険会社もあるため、解約返戻金があっても契約して間もないときは利用できない場合もあります。

契約者貸付制度には次のような特徴があります。

- 低金利

- 複利

保険会社や契約内容、加入期間などによって貸付利率は決定されますが、消費者金融よりも低い金利となる場合が多いです。

ただし、契約者貸付制度は一般的な借り入れと異なり、預金と同じ複利のため返済金額によっては、支払う元金が増加するおそれがあります。

親族や友だちから少額であれば信用のみですぐ借りられる

親族や友だちなどの近しい存在であれば、これまでの付き合いで積み重ねてきた信用で融資の相談をすることも可能です。

しかし、親族や友だちから高額を借りて返済が滞ってしまうリスクを踏まえると、借りるのは少額にとどめておくのが理想です。

近しい存在からの借り入れは、相談しやすさが災いして気軽に借り入れをしてしまいかねません。親や知人にお金を借りるなら理由や頼み方が重要で慎重になるべきです。

そのため、借り入れをするときは必ず借用書を作成して、消費者金融などからの借り入れと同等と意識できるようにしておくことが重要です。

なお、110万円を超える無利息の借り入れは贈与とみなされるため、親からお金を借りると贈与税の支払いが発生するため、借り入れを少額にするのは税金対策でもあります。

借用額が110万円を超えるときは、契約書を作成するときに利息を定めておくことで、贈与税の支払い義務は発生しなくなります。

ゆうちょ銀行や銀行の預金担保貸付なら9割程度まで借りられる

通帳からお金を借りれる預金担保貸付とは、定期預金をしている人限定でお金を借りることができます。

定期預金が担保になるため審査もなく、普通預金の残高を超えて引き出しをしたときに自動的に貸付が実行されるため、申し込みも必要ありません。

預金担保貸付はメガバンクだけではなく、地方銀行でも取り扱いがあるところもあり、定期預金残高の9割程度まで借り入れができます。

融資上限額は銀行によって異なりますが、ゆうちょ銀行では300万円までとなります。(郵便局(ゆうちょ銀行)でお金を借りる方法)

預金担保貸付には次のようなメリットがあります。

- 低金利

- 自由返済

預金担保貸付の金利は1%前後であることが多く、銀行からの借り入れとしても非常に低金利です。

また、返済期間は決められていますが、返済回数や返済日などの決まりはないため、お金があるときに自由返済することができます。

しかし、返済期間より前に定期預金が満期を迎えるときは、満期までに返済しなければなりません。

給与の前借り制度は働いた分を借りるので審査がいらない

給与の前借り制度は、労働基準法においては「非常時払」として規定があります。

(非常時払)

第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であつても、既往の労働に対する賃金を支払わなければならない。(引用元:労働基準法 | e-Gov法令検索)

そのため、前借りは労働者の権利として認められているものですが、次の条件を満たす必要があります。

- 非常の場合に該当するものであること

- すでに従事した労働に対する給料であること

非常の場合として認められるものは次のとおりです。

| 非常の場合 | 対象者 |

|---|---|

| 出産、疾病、災害 | 労働者の同一生計者 |

| 結婚、死亡 | 労働者または労働者の同一生計者 |

| 1週間以上の帰郷 | 労働者または労働者の同一生計者 |

前借りは審査不要で借りれますが、上表に該当しない理由による申し出は断られる可能性があります。

また、すでに労働して発生している賃金しか借りられないため、労働していないときは借りることはできません。

なお、前借りできる給料ファクタリングは、借り入れではなく前払いのため、前借りで受け取った給料は次の給料から差し引かれます。(給料前借り・前払いアプリ・サービス・サイトの仕組みやデメリット・選ぶポイントやファクタリングとの違い等解説)

警察・交番の公衆接遇弁償費は1,000円まで無審査で借りられる

公衆接遇弁償費とは、警察や交番などの行政機関が行う緊急時における融資制度です。

お金を借りることができるのは次のような場合です。

(1)外出先で所持金を盗まれ、又は遺失した者に対する交通費

(2)行方不明者等の保護にあたり、応急的な措置に要する経費

(3)行路病人の保護又は交通事故等による負傷者の救護にあたり、一時的応急措置に要する経費

(4)その他公衆接遇の適正を期するため必要とする経費(引用元:公衆接遇弁償費事務取扱要綱の制定について)

財布の盗難や紛失によって交通費がない場合や、行方不明者の保護や負傷者の救護などに現金が不足する場合に限られます。

なお、条件が合致しても現金に余裕がある場合や、ほかの決済方法で利用できる場合、そもそも公衆接遇弁償費の財源がない場合は融資を受けることはできません。

公衆接遇弁償費は次のようなデメリットがあります。

- 融資上限額は原則1,000円

- 全国で利用できるとは限らない

警察・交番でお金を借りる方法「公衆接遇弁償費」は、自宅までの交通費などとして貸付するものであるため、すぐに借りれるのは1,000円までで、1,000円を超えて必要なときは、事務担当者の承認が必要になります。

また、公衆接遇弁償費は警視庁の制度であり、同様の制度を導入していることを公表している警察もありますが全国すべてではなく、必ず借りれるわけではありません。

審査無しの後払いアプリで購入すると翌月に支払いを繰り越せる

後払いアプリとはその名のとおり、支払いを翌月に繰り越すことができるスマホ決済アプリの一種です。

審査いらないのが特徴なため、クレジットカードの審査が通らない人でも利用することができます。

しかし、後払いアプリは単に支払いを先延ばしにするだけであり、現金が工面できるわけではないため、資金不足の解消にはなりません。

返済方法はコンビニ払いや口座振替などアプリによって異なりますが、共通しているのは手数料を追加して支払う必要があることです。

アプリによっては、消費者金融で借りる利息よりも手数料が大きくなることもあるため、使い過ぎには注意が必要です。

また、登録してからすぐに利用することができますが、スマホアプリの性質上カードがないため、実店舗での利用には向きません。(メルペイみたいな後払いアプリ)

即日でお金を借りるなら消費者金融カードローンがおすすめだが審査なしは難しい

カードローンには消費者金融系と銀行系がありますが、銀行系は警察への照会によって即日融資ができないため、消費者金融系の利用しかありません。(※一部、銀行系カードローンでは即日融資可)

消費者金融でも特に、大手消費者金融と呼ばれる次の5社の利用がベストです。

- プロミス

- アイフル

- アコム

- SMBCモビット

- レイク

もっとも、即日融資に対応している中小消費者金融もありますが、大手消費者金融に比べるとサービスが劣ります。

なお、審査なしカードローンは存在しないため、どの消費者金融に申し込みをしても必ず審査があります。

即日融資ができるかどうかは申し込みのタイミングにもよりますが、大手消費者金融は24時間365日申し込みができる上、審査時間が20~30分と早いです。

プロミスなら即日で借りられる

プロミスは申し込みから融資実行までが最短3分と、借り入れまでのスピードが早いことが特徴です。(申込み時間や審査により希望に添えない場合あり)

さらに、借り入れに関する手続きはすべてWEBで完結するため、自宅にいながら借り入れをすることができます。(プロミスでお金を借りる方法【審査のコツや条件の解説で不安解消】)

プロミスでは、ご融資までのお手続がWeb上で完結でき、最短3分の即日融資が可能です。

Web上でお手続いただくことで、ご自宅にいながらお申込からご融資まで完了いただけます。

なお、最短3分で借り入れを希望するときは、WEBまたは公式アプリから申し込みをした後に、プロミスのフリーコール(0120-38-0365)に連絡する必要があります。(申込み時間や審査により希望に添えない場合あり)

フリーコールの対応時間は平日8:00~21:00のため、WEBや公式アプリからは24時間365日申し込むことができますが、夜間や早朝、土日祝日は融資実行までに時間がかかる可能性があります。

また、審査結果が出た後はインターネット振込を希望すれば、最短10秒で振込が実行されます。(プロミスの審査結果が来ないけどいつ来る?遅い理由や状況確認方法等解説)

アイフルは独立系消費者金なので独自審査を採用

アイフルは大手消費者金融の中で、どの銀行グループにも属さずに独立して消費者金融業を営んでいます。

私たちアイフルグループは大手消費者金融の中で唯一、

銀行傘下とはならずに独立系企業として経営を続けています。

銀行グループに属すると、サービスを安定して提供できますが、グループのルールに縛られるため、顧客のニーズに対応できない場合もあります。

しかし、アイフルは独立系企業のため、独自の審査基準を導入することができ、顧客に応じた自由度の高いサービスを提供することが可能です。

ただし、ほかの消費者金融同様、厳格な審査を行っているため、審査が甘いというわけではなく、2023年4月~2023年8月の成約率の平均は33.92%です(引用元:月次データ | 財務情報 | アイフル株式会社)。

なお、アイフルもほかの大手消費者金融と同じように即日融資に対応しており、申し込みから融資実行までの最短時間は20分です。(アイフルでお金を借りる審査・条件・金利・借り方)

アコムは審査時の在籍確認は原則電話なしで借りられる

カードローンを利用するときに、在籍確認があるかどうかは不安要素の1つです。

アコムは勤務先への在籍確認の電話を原則実施しないとしています。

原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

しかし、実施しないのは電話による確認であって、在籍確認を実施しないわけではなく、電話以外の書類確認などで在籍確認は実施されます。

なお、アコムが審査状況によって在籍確認が必要と判断したときは、電話による在籍確認が実施されますが、必ず事前に電話確認を実施する旨の連絡が来ます。

また、アコムはWEB申し込みの場合、審査通過後に振込融資を申し込むと、カードが手元になくても借り入れをすることができます。

そのため、審査が通り次第すぐに借り入れができ、即日融資も可能ですが、申し込むタイミングによっては対応できない場合もあるため、早めに申し込むことが大切です。(アコムでお金を借りる審査や条件・返済・即日融資方法・特徴等解説)

SMBCモビットはweb完結で審査から借り入れ実行まで30分

SMBCモビットの特徴は、申し込みから利用まで借り入れにともなう一連のすべての手続きがWEBで完結することです。

即日融資を希望するときはWEBから申し込みをしますが、審査が通るか不安なときは「簡易診断」を利用すれば、申し込み前に審査通過の可能性を確認することができます。

申し込みが完了したらモビットコールセンター(0120-03-5000)へ連絡をします。

なお、コールセンターの対応時間は9:00~21:00です。

申し込みから最短30分で審査結果が出るため、審査を通過したときはWEBから入会手続きを進めます。

入会手続きが完了すれば借り入れができるようになり、振込キャッシングを希望すれば、手続きから最短3分で融資が実行され、ローンカードでの借り入れを希望するときは、ローン契約機などでカードを受け取り次第、借り入れが可能です。(SMBCモビットでお金を借りる方法・審査・条件)

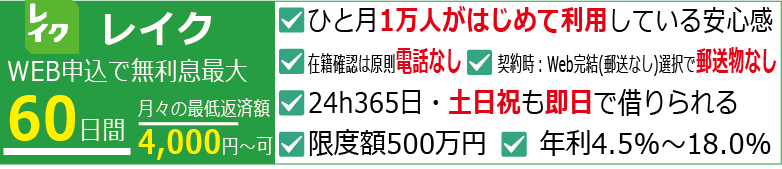

レイクは審査通過率が33.3%と他社と比べて厳しい

レイクの審査通過率の推移は以下のようになります。

| 算出時期 | 審査通過率 |

|---|---|

| 2021年9月 | 35.2% |

| 2021年12月 | 36.8% |

| 2022年3月 | 36.1% |

| 2022年6月 | 34.9% |

| 2022年9月 | 32.6% |

| 2022年12月 | 30.4% |

| 2023年3月 | 26.4% |

| 2023年6月 | 26.6% |

このように、レイクの審査通過率はほかの大手消費者金融と比べて低く、2022年6月から下落し始め、2023年は平均が26.5%と3割を下回っています。

審査通過率は申し込む人の属性によっても変わるため、審査通過率の低さと審査難易度は必ずしも比例するわけではありません。

レイクは一時期、新生銀行のカードローンとして新規申し込みを受付していたため、総量規制の適用を受けることなく利用することができました。

そのため、他社借入が多い人が、現在も総量規制の適用を受けないと勘違いして多くの申し込みをしていた場合、審査通過率の低下につながります。

いずれにしても、レイクに申し込みをするときは、申込条件を満たしているか簡易診断で確認をした上で申し込むのが賢明です。(レイク(旧レイクALSA)でのお金の借り方!審査や条件・金利等を解説)

審査なしでお金を借りたい時でもNGな注意点

しかし、ラクな方法には必ず裏があり、余計に自分を苦しめてしまうことになりかねません。

そのため、どんなにお金がなくて困っているときでも次の業者からは借り入れをしてはいけません。

- 審査が甘いことを謳う金融会社

- 個人間融資

第一に、貸金業者は貸し倒れリスクを避けるために、回収できる見込みのない申込者に対する融資は行いません。

そのため、審査を甘くしてリスクを高めるような行為はするはずがなく、「絶対借り入れできるところがある」など審査の甘さを歌う業者は悪質業者と判断すべきです。

また、個人間融資はヤミ金やソフト闇金が行っている可能性が高く、一度利用してしまうと法外な利息の請求が来て、かえってお金に困る可能性が高いです。

なお、どうしてもお金を借りたい人は中小消費者金融に申し込めば、審査に融通をきかせてくれるかもしれません。(中小消費者金融一覧)

ただし、中小消費者金融も決して審査が甘いわけではなく、大手消費者金融と比べると金利が高い傾向にあるため、返済総額が大きくなってしまうおそれがあります。

「お金借りたい激甘審査ファイナンス」存在しない

お金が必要な人にとって、審査が甘くて借りやすい金融会社があれば非常に助かります。

しかしながら、消費者金融は貸金業者であり、返済能力の調査をすることが義務付けられているため、いわゆる「お金借りたい激甘審査ファイナンス」は存在しません。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。(引用元:貸金業法 | e-Gov法令検索)

さらに、貸金業法では、「審査が甘い」や「ブラックOK」などの、簡単に借りれるかのような文言を用いた広告や勧誘も禁止しています。

そのため、そもそも審査が甘い・緩いカードローン会社・貸金業者はいません。

もっとも、総量規制のようにどの貸金業者でも厳守しているルールはありますが、審査で重視する点は貸金業者によって異なるため、審査基準は各社異なります。

A社の審査に通らなかったからといって、B社の審査も通らないわけではなく、属性情報や信用情報などの申込者の状況と、申込先の審査基準によって審査難易度は変化します。

審査なしを謳う個人間融資はヤミ金・ソフト闇金の可能性大

貸金業法における「貸金業者」とは、業として貸付を行うものとされているため、本来、個人間融資は反復や継続性がないため、貸金業の登録をする必要はありません。

しかし、SNSや掲示板などで勧誘されている個人間融資は反復の意思や継続性があるため、貸金業の登録を受けなければなりません。

しかし、個人間融資は貸金業の登録を受けていない無登録業者が行っており、いわゆる「ヤミ金」や「ソフト闇金」にあたります。(個人間融資掲示板でお金を借りるのは危険)

ソフト闇金とは、無登録業者である点はヤミ金と同じですが、ヤミ金と違って丁寧な対応や厳しい取り立てを行わないなどの特徴があります。

また、貸金業者は審査が義務付けられており、審査なしを謳うことも貸金業法に違反します。

(誇大広告の禁止等)

第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

2 前項に定めるもののほか、貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、次に掲げる表示又は説明をしてはならない。

一 資金需要者等を誘引することを目的とした特定の商品を当該貸金業者の中心的な商品であると誤解させるような表示又は説明

二 他の貸金業者の利用者又は返済能力がない者を対象として勧誘する旨の表示又は説明

三 借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明

四 公的な年金、手当等の受給者の借入意欲をそそるような表示又は説明

五 貸付けの利率以外の利率を貸付けの利率と誤解させるような表示又は説明

六 前各号に掲げるもののほか、資金需要者等の利益の保護に欠けるおそれがある表示又は説明として内閣府令で定めるもの(引用元:貸金業法 | e-Gov法令検索)

たとえ、どんなにお金に困っていたとしても、個人間融資を行うヤミ金やソフト闇金などの悪徳業者からは絶対に利用してはいけません。

利息制限法を超える利率や厳しい取り立てに苦しめられることになり、家族や会社にまで迷惑をかけてしまう可能性もあります。

中小消費者金融は独自審査だが審査なしではない

中小消費者金融は、大手消費者金融の5社以外の消費者金融を指します。

消費者金融のため、総量規制はもちろん貸金業法を遵守しなければならず、審査なしで営業している中小消費者金融はありません。

しかし、中小消費者金融は審査が甘いと思っている人も少なくありません。

大手消費者金融は、スピーディーかつフェアな審査の実現のためにスコアリング方式を採用していますが、中小消費者金融は審査の工程すべてを人が行っているところが多いです。

そのため、自動審査では対応できない、個々の申込者の事情を勘案した審査をすることができます。

結果として、大手消費者金融や銀行では審査に通過できない人でも審査に通過できるため、審査が甘いと誤解されてしまっているのです。

なお、中小消費者金融は柔軟な審査をする一方で、金利が高い傾向にあったり、借り入れや返済方法などが限られているなどのデメリットがあるため、大手消費者金融が利用できなかった場合の手段と考えるのが賢明です。

審査不要ではないが通りやすい借入先

そのため、審査不要で借り入れができる業者や機関はありませんが、利用するローンや借入先によって審査難易度は異なります。

無職や生活困窮が原因で貸金業者や金融機関からの借り入れが困難な状況でも、利用を検討できる借入先には次のようなものがあります。(無職でもお金を借りる方法(ニート・失業中・学生・専業主婦・年金受給者))

- 公的支援制度

- マイクロファイナンス

- 生活サポート基金

これらの借入先は制度を正しく理解する必要があるため、担当部署に相談や確認が必要不可欠です。

信用情報や借入状況が原因で借り入れが困難な状況は、次のような総量規制の例外貸付となるローンや借入先を選ぶことで利用できる場合があります。

- おまとめローン

- 借り換えローン

- 中小消費者金融

ただし、おまとめローンや借り換えローンは金利が下がる一方で返済期間が延びたり、中小消費者金融も大手消費者金融と比べると金利が高い傾向にあるため、これらのローンは返済総額が大きくなる可能性があります。

国の公的支援制度は無職でも借りられる

貸金業者や金融機関からの借り入れは、審査を通過するためには返済能力を有することが条件となるため、無職は融資を受けることができません。

しかし、国が主体となって行う公的支援制度は、失業者などの生活困窮者を対象としているものもあるため、無職であっても借りることができます。

主な国の公的支援制度は以下のとおりです。

| 公的制度名 | 解説 |

|---|---|

| 生活福祉資金貸付制度 | 融資を受けることが難しい世帯を対象に、1回または一定期間低金利で貸付を行う。 |

| 求職者支援資金融資 | ハローワークの職業訓練受講中に支給される給付金を受け取っても生活資金が不足する場合に貸付を行う。 |

| 母子父子寡婦福祉資金貸付金制度 | 20歳未満の子どもを扶養している、かつ配偶者のいない母または夫、以前子どもを扶養していた寡婦を対象として貸付を行う。 |

| 生活困窮者自立支援制度 | 生活保護の前段階にあたる生活困窮者を対象に、自立支援のサポートに加えて貸付を行う。 |

| 看護師等修学資金貸与 | 看護師などを目指して学校や養成所に通う学生を対象に貸付を行う。 |

| 教育一般貸付 | 日本政策金融公庫が行う、高等教育以上の学校への進学または就学費用に関する貸付。 |

国の公的支援制度は低金利で返済期間の長さが特徴ですが、生活福祉資金貸付制度のように、連帯保証人がいれば無利子で借りることができる制度もあります。

また、看護師等修学資金貸与は条件を満たす医療機関に就職して、規定の年数勤続すれば返済義務が免除されます。

このように、一定の条件を満たせば無利息どころか給付金のような扱いとなる制度もあるため、積極的に利用するのが賢明です。

国や自治体からお金を借りる方法であっても、多くの場合は居住する自治体で手続きを進めることができるため、利用可能な制度がないか相談するのも得策です。

マイクロファイナンスは貧困層向けに少額融資が可能

マイクロファイナンスとは低所得などの理由によって、貧困または生活困窮にある人を対象に少額融資を行うものです。

融資はあくまでも支援の一環であり、貧困層や生活困窮者を自立させることを目的としているため、マイクロファイナンスは融資だけではなく、貯蓄や保険などの金融サービス全般も支援に含まれることもあります。

少額とはいえ融資のため、利用者は利息も合わせて返済が必要になりますが、利率は低めに設定されています。

また、貧困層や生活困窮者は貸し倒れリスクが高く、貸金業者や金融機関は無担保や無保証での融資を避ける傾向にあり、融資を受けることが難しいケースも多いです。

しかし、マイクロファイナンスは無担保融資を行うため、ほかの融資業者から断られるような人であっても利用できる可能性があります。

生活サポート基金の生活再生ローンで借りる

生活サポート基金が取り扱う生活再生ローンは、事業資金の利用を除いて以下の目的で利用を検討することができます。

- 一時的な生活資金

- 債務整理の手続費用または整理後の生活再建資金

- 税金や公共料金、家賃などの必要経費の滞納の支払い費用

- 融資業者から信用情報などが原因で融資を受けられない場合の生活資金

- 競売や差し押さえなどの強制執行からの生活再建資金

なお、審査によって融資の可否は決定され、貸金業法の適用を受けるため、総量規制を超えて借り入れをすることはできません。

そのため、無職は利用することができないため、安定した収入のある家族に対して貸付を行うことによって対応する場合があります。

しかし、融資対象者は東京都、神奈川県、埼玉県、千葉県に住んでいる人に限られるため、全国どこでも利用できるわけではありません。

東京都・神奈川県・埼玉県・千葉県に住所のある方。

おまとめローンで複数社の借りれいるお金を一本化

おまとめローンは、複数社での借り入れをまとめて1つのローンに集約して一本化するものです。

返済が1本化されるため、入金間違いや入金忘れなどを防ぐことができ、入金管理がしやすくなります。

なお、おまとめローンは総量規制の例外貸付として認められる「顧客に一方的に有利となる借換え」に該当するため、年収の3分の1を超えても借り入れが可能です。

顧客に一方的に有利となる借換えの条件には次のようなものがあります。

- 金利が下がること

- 毎月の返済額が下がること

- 担保や保証人などの条件が厳しくならないこと

このように、契約者にとって有利な内容でローンを契約することができます。

しかし、契約後は返済だけになるため、返済途中での追加融資を受けることはできません。(おまとめローンの審査に通らないのはなぜ?審査落ちする理由や対策を解説)

低金利のローンに借り換える

おまとめローンと似たものに借り換えローンがあります。

おまとめローンは複数の借り入れを1本化するものですが、借り換えローンは借入先を変更するローンのため、まとめることを要件としません。

契約内容は借入先によって異なるため、金利が高いところもあれば低いところもあります。

同じ金額であっても金利が違えば返済総額は異なるため、少しでも金利が低い借入先を選択するのが賢明です。

また、金利が下がることによって、毎月の返済金額も下がることもあります。

ただし、借り換えには総量規制の対象となる借り入れと、総量規制の対象とならない例外貸付の2種類があります。

審査に通過しやすいのは総量規制の例外貸付にあたる借り換えですが、基本的には返済専用のため、返済途中にお金が必要になったときは新たな借り入れが必要になります。

中小消費者金融は定職に就いていればブラックでも申込可能

消費者金融は返済能力の調査のために、信用情報機関から信用情報を取得して、申込者の現在および過去の取引状況などをチェックします。

遅滞なく返済するなど問題ない取引状況であれば審査にプラスとなりますが、異動情報があるときは審査にマイナスとなります。

異動情報とは借金の未払いに関する情報のことで、異動情報が登録された状態をブラックといいます。

大手消費者金融や銀行などは異動情報が登録されているというだけで、審査に通らなくなることもあります。

これに対して、中小消費者金融は顧客の事情に応じた審査を行うため、過去の取引が原因でブラックになっても、現在の取引状況に問題がなければ審査を通過できる可能性があります。

ただし、中小消費者金融も貸金業法の規制を受けるため、総量規制を超過するときは審査に通過することはできません。

審査落ちが心配な時に有担保にしてお金を借りる方法

有担保ローンには次のようなものがあります。

- リバースモーゲージ

- 不動産担保型生活資金

- 証券担保ローン

有担保ローンは、担保に差し入れる自宅や株式などを手放すことなく借り入れが可能ですが、返済できなくなると担保物件を失うことになるため、特に返済に注意する必要があります。

差し入れる担保を所有しておらず、安定した収入がない無職や専業主婦は、配偶者貸付を利用することで借り入れができる場合があります。

ただし、借入先によっては配偶者の同意が必要になるため、秘密で利用するのは困難です。

借入先が限定されている学生は、学生ローンを利用することで親の同意がなくとも借り入れをすることが可能ですが、収入証明書の提出などの条件を満たさなければなりません。

不動産担保ローン・リバースモーゲージ

不動産担保ローンとは、自宅や土地などの不動産を担保にお金を借りるものです。

有担保ローンのため融資額が大きくなる一方で、支払不能になると担保にしていた不動産は売却されてしまいます。

有担保以外はほかの借り入れと同じで毎月元金と利息を支払いますが、リバースモーゲージは仕組みが異なります。

リバースモーゲージは自宅を担保に借り入れをして毎月は利息だけを支払い、契約者が死亡したときは相続人が自宅を売却して元金を支払うものです。

そのため、老後の生活資金として利用されるケースが多いです。

一般的なローンであれば、契約者が返済途中に死亡したときは相続人が借金を相続することになりますが、リバースモーゲージは自宅を売却して支払うため、借金の相続は一時的なものに過ぎません。

配偶者が契約者の死亡後も自宅に住みたいときは、契約を引き継げる場合もあるため、契約前に確認しておくことが重要になります。

不動産担保型生活資金を借りる

不動産担保型生活資金は、社会福祉協議会が取り扱うリバースモーゲージです。

金融機関のリバースモーゲージと異なるのは、借入期間が終了してから3ヶ月後が返済期限となるため、借入期間中は原則利息も含めて返済の義務がないことです。

ただし、借入期間中に借入額が融資限度額に達したときは、それ以降の利息は支払う必要があります。

不動産担保型生活資金でお金を借りるには次のような条件があり、条件を満たさない場合は利用することができません。

- 世帯構成員が原則65歳以上

- 住民税非課税世帯程度の低所得者層

- 生活保護など公的な融資を受けていない

- 担保物件に抵当権が設定されていない

融資限度額は担保物権の評価額の70%程度で、1ヶ月の上限を30万円とし、3ヶ月ごとに融資が実行されます。

証券担保ローンなら保有株式を活用してお金を借りられる

証券担保ローンは、所有している株式などの有価証券を担保にお金を借りるローンです。

有価証券を売却すれば現金が手に入りますが、所有した状態でお金を借りたいという人に最適です。

株式の所有者が変わるわけではないため、ローンを利用していても配当金や株主優待は変わらず受け取ることができます。

契約期間中でも配当金や株主優待の受け取りは可能です。

借入先によりますが、担保にしている株式も自由に売買できますが、売却して受け取る現金が返済に充てられることになります。

融資可能額は保有している有価証券によって異なりますが、概ね時価総額の60~70%程度です。

返済方式は株式を保有している証券会社によりますが、一括返済のところもあれば、利息は毎月支払って元金は随時返済というところもあります。

配偶者貸付なら無職・専業主婦でも借りられる

無職や専業主婦でも借りれる配偶者貸付は消費者金融と銀行で取り扱いが異なります。

消費者金融における配偶者貸付は、本来であれば収入がないため、借り入れができない無職や専業主婦が配偶者の年収を合算することで、借り入れを可能にする総量規制の例外貸付です。

配偶者の同意を得る必要がありますが、借入本人と配偶者の収入を合算して、その3分の1までの借入れを可能とする「配偶者貸付」という総量規制の「例外」制度があります。

利用にあたっては配偶者の同意を得る必要があるため、配偶者に秘密で借り入れすることはできません。

なお、借入金額は夫婦ともに総量規制の対象となるため、配偶者貸付を利用すると、配偶者も借入可能額が減少することになります。

銀行における配偶者貸付は、消費者金融のように配偶者の同意を得ることが要件ではないため、配偶者に秘密で借り入れをすることが可能です。

銀行が行う専業主婦(主夫)に対する貸付は、金融庁や全銀協などが明確な基準を定めておらず、エビデンスを提示することはできないため、地銀以外の5社を例にします。

イオン銀行カードローン

申込条件には“3.ご本人または配偶者に安定かつ継続した収入の見込める方。”と記載されるにとどまり,同意や同意書が必要とは記載がない。(参照:【イオン銀行カードローン】カードローンは誰でも申込みできますか?|イオン銀行)

楽天銀行スーパーローン

申込条件には“(3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方”と記載されるにとどまり,同意や同意書が必要とは記載がない。(参照:楽天銀行スーパーローン商品概要 – 楽天銀行)

SBI新生銀行カードローン

申込条件には“2.本人または配偶者に安定した収入があること。”と記載されるにとどまり,同意や同意書が必要とは記載がない。(参照:商品内容(SBI新生銀行カードローン) – カードローン | SBI新生銀行)

セブン銀行ローン

お借入診断に“主婦(夫)の方は世帯年収を入力してください。”と記載されている。(参照:お借入診断 | ローンサービス | セブン銀行)

PayPay銀行カードローン

利用条件には“(注2)配偶者に安定した収入があればお申し込みいただけます。年金による一定の収入がある方も同様です。”と記載されるにとどまり,同意や同意書が必要とは記載がない。(参照:商品要項 – カードローン – PayPay銀行)

また、以下は私見ですが、

貸金業者からの借り入れは総量規制があるため、無収入の専業主婦(主夫)は借り入れができませんが、配偶者の同意がある場合に限り、例外的に借り入れができるようになります。

この同意があることによって、配偶者の個人情報の取得が可能になります。

しかし、銀行では総量規制のような厳格なルールがないため、配偶者の個人情報を取得する根拠がありません。

そのため、配偶者の同意を得る必要がないと考えます。

しかし、いくら夫婦とはいえ、配偶者の収入から無断で返済するのは避けたほうが無難のため、配偶者の了解を得ることが望ましいです。

学生ローンなら親の同意なしで自分だけで借りられる

民法が改正されて成人年齢が18歳に引き下げられたとはいえ、貸金業者や金融機関は20歳未満の学生に対する融資にはいまだ消極的です。

そのため、18歳~19歳の大学生や専門学生、予備校生などの借入先は限定されています。

利用可能な場合でも親や保護者の同意が条件となっているケースが多く、秘密で借りることは難しいです。

しかし、学生ローンであれば親の同意書なしでも借りれるところがありますが、2点気をつける必要があります。

- 少額しか借りられない

- 収入証明書の提出必須

貸金業者からは年収の3分の1まで借り入れが可能ですが、融資額は制限される傾向にあります。

また、若年者への融資は収入証明書を確認することが求められているため、必ず給料明細書などの収入をできる書類が必要です。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

(学生ローンのマルイはやばいの?審査や申込条件・評判や注意点・やめたほうがいいか等解説)

審査前の申込時に気を付けるポイント

そのため、借入額が多い人は総量規制の適用を受けない例外貸付や除外貸付、銀行からの借り入れを検討するしかありません。

総量規制が問題ないときは次の点に注意して申し込みが必要です。

- 記入ミスを避ける

- 提出書類はきちんと用意する

- 希望額は必要最小限にとどめる

これらは審査時間を長くするだけではなく、審査の通過する可能性を下げるおそれがあります。

すべて気をつけていれば防げるものであるため、審査落ちを避けるためにも徹底することが重要です。

さらに、虚偽申し込みや申し込みブラックになるような申し込みは絶対にしてはいけません。

審査に通らないばかりではなく、罪に問われる可能性もあります。

記入ミスや提出書類の不備に気を付ける

審査を最短時間で済ませるためにはミスを避けなければなりません。

あせっているときは次のようなミスが起きやすいため、特に注意が必要です。

- 記入ミス

- 提出書類の不備

WEB申し込みで必須項目を入力していないときはエラーが出るため、記入漏れは防ぐことができます。

しかし、入力内容の正誤まではわからないため、入力ミスや記入ミスがあったときはそのまま申し込みが完了してしまいます。

記入ミスがあったときは、確認が終わるまで審査がストップしてしまうため、審査時間が長くなってしまいます。

そのため、申し込みを完了する前に一度内容を確認するのが賢明です。

また、提出書類の不備も審査時間に影響してしまいます。

本人確認資料を提出するときは有効期限内かどうか、収入証明書を提出するときは最新のものであるかなど、確認するのを怠らないようしなければなりません。(お金借りるための必要書類)

希望限度額は少額にする

審査通過の可能性を上げるためには、希望限度額を少額にしておくのも1つの方法です。

希望限度額が高額になるにつれて、借入先は貸し倒れのリスクが高まるため、慎重に審査をするようになります。

例えば、貸金業者からの借り入れは、50万円を超えると収入証明書の提出が必要になるため、50万円以内と50万円超過では審査内容が異なります。

そのため、希望限度額は少額にしておくのが無難です。

余裕をもって利用したい気持ちはわかりますが、審査に通らなければ元も子もないため、必要最小限の申し込みにしておくのがベストです。

ただし、希望額を下げて審査に通っても、必要な金額に満たなければ借り入れの意味がなくなってしまうため、必要金額が高額のときは高額のまま申し込みが必要です。

嘘を書かない

審査に通りたいがために、虚偽内容で申し込むことは絶対にしてはいけません。

虚偽申し込みは以下の審査過程で発覚する可能性が高く、バレたら利用できなくなってしまいます。

- 信用情報機関への照会

- 在籍確認

信用情報機関に登録されている信用情報には、借り入れに関する情報だけではなく、住所や連絡先、勤務先などの属性情報も登録されています。

申込内容と信用情報が一致しなかったり、差異があるときは虚偽申し込みを疑われることになります。

また、在籍確認では直接勤務先に確認をとるため、勤務していなければ必ず発覚します。

なお、嘘がばれずに契約に至ったとしても、後から虚偽申し込みであることが発覚したときは、一括請求や詐欺罪に問われる可能性があり、一生を棒に振ることになるかもしれません。(お金を借りる時に嘘をつく危険性・借入金額の虚偽申告はバレるが借りれる)

短期間で複数他社に申し込むと申し込みブラックになり審査に落ちる

信用情報機関には次の3つがありますが、申込情報の登録期間はすべて6ヶ月間です。

- シー・アイ・シー(CIC)

- 日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

そのため、6ヶ月以内に他社に申し込みをしたときは、申込情報も提供されることになります。

短期間に立て続けに申し込みをしているときや、複数社に申し込みをしているときは、貸し倒れの可能性を疑われることになり、審査に通らなくなってしまいます。

この短期間の複数他社申し込みが原因で審査に通らない状態は、申し込みブラックと呼ばれています。

ただし、どれくらいの期間で何社申し込んではいけないと明確な基準があるわけではなく、お金が必要なときは1社がダメだったら、他社に申し込むのは当然のことです。

しかし、立て続けに審査が通らないということは何か原因があると考えて、半年は申し込みを控えることも大切です。

申し込みを続けてしまうと、申し込みブラックでなければ通るはずだったところも通らなくなってしまいかねません。

総量規制以上は借りられない

総量規制とは借入総額を年収の3分の1までとするルールです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

1社に対して年収の3分の1までではなく、すべての借り入れの合計が年収の3分の1までのため、年収360万円の人は120万円を超えて借り入れをすることができません。

ただし、総量規制の対象となるのは貸金業者からの借り入れに限られているため、金融機関からの借り入れは算入されませんが、自主規制として総量規制のような基準を設けている金融機関も多いです。

また、貸金業者からの借り入れには例外貸付と除外貸付があります。

例外貸付は借りるときは総量規制を超えても借りれますが、ほかのローンの審査のときは残高が総量規制の対象となります。

一方、除外貸付は借りるときもほかのローンの審査のときも、総量規制の適用を受けません。

審査なし・あり関係なしで信用情報がブラックだと借りられない

- 61日以上の延滞

- 債務整理(自己破産・任意整理・民事再生)

- 代位弁済

- 貸し倒れ

返済途中に61日以上延滞したときや、61日未満であっても債務整理や代位弁済があったときは異動情報が登録されます。

一度登録された異動情報は、その情報が誤りではない限り、信用情報機関の保存期間を満了するまで消えることはありません。

異動情報は返済不能になったとことを示すものであるため、貸金業者や金融機関は貸し倒れリスクを回避するために、融資に対して消極的になります。

そのため、ブラックになってしまうと、審査の有無を問わず、融資を受けるのは非常に難しくなってしまいます。

したがって、ブラックにならないように、返済能力を超えるような借り入れをしないことが重要です。

お金を借りられない期間

信用情報に異動情報が登録されて、いわゆるブラック状態になってしまうと、借り入れが非常に困難になります。

異動情報は登録されたままではなく、登録期間を過ぎると自動的に削除されます。

各信用情報機関の異動情報の保存期間は次のとおりです。

| 信用情報機関 | 保存期間 |

|---|---|

| シー・アイ・シー | 返済中および完済後5年以内 |

| 日本信用情報機構 | 返済中および完済後5年以内 |

| 全国銀行個人信用情報センター | 返済中および完済後5年以内 破産または民事再生手続きについては7年 |

このように、情報が消えるまでに完済後5年はかかるたため、その間は審査が厳しい状態になります。

なお、情報が消える条件が完済しているかどうかのため、自己破産などの手続きもせずに単に延滞しているだけの情報は、延滞が続く限り登録されたままになります。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |