消費者金融には一昔前では「サラ金」などと呼ばれてネガティブなイメージがありました。いまでも、消費者金融からは一度でも借りてしまうとやばいことになると考えている方もいらっしゃるのではないでしょうか。

しかし、本当に消費者金融で一度でも借りるとヤバいことになるのでしょうか?

アコムやプロミス、アイフルなどのTVCMなどでもよく目にする消費者金融は、現在では改正された貸金業法のもとで健全に運営されています。これらの健全に運営されている消費者金融からの借り入れは決して「ヤバい」とはいえません。

健全な消費者金融からの借り入れは安全性には問題はありません。しかし、借り入れたお金を返さなかったり、借り過ぎてしまうとヤバい状況におちいってしまうのも事実です。

今回の記事では、消費者金融からの借り入れがヤバいと言われる理由や、借り入れる際の注意点などを詳しく解説します。

- 消費者金融で一度でもお金を借りるとヤバいという事実はない

- 消費者金融お金を借りる際は貸金業登録をした会社を選ぶ

- 消費者金融でお金を借りても家族や会社にバレる可能性は低い

- 消費者金融の督促は返済期日の翌日からはじまる

- 消費者金融で借りたら必ず返さなければ財産の差し押さえなどの厳しいペナルティがある

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | auユーザーに おすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

消費者金融で一度でも借りるとやばいということはない

- 貸金業として自治体に登録して運営されている

- 貸金業法の総量規制で過剰融資が禁止されている

- 借り入れ利息も法律で上限が定められている

消費者金融からの借り入れは、一定の条件を満たせば保証人なども必要なく自宅への郵送物もありません。そのため、借り入れをしたからといって家族に知られてしまうという心配も少なくなりました。

また、健全な会社から返済能力に見合った金額を借り入れている限りは、一度借りたからといって人生が終わるというのは大げさすぎるネガティブイメージです。

実際に消費者金融を利用している人は10%程度にとどまっています

正規の消費者金融は貸金業として登録しているので安全

正規の貸金業者として消費者金融を営む場合には貸金業法によって規定されている登録をおこなわなければなりません。

第三条 貸金業を営もうとする者は、二以上の都道府県の区域内に営業所又は事務所を設置してその事業を営もうとする場合にあっては内閣総理大臣の、一の都道府県の区域内にのみ営業所又は事務所を設置してその事業を営もうとする場合にあつては当該営業所又は事務所の所在地を管轄する都道府県知事の登録を受けなければならない。

貸金業登録をおこなう際には5,000万円以上の純資産を保有する必要があり、登録後も3年ごとに更新手続きをおこなわなければなりません。

また、開設している営業所ごとに最低1人以上の貸金業務取扱主任者の設置が義務付けられています。

貸金業務取扱主任者とは貸金業法の規定を守りながら適正に貸金業を運営するために創設された国家資格です。事業所に配置された貸金業務取扱主任者は、一般社員への適切な運営のためのアドバイスや指導、管理も重要な役割です。

これらの条件を満たし、正規に運営されている消費者金融の安全性は高いと判断できます。

総量規制で年収の3分の1までしか借入できないので借り過ぎができず安心

総量規制とは、個人が消費者金融などを利用する際の過剰な借り入れを防止するために2010年に施行された貸金業法の規定です。

第十三条の二 貸金業者は、貸付けの契約を締結しようとする場合において、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

総量規制に規定されている融資限度額は年収の3分の1までに制限されています。たとえば、年収が300万円の場合は最大でも100万円までしか利用することができません。

正規の貸金業者が運営する消費者金融であれば、この総量規制は遵守されます。そのため、借りすぎて債務超過におちいる恐れは少ないといえます。ただし、総量規制の枠組みには住宅ローンや自動車ローンなどの目的ローンや、銀行ローン、ショッピングに使用したクレジットカードの返済などは含まれません。

借り過ぎを防止するのは、最終的には借り入れる個人の判断です

利息制限法で上限金利が定められているので借金が膨らみにくい

消費者金融から借りたお金は利息を加えて返済しなければなりません。借り入れに対する利息が貸金業社の利益となりますが、借り入れの際の利息も、「利息制限法」という法律により一定の基準が設けられています。

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

・元本の額が十万円未満の場合:年二割

・元本の額が十万円以上百万円未満の場合:年一割八分

・元本の額が百万円以上の場合:年一割五分

万が一返済が遅延した場合の遅延損害金も、同様に利息制限法で規定されています。

| 借入残高 | 遅延損害金の年利上限 |

|---|---|

| 100,000円未満 | 29.2% |

| 1,000,000円未満 | 26.28% |

| 1,000,000円以上 | 21.9% |

正規に運営されている消費者金融では、この利息制限法も遵守されているので利息が膨らみすぎて返済ができないなどのトラブルの可能性も少ないといえます。

消費者金融でお金を借りても必ず会社や家族にバレる訳ではない

消費者金融からお金を借りているのが家族にバレてピンチ!というのも昔の話です。正規の消費者金融からきちんと融資を受けていれば、現在の仕組みでは家族にバレる可能性はとても少ないです。借り入れが家族にバレる主な理由には以下の5つがあげられます。

- 消費者金融からの郵送物

- ローンカードやATM明細を見られる

- 通帳の記帳

- 遅延に対する督促の電話

これらのバレる理由は、WEB完結型の消費者金融を利用することで解消できます。申し込みや必要書類の提出、利用明細書などもすべてWEB上で処理されるので家族に見つかる心配はありません。

ただしスマートフォン上のアイコンや、パソコンを家族で共用している場合には閲覧履歴などから怪しまれる場合もあるので注意が必要です。遅延に対する督促は、毎月きちんと返済をしていれば発生しません。

また会社に消費者金融の利用がバレるポイントは、初回契約時の在籍確認です。消費者金融では審査の段階で勤務状況を確認するために個人名などで会社に電話をかけてくる場合がありますが、何となく不自然な電話なので察しがついてしまう場合があります。(アコムから電話がかかってきた時の対処法)

その場合は「自動車ローンの申請をした」、「住宅ローンの審査を受けている」などの理由をあらかじめ用意しておけば、会社にバレる心配も回避できるでしょう。

消費者金融を利用しても延滞などをしなければ家族にはバレません

消費者金融で一度でも借りると人生終わりではない

消費者金融で融資を受けた場合に最も重要なことは必ず返済することです。

最近ではアコムやアイフル、プロミスのような消費者金融をはじめ、クレジットカードのキャッシング機能、銀行ローンなどお金を借りる方法は多様化し、気軽に利用できるようになりました。ひと昔前のように、消費者金融で一度でも借りると人生終わりなどということは決してありません。

貸金業として正規に登録している消費者金融であれば、貸金業法も利息制限法も遵守しているので、融資を受けたお金は必ず返済可能です。

また、消費者金融から融資を受けたとしても返済をしていれば消費者金融で信用情報に傷がつくこともありません。

消費者金融はやめとけと考える人もまだまだ多いのが現状ですが、現在の消費者金融は、「サラ金」などといわれた以前のようなネガティブなイメージは完全になくなっていると言い切れます。アクシデントなどで急な出費が必要になった際も、計画的に利用している限りはむしろ生活の強い味方といえるでしょう。

消費者金融でお金を借りている人の割合は全体の約10%

金融庁が2020年発表した調査資料「貸金業利用者に関する調査・研究」によれば、過去3年以内に消費者金融の借入を利用した割合は10.1%です。そして、借入経験者のなかで利用後の家計状況は以下のとおり報告されています。

消費者金融の利用経験者のおよそ75%は使用しても家計や生活の悪化にはつながらなかったと回答しています(家計がやばい!貯金もない時)。ただし、家計悪化の比率は職業によって違いが生じています。

| 職業 | 悪化・やや悪化の割合 |

|---|---|

| 会社員 | 25.9% |

| 公務員 | 17.4% |

| 派遣・契約社員 | 30.6% |

| フリーター | 26.6% |

| 無職 | 26.7% |

公務員や会社員などの収入が安定している層では借り入れ後に悪化する比率は低く、就業状況が不安定な層では高い傾向が見られます。

全体の傾向としては、消費者金融の利用経験は国民全体のおよそ一割、そして、利用することで生活が苦しくなったのは、そのなかの1/4程度にとどまっています。消費者金融を計画的にかつ有効に活用するためには、公務員や会社員などのように安定した収入を確保することがポイントになると読み取れます。

消費者金融を利用経験者の多くは、計画的かつ健全に利用しています

消費者金融で借りる場合に本当にやばい状況ランキング

- 借入金が返済できずに財産を差し押さえられた

- 滞納して督促された

- 込時に嘘の記載をしてバレて一括返済を迫られた

どれもやばすぎてランキングはできませんが、どうしても避けたい事態に間違いはありません。

借金を返済せず裁判に訴えられ財産差し押さえ

借りたお金が返済できずに裁判に訴えられて財産が差し押さえられるというのは、消費者金融のトラブルのなかでも最悪の状況といえるでしょう。

財産差し押さえとは、返済が長期にわたって滞っている債務者から回収するために裁判所に訴えて強制的に回収する方法です。差し押さえの対象となる財産は次のとおりです。

・預貯金、生命保険など

・給与:手取りの1/4もしくは330,000円を超過した額の多いほう

・自動車、貴金属などの動産

・手持ちの660,000円以上の現金

・土地、家屋、マンションなどの不動産

ただし、返済を遅らせたからといってすぐさま差し押さえになるわけではありません。

① 長期間にわたって滞納が続く

② 金融会社からの督促や返済の要求を無視する

③ 裁判所から支払の督促や訴状が届く

④1ヵ月後に差し押さえが執行される

実際に財産が差し押さえられるまでには、裁判所に訴えられてから1ヵ月以上の猶予があります。この間に返済の意思を示して和解が成立すれば財産を差し押さえられることはありません。

差し押さえになるのは、支払督促を無視した滞納者に責任があります

期日を守らず滞納し督促される

財産が差し押さえられるのは最悪のシナリオですが、それ以前にも期日を守らずに返済を遅らせてしまった場合には支払いの督促を受けることになります。金融会社からの督促は次のようなステップで進められます。

登録している個人の携帯電話などに、「支払いをお忘れですか?」などの柔らかい形で連絡があります。

電話がたびたび入るようになり内容も厳しくなる。会社や自宅などへの個人名で督促の電話をされるようになる。

督促状が自宅などに郵送される。この時点でほとんどの場合は滞納が家族にバレる。

そして、滞納が60日を超えると信用情報機関に金融事故として登録され、債権が回収会社に譲渡されるなどのケースに発展します。

借りた金を返済していない自分自身に落ち度があるのは明確なので、少なくとも督促の電話などは無視せずに遅れている理由やいつ頃返済できるかなどを丁寧に伝えて理解していただくことが何よりも重要です。

虚偽申告し契約後、嘘がバレて利用停止・一括返済

消費者金融に嘘がバレて、ローンカードの利用停止や一括返済を求められるのも、なりヤバい状況です。

消費者金融で借り入れを申し込む際に、つい審査が有利になるように年収を多めに記載したり、他社からの借入が無いように記載するような嘘をついてしまうことがあるかもしれません。しかし、これらの嘘は必ずバレます。

借り入れの段階でうまくバレずに審査が通過し融資が受けられたとしても、金融会社では途中与信といわれる契約者の信用情報調査を定期的におこなっています。また、追加の借り入れを申し込んだ場合にも再度審査され、収入証明書の提出などを求められれば必ずバレてしまいます。(収入証明書不要のカードローンはどこがいい?)

契約後に虚偽記載がバレた場合には、最悪融資残高の一括返済が求められます。そのうえ、金融事故として信用情報機関に登録されてしまうので、他社からの借り入れも難しくなってしまいます。

消費者金融で一度でも借りる事に対してどんな不安があるのかYahoo!知恵袋から調査してみた

- 消費者金融から一度でも借りたら、地獄に落ちてしまう

- 消費者金融から一度でも借りたら、銀行とはつきあえない

- 消費者金融から一度でも借りたら、ブラックリストに載ってしまう

- 消費者金融から一度でも借りたら、取り立てが厳しい

しかし、これらの話題は本当なのでしょうか。Yahoo!知恵袋を実際に検索して、これらの話題を調査してみました。

消費者金融で一度でも借りると借金地獄に落ちる

Q.借金地獄です。軽い気持ちで借りたローンがいつの間にか4社に増えて総額400万円以上になりました。いつのまにか借金がふくれあがり地獄に落ちてしまいました。抜け出す手立てはあるのでしょうか。

A. 正規の金融業者であれば、返済計画を提示すれば相談に乗ってもらえます。おまとめローンや、金利の安いローンに借り替える方法も検討できます。きちんと返済計画を立てましょう。

消費者金融のせいで借金地獄に落ちたような質問ですが、実は自分自身で複数社から借り入れをしてしまった事例です。一度契約が成立して融資が受けられると、お金をかりるのは簡単という印象がついてしまい、自分自身の甘さが招いた地獄です。

計画的に利用すれば借金地獄に落ちることはありません

消費者金融で一度でも借りると銀行のローンに通らなくなる、組めなくなる

Q.自宅をリフォームする資金に銀行でローンを申し込みましたが、審査が通りませんでした。以前消費者金融を利用したことが問題になったのでしょうか。

A.消費者金融を利用しただけでは、銀行ローンの審査が通らない理由にはなりません。利用している時に延滞をしたなどの事故はおこしていないでしょうか。

消費者金融での融資実績は信用情報機関に登録され、銀行もローンの審査の際には照会します。しかし、滞納や代理弁済、債務整理などの金融事故を引き起こしていない限りは銀行の審査に影響はありません。

ただし、過去の実績ではあっても複数の消費者金融を利用していた、銀行ローンを申し込んだ時で借入残高が多く残っているなどの実績がある場合には審査に影響を及ぼす場合があります。

消費者金融を利用してもきちんと返済していれば問題はありません

消費者金融で一度でも借りるとブラックリストにのる

Q.消費者金融を利用したいと考えていますが、一度借りるとブラックリストに載ってしまうというのは本当でしょうか?

A.ブラックリストとはおそらく信用情報機関に登録されることでしょうが、消費者金融からの借り入れは確かに登録されてしまいます。場合によっては個人の信用情報の傷となってしまうかもしれません。

消費者金融や銀行、クレジットカード会社などは融資の際に民間信用情報機関に照会を行います。

信用情報機関には下記の情報が登録されます。

・本人を特定する情報

・契約内容に関する情報

・返済状況に関する情報

・取引事実に関する情報

・延滞や債務整理などの事故情報

一般的にブラックリストといわれるような特別なリストがこの世に存在しているわけではありません。信用情報機関への登録は、ほぼすべての金融機関がおこなっています。

このなかで、事故情報として登録をされてしまうと確かに審査には大きく影響を及ぼすことになります。しかし、消費者金融からお金を借りたとしてもきちんと返済をしていれば問題はありません。

ブラックリストとは信用情報機関に登録されている事故情報です

消費者金融で一度でも借りると怖いお兄さんが取り立てに来る

Q.生活費が少し足りないので消費者金融を利用したいのですが、万一返済が遅れた場合に、厳しい取り立てに合うと言われていますが、本当に怖いお兄さんが来るのでしょうか。

A.消費者金融で返済を遅らせた場合には、確かに厳しい督促を受けたりします。しかし、怖いお兄さんはテレビの見すぎです。

消費者金融で返済期日を遅らせた場合には、翌日から督促が始まります。督促の連絡などを一般的に「取り立て」などと呼ぶこともありますが、過度な取り立て行為は現在では貸金業法によって厳しく制限されています。

返済遅延の督促は個人の携帯電話などへの連絡から始まります。その際にも厳しい口調や脅すような言葉使いは厳しく禁じられています。

怖いお兄さんが直接訪問してくるのは違法なヤミ金融です

「消費者金融で借りたら終わり」にならない為に借入前の注意点

消費者金融を利用したとしてもきちんと返済をしていれば何も問題はありません。しかし、確かに消費者金融からの借り入れからはじまって、大変な事態におちいってしまったというケースを耳にすることもあります。

「消費者金融で借りたら終わり」「プロミスは借りたら終わり」などということにならない為の注意点は以下のとおりです。

- 借りすぎに注意

- 返済の長期化に注意

- 複数社からの借り入れに注意

- 無利息サービスはすぐに返す

消費者金融は急な出費や困った時などには強い味方となってくれます。そして、消費者金融が借り入れた人を終わりに導いているのではありません。消費者金融を健全に利用するためのポイントは、節度を持った計画性です。

アルバイトやパートも安定収入があると借りれるので借りすぎには注意

銀行系ローンでは企業や団体への勤務や勤続年数なども審査の対象となります。しかし、消費者金融の借り入れは、アルバイトやパートなどの非正規雇用であっても安定収入があれば可能です

審査のポイントは収入の安定性です。毎月一定の収入があれば定期的な返済が可能であると判断できるので収入に見合った額の融資限度額が獲得できます。

しかし反面、アルバイトやパートでは就業状況が不安定なことも事実です(バイトしていない学生がお金を借りるなら)。安定していた仕事が突然なくなったり、毎月の収入額が減少するということも考えておかなければなりません。審査に通過して融資が受けられたとしても先々の返済が可能な借入額にとどめて、借りすぎに注意しなければなりません。

学生の申込み・借り入れもOKなので返済計画をたてて長期化させない

消費者金融では安定した収入があれば借り入れ可能なので、学生でも契約することができます。しかし、安易な借り入れは返済期間の長期化を招く結果となります。

たとえば、500,000円を年利18%で借りた場合の返済期間と利息額のシミュレーションは以下のとおりになります。

| 月々の返済額 | 返済期間 | 総利息額 |

|---|---|---|

| 10,000円 | 7年11ヵ月(95ヵ月) | 440,981円 |

| 30,000円 | 1年8ヵ月(20ヵ月) | 82,763円 |

お金を借りる際には月々の返済金額を少しでも少なくしたいと思いがちですが、返済額を少なくすれば、返済期間も総利息額も増加してしまいます。学生の間に借りる際には、これから就職で金銭的にも余裕が出るような気持になって返済期間を気にしない傾向があります。

もしも学生が消費者金融を利用するのであれば、できるだけ期間を短く計画的に返済することが何よりも大切です。

返済期間の長期化が追加融資を招く結果につながります

スマホから簡単にWEB申し込みができるので複数社から借金をしない

アコムやアイフル、プロミスなどの消費者金融であれば、来店したり書類を郵送したりしなくてもWEB上で手続きが完了します。

アコム:カードを作らずに最短3分で借りられる

アイフル:WEB申し込みなら最短18分融資も可能

プロミス:スマホで完結来店不要

申し込み方法はとても簡単にまとめられていて、実際に問題が無ければ3分程度で融資まで到達可能です。しかし、だからといって複数社に申し込みをして融資を獲得するのは避けなければなりません。

融資の申し込み実績も信用情報機関に登録されるので一度に複数社への申し込み実績がある場合には審査に影響を及ぼします。また、複数社の融資金額合計がいつの間にかふくれあがり、総量規制の金額に抵触してしまう事態も考えられます。

初回利用は無利息サービスが使えるので借りてすぐ返す

多くの消費者金融では利用者獲得のために、初回利用無利息サービスを展開しています。

| 金利 | 無利息期間 | 借入限度額 | |

|---|---|---|---|

| アコム | 3.0%〜18.0% | 30日間 | 800万円 |

| アイフル | 3.0%〜18.0% | 30日間 | 800万円 |

| レイク | 4.5%〜18.0% | 最大180日間 | 500万円 |

| プロミス | 4.5%〜17.8% | 30日間 | 500万円 |

しかし、この無利息サービスは慈善事業として実施されているわけではありません。無利息期間の借り入れが継続したローン利用につながるという理由から展開されています。

確かに、当面の資金繰りに困った際には無利息で30日間お金が借りられるサービスには魅力があります。大切なことは、借入期間を延長せずに無利息期間内に完済することです。

貸金業登録している安心・安全な消費者金融【最新版のおすすめ】

消費者金融を選ぶ際のポイントは以下のとおりです。

- WEB完結の簡単な申し込み方法

- 審査時間が短い

- 即日融資可能

- 無利息サービス

- 自宅への郵送物なし

数ある消費者金融のなかから、初めて利用する際にも安心な会社5社を選りすぐってご紹介します。

プロミス

プロミスはSMBCコンシューマーファイナンス株式会社が運営する消費者金融ブランドです。1962年に関西でスタートしたプロミスは2005年に三井住友フィナンシャル・グループの子会社となりました。

プロミスは最大金利が17.8%に設定され、消費者金融のなかでも低金利で展開されています。また、一般的な無利息サービスは契約初日からスタートしますが、プロミスでは初回契約日からカウントするので契約日と借り入れ日がずれたとしても30日間が適用されます。また、30日間の無利息期間中に何度でも借り入れができる点も魅力です。

| 審査時間 | 最短3分 | 無利息期間 | 30日間 |

|---|---|---|---|

| 金利(年率) | 4.5〜17.8% | 担保、連帯保証人 | 不要(レイクは保証人なし) |

| 利用限度額 | 500万円 |

アイフル

1978年に京都で設立されたアイフルは、メガバンク系列ではない独立した消費者金融会社です。

アイフルは完全スマートフォン完結型の消費者金融、スマートフォンさえあればカードを作成しなくてもキャッシング利用が可能です。

スマートフォンからの申し込みによって、指定した銀行への振り込みやコンビニエスストアのATMでも借入金を受け取れます。また、申し込みに対する審査通過率も高く、およそ2人に1人は融資を受けられると評判です。銀行系列ではない独自の審査基準を持っているので他社で通過しなかった場合もアイフルで契約できるケースもあります。

| 審査時間 | 最短18分 (申込状況により間に合わない場合あり) |

無利息期間 | 30日間 |

|---|---|---|---|

| 金利(年率) | 3.0〜18.0% | 担保、連帯保証人 | 不要 |

| 利用限度額 | 800万円 |

アコム

アコムは1936年に兵庫県で創業し、2004年に三菱UFJフィナンシャル・グループの関連会社化された消費者金融会社です。

アコムは完全WEB受付対応を実現し、融資実行時間も最短20分ですが楽天銀行に口座を保有している場合には最短10秒での借り入れが可能です。

また、ローンカードの即日発行にも対応し、Web申し込み後に自動契約機で受け取れば自宅に郵送物が届くこともありません。アコムは消費者金融のなかでも最大手であり最も歴史がある会社です。初めて消費者金融を利用する方にはおすすめです。

| 審査時間 | 最短20分 | 無利息期間 | 30日間 |

|---|---|---|---|

| 金利(年率) | 3.0〜18.0% | 担保、連帯保証人 | 不要 |

| 利用限度額 | 800万円 |

SMBCモビット

SMBCモビットは2000年に三和銀行(現三菱UFJ銀行)、消費者金融プロミス、信販会社アプラスの合弁で設立されました。その後、2014年に三井住友フィナンシャル・グループ傘下企業となり2023年に三井住友カード株式会社に社名が変更されています。

SMBCモビットは消費者金融カードローンのなかで唯一、WEB完結申し込みを選択すれば就業先への在籍確認は原則電話連絡なしと公言しています。実際には、申し込み後に保険証や雇用契約書などの在籍証明書類の提出が求められます。しかし、職場に電話が入らないのはバレる可能性が低くなるので大きなメリットです。

| 審査時間 | 最短30分 | 無利息期間 | なし |

|---|---|---|---|

| 金利(年率) | 3.0〜18.0% | 担保、連帯保証人 | 不要 |

| 利用限度額 | 800万円 |

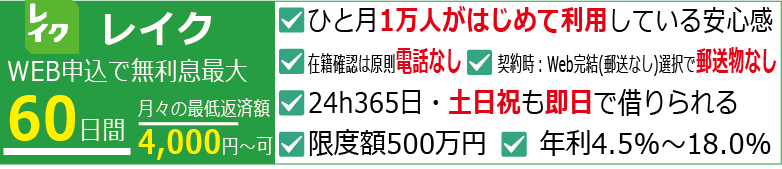

レイク

レイクは1964年に大阪で創業され2008年に新生銀行の子会社化、2009年に新生フィナンシャル株式会社に社名変更された消費者金融です。

レイクの最大の特徴は審査時間が最短15秒、他社と比較しても圧倒的な早さです。契約後は最短10秒で365日いつでも振込融資に対応しているのでスピード感は抜群といえるでしょう。また、無利息サービス期間も50,000円までなら最大180日間利用可能です。

とにかく即金で融資を受けたい方にはおすすめです。

| 審査時間 | 最短15秒 | 無利息期間 | 最大180日間 |

|---|---|---|---|

| 金利(年率) | 4.5〜18.0% | 担保、連帯保証人 | 不要 |

| 利用限度額 | 500万円 |

消費者金融で一度でもお金を借りるでよくある質問

消費者金融で一度でも借りると信用情報の履歴に残りますか?

消費者金融からお金を借りれば信用情報機関に登録されます。信用情報機関には借り入れの情報だけではなく、契約情報や返済の状況、申し込みの情報、さらに返済の遅延などの事故情報も登録されます。

また、消費者金融だけではなく、クレジットカードや銀行系ローンの利用状況も登録されます。信用情報が履歴として残ったとしてもきちんと返済していれば気にすることはありません。(お金を借りるデメリットとは?)

消費者金融の無利息期間では借りてすぐ返せば利子が付きませんか?

消費者金融の無利息サービスは、それぞれの会社が設定した期間内に完済すれば利子は尽きません。無利息期間は急な出費でお金が必要になった際には、短期間で資金を調達できるありがたいサービスです。

しかし、無利息期間の設定は消費者金融によって違いがあります。また多くの場合は、登録して最初の借り入れに限定されています。利用規定をきちんと確認した上で利用してください。

消費者金融でお金を借りるリスクは何ですか?

消費者金融でお金を借りるリスクは借り過ぎによる返済の遅延です。(お金を借りるデメリットとは?)

消費者金融は安定した収入があれば、学生やパート・アルバイトの主婦などでも借り入れが可能です。比較的簡単に利用できるので、つい借り過ぎて返済額が大きくなりすぎる、あるは返済が長期間にわたり延滞や返済不能におちいります。

そのような金融事故を引き起こした場合には信用情報にキズが付き、その後クレジットカードやローンが利用できなくなる恐れがあります。

消費者金融はバレずにお金を借りられますか?

多くの消費者金融では、現在はWEB完結型の申し込み方法を採用しているので家族や会社にバレずにお金を借りることができます。(誰にもバレずにお金を借りるなら)

WEB完結型の申し込みであれば、融資の申請書類や各種確認書類などもスマートフォンやPCからのアップロードで提出可能、自宅への郵送物もありません。就業する会社への在籍確認はありますが、個人名での電話なので会社にもバレる可能性は少ないでしょう。

返済遅延などの事故を起こさない限りは家族や会社にバレる可能性はきわめて低いといえます。

消費者金融からお金を借りて返せない時はどうすればいいですか?

消費者金融からお金を借りて返済が遅れる場合は、迷わずに借り入れをした会社のカスタマーサポートに連絡して相談をしてください。(キャッシングを返済してまた借りることはできる?消費者金融で借りてすぐ返すを繰り返している時の注意点や対策等解説)

消費者金融の督促は、返済期日の翌日から始まります。最初は電話での緩やかな確認ですが、返済が遅れると、督促状の送付、カードの利用停止、裁判所への訴えによる財産差し押さえなどペナルティがどんどん厳しくなっていきます。

貸金業法に則って正規に運営している消費者金融であれば、正直に相談すれば返済方法などの相談に応じてくれるはずです。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

auユーザーに おすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |