消費者金融で借りることに抵抗を感じている人の中には、「消費者金融を利用したら、将来的に後悔するようなことが起きるかもしれない」とデメリットを心配する人が少なくないでしょう。

結論を述べると、「消費者金融で借りる」という、その行為だけで信用情報に傷がつくという不利益はありません。むしろ、消費者金融を利用しきちんと返済した事実は、傷どころか信用度の高い実績として記録されるため、のちにメリットになるケースもあります。

ただし、注意して消費者金融を利用しなければ、あなたの大事な信用情報に傷がつくこともあります。信用情報の傷は、警戒している通りにその後の不利につながります。この記事では具体的に、信用情報はなにが記録され、社会的にどのような影響があるのか、一度ついた傷はいつまで影響されるのか、等を解説していきます。

- 消費者金融での契約履歴は、解約後の5年間は信用情報機関で保管されている

- 信用情報は情報機関で日毎月毎に更新され、最新情報が保たれている

- 信用情報に傷をつけないようにするためには、確実な返済を続けることが大切

- 信用情報に何も記録がない場合、消費者金融の審査に有利だとはいえない

- 信用情報を見るためには500円〜1,000円の手数料が必要

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

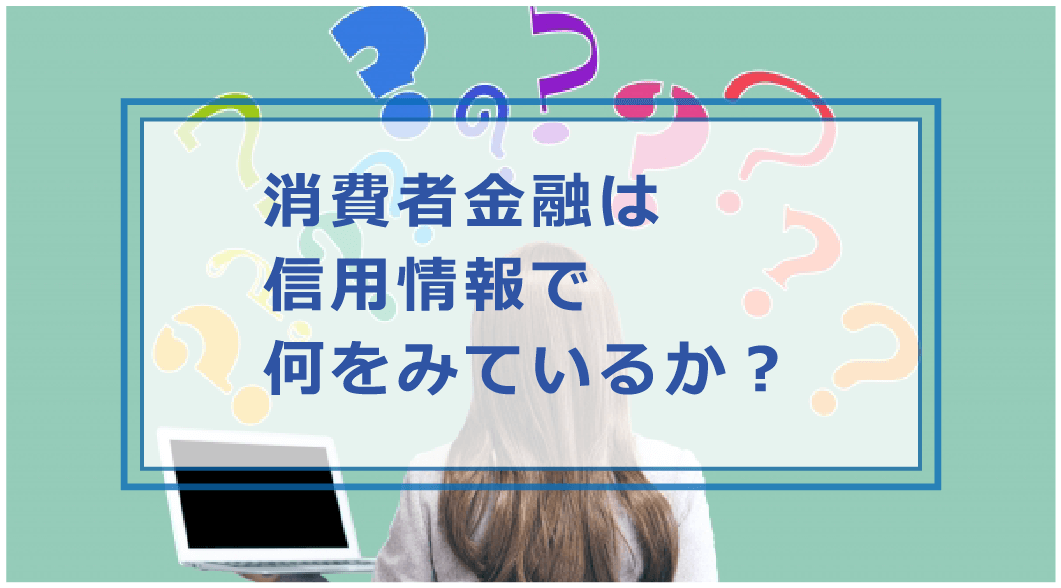

消費者金融は信用情報で何をみているか?

- 申し込み人の現在の借入状況

- 申し込み人の過去の支払いの延滞履歴

- 申し込み人の過去の債務整理履歴

- 申し込み人が同時期に他社でも申し込みしていないか

- 申し込み人の滞りない返済履歴

例えば過去に借金の返済に遅れたことのある人は、借入審査に不利になる場合があると考えることができます。一方で、過去に借金をしていたけれど一度も遅延がなかった人は、きちんと支払ったという実績が審査に有利にはたらきます。

上記でわかるように、消費者金融は信用情報の傷の有無だけを見ているわけではありません。消費者金融にとって信用情報は、申し込み人を信用してお金を貸しても大丈夫かどうかを判断するための重要なツールであることがわかります。

ではもっと具体的に、信用情報でみられる内容についてを解説します。

借入れやローンの契約状況

信用情報で見られることの一つが、現在の借入状況です。消費者金融は、事業の健全な運営と消費者の多重債務を防ぐために、顧客が抱える借金が他にないかを必ず見ます。(お金を借りる時の審査はどこまで見られる?)

下記は具体的なチェック項目です。

- 契約数は何件あるのか

- 借りたお金の総額はいくらか

- 完済までの期間はどのくらいか

- 完済時の年齢はいくつか

- 毎月の返済方法

消費者金融は、お金の借りすぎや貸しすぎを防がなければなりません。もし多くの借金がある人にお金を貸しすぎてしまうと、消費者金融は貸金業法に違反するため、営業停止などの罰を受けることになります。

【借りすぎとは、どのくらい?】

借りすぎとは、貸金業法の総量規制にあるように、年収の3分の1以上の借金のことを言います。たとえば年収が300万円の人は100万円を超える借金は「借りすぎ」にあたります。ただし、住宅ローンや自動車ローンなどは総量規制の対象外です。

(参考:金融庁 貸金業法のキホン)

借入審査では、既存の借入やローンの契約状況を、収入と照らし合わせてみられていることがわかります。

今までの支払いで延滞をしていないか?

信用情報で見られることのなかに、過去の支払い延滞があります。これまでに契約した借金は期日までに滞りなく支払いできていたかどうかがチェックされます。

下記は、審査でチェックされる過去の支払い延滞の例です。

- 銀行カードローンの返済に遅れはなかったか

- 消費者金融(プロミスの延滞)からの借入返済に未払いはないか

- 住宅ローンや車のローン支払いに延滞はなかったか

- クレジットカードの支払い遅れで滞った履歴はないか

もし延滞したことがあると借入審査では不利です。一方で一度も滞納歴がなくきちんと返済できていることがわかると、審査に有利になるといえます。

公共料金や税金の支払い延滞は、消費者金融がチェックする信用情報には載らないため、影響がありません。

多くの場合、支払いの事実は5年間は記録されています。たった1日の延滞でも審査に影響が全く無いとはいえません。審査の基準は各消費者金融によってさまざまです。

過去任意整理や自己破産等金融事故歴はないか?

消費者金融は信用情報で過去の金融事故歴も見ています。財産の差押えなど金融事故の履歴があると、借入審査の通過は非常に厳しくなります。金融事故とは、返済されない未払い状態が長く続くことで起きる強制解約や債務整理を指します。

お金を借りるデメリットとしては、金融事故を起こしたらブラックリストに載るとも言われます。正しくはそのようなリストが存在するわけではありませんが、信用情報上では悪い意味で目立ってしまいます。

金融事故とは具体的に何を指すのか、以下に挙げます。

- 踏み倒し:61日以上の延滞、3ヶ月以上の滞納

- 強制解約:契約中の著しい規約違反により金融会社から一括請求のうえ強制的に解約される

- 代位弁済:顧客の未払いを保証会社が金融会社へ立て替えて返済

- 債務整理:任意整理、個人再生、自己破産

なかでも、踏み倒しは詐欺罪に問われる可能性もあり悪質です。また債務整理は抱えた借金を自力でどうしようもなくなった人が利用できる国の救済措置であり、もっとも信用情報への傷は深いといえます。

申し込みブラックではないか

消費者金融は、申し込み人が立て続けに借入申込を行っていないかを信用情報でチェックしています。同時期に続けてクレジットカードや銀行や消費者金融でカードローンの申し込みをしている人は、俗に申し込みブラックとよばれます。

貸主側は、申し込みブラックの人にはお金を貸すことはできないと判断することが多いです。申し込みブラックは客観的に、借金のための借金、自転車操業状態、経済的困窮の可能性が高いと考えることができるからです。消費者金融への申し込みを繰り返していないかどうかは、信用情報の照会では重要なチェック項目の一つだといえます。

【何回の申し込みでブラック扱いになる?】

申し込みブラックに明らかな定義はなく、その判断基準は各ローン会社によって異なります。たとえば1ヶ月の間に3社で申し込まれているとブラックだと判断されるケースもあれば、1~3ヶ月間に2社以上で申し込んでいると審査通過が厳しい場合もあります。

借入審査に通過しなかったとしても、申し込んだ事実は信用情報機関に6ヶ月程度は残ります。消費者金融は信用情報によって、ローンの契約状況とあわせて、他社での申し込み状況もチェックしています。

借入履歴がないスーパーホワイトの場合は審査でマイナスになることがある

消費者金融が、申し込み人の信用情報を照会しようとしても、何も記録が出てこない場合があります。スーパーホワイトといわれる、信用情報に一切の記録がない人は、返済においての信用の裏付けがとれないため、審査に不利に影響することがあります。

【信用情報に記録がない人の特徴】

- これまで一度もクレジットカードやローンを利用したことがない人は、信用情報の記録が真っ白です。社会人スタート前後の若者や長く現金主義だった人がこれにあたることが多く、スーパーホワイトと表現されます。

- 過去に債務整理歴など信用情報に傷があったため数年間ローン契約ができずに信用情報が真っ白な人がおられます。ホワイトと表現されます。

消費者金融での借入は場合により住宅ローンに影響する事がある

消費者金融は注意して利用しなければ、住宅の購入を検討する際にローン審査が通りにくくなることがあります。たとえ今は想像もできないマイホームの購入でも、将来的に後悔することのないよう注意しておくといいです。

【住宅ローンに影響がある消費者金融の利用とは】

- 複数社の消費者金融で返済中の契約がある

- 利用していないがすぐに借りれるカードを複数持っている

- 消費者金融やクレジットカードなどを合わせた借金額が多い

消費者金融のカードローンを利用しているというだけで、住宅ローン審査に必ず落ちてしまうことはありませんが、上記のような場合だと大きく影響を受けてしまいます。住宅ローン審査でも信用情報は筒抜けです。

住宅ローンが組めないと、マイホームの購入をあきらめなければならなくなります。結婚して家庭がある場合は住宅ローンの審査落ちは、自分1人だけでなく、家族の落胆も小さくないでしょう。思っている以上のショックを受けることになってしまいます。将来にマイナスな影響を残さないためにも、消費者金融を正しく利用することが望ましいです。

信用情報機関での記録内容や保有期間

【信用情報機関で記録されていること】

- 個人を識別するための氏名や住所などの個人情報

- カードローンやクレジットカードの申し込み内容

- カードローンやクレジットカードの契約内容

- 借入や返済の状況

国内に信用情報機関は下記の3社あり、消費者金融やローン会社は1社以上の信用情報機関に加盟しています。

消費者金融やクレジットカード会社などの貸金業社は、法の基で消費者の情報を加盟する指定信用情報機関に提供し、共有された情報を照会します。消費者それぞれの返済能力を判断し健全な貸付を行わなければならないからです。

信用情報は金融機関からの提供を受け、正確に情報が管理されています。信用情報機関はまるで個人情報の宝庫ですが、3社それぞれの情報機関には特徴があります。それぞれの記録内容や期間記録について具体的にみておきましょう。

(参考:日本貸金業協会 お借入すると、借入金額などの情報が信用情報機関に提供されます)

CICの記録内容と保有期間

CICに加盟している事業者の多くは消費者金融やクレジットカード会社で、そのほかに割賦販売で利用するため携帯電話会社も加盟していることがあります。CICに加盟している会社は、CICへ顧客情報を提供し照会します。

消費者は、信用情報機関へ自分の個人情報が提供されることに同意していなければ、貸金業者へ申し込みをすることができません。

CICで記録される情報は、主に下記のとおりです

- 申し込んだ時の個人情報

- 契約した内容と支払いの進捗情報

- いつどこで何に利用されているか都度情報

信用情報機関では返済や借入のローン状況は日次や毎月の更新で正確な情報が保たれています。CICでも最新の情報を保有しますが永遠に記録されるわけではなく、情報によって半年で消滅したり、最大保有年数は5年間です。下記の表で確認することができます。

| 保有情報 | 内容 | 保有期間 |

|---|---|---|

| 申し込み情報 | 名前・生年月日・郵便番号・電話番号・申込商品名・借入希望額・予定ローン回数・情報照会日・情報照会会社名 | 6ヶ月 |

| クレジット情報 | ・契約内容(契約日、契約商品名、契約額、支払い回数、契約終了予定日) ・支払い状況(未払い残高、請求額、支払額、支払い履歴、延滞、債務整理) |

5年以内 |

| 利用記録 | 名前・生年月日・郵便番号・電話番号・利用日・利用目的・利用会社名 | 6ヶ月 |

CICでは、申し込み後から契約中に至るまでのほとんどが情報として記録されると考えていいです。記録される情報は、客観的な事実として確認することができるため、支払い能力の調査には欠かせません。

JICCでの登録情報と登録期間

JICCに加盟する金融会社は、消費者金融やクレジットカード会社が多いです。これらの事業者はJICCに情報を提供し、登録された記録を照会することができます。

JICCに登録されている情報とは

- 個人が特定できる個人情報

- 審査通過後の契約内容

- 契約商品利用中の返済状況

- 債務不履行など取引の事実

下の表でも分かる通り、個人が特定できる個人情報や借入契約の内容、返済が滞りなくできているかどうかまで情報が詳細に記録されています。金融会社に提供した自分の属性情報のほぼ全てが、一定期間記録に残ると考えていいです。

| 保有情報 | 内容 | 登録期間 |

|---|---|---|

| 本人情報 | 名前・生年月日・性別・住所・電話番号・勤務先・勤務先電話番号・運転免許など公的証書の記号番号 | 契約期間中 |

| 契約内容 | 契約者名・契約日・契約企業・契約商品名・借入金額・貸付日・保証額 | 5年以内 |

| 返済状況 | 支払日・支払い予定日・未払い残高・完済日・延滞記録 | 5年以内 |

| 取引事実 | 債務整理・強制解約・債権回収・破産申立て・債権譲渡 | 5年以内 |

また、カードローンやクレジットカードの申し込み審査に通過できず契約に至らなかった場合も、申し込んだという事実と個人情報は6ヶ月の間残ります。

KSCでの記載内容と登録期間

KSCで記録されている内容は、取引に関する情報と一般公開されている破産情報や、名義の不正利用を防ぐなどの目的がある自己申告情報です。具体的な内容と登録期間は以下の表にある通りです。

| 保有情報 | 内容 | 登録期間 |

|---|---|---|

| 取引情報 | ・個人情報(名前、生年月日、住所、性別、勤務先、勤務先電話番号)

・取引事実(契約日、実行日、契約商品、担保、保証、借入限度額、支払い期限、使途 ・返済状況(入金日、残債額、延滞、代位弁済、保証履行、強制回収) |

5年以内 |

| 官報内容 | 官報に記載され一般公開された破産、民事再生情報 | 7年以内 |

| 本人申告情報 | 貸付自粛の申告や本人証明証の紛失の申告 | 5年以内 |

KSCは一般社団法人全国銀行協会が運営しており、多くの銀行が加盟しています。KSCはJICCやCICと情報交流が行われているため、KSCで情報の記録がなくてもJICCやCICの情報を確認することができるのです。なお、登録期間が過ぎた信用情報は自動的に削除されます。

参考:全国銀行個人信用情報センター 登録情報開示報告書の見方

金融会社・ローン会社内で保有している信用情報は消えない

信用情報機関で一定期間を過ぎると、記録は自動削除されます。ならば情報自体は全て消えてしまいきれいに無くなるのかというと、そうではありません。関わった銀行、クレジットカード会社、消費者金融、保証会社がそれぞれ社内で情報を保有しているからです。

金融会社内で記録される情報は、本人を特定する個人情報並びに契約内容や取引の状況であり、信用情報機関で記録される項目とおおよそ同じ項目の情報が収集されています。

多くの金融会社では、社内およびグループ企業内でも顧客情報を管理しています。例えばクレジットカード会社JCBでは、独自の取引システムに参加する提携会社や関連会社と顧客情報を共同利用し、消費者金融アコムにおいても連結子会社で情報共有がなされています。

(参考:JCB クレジットカード業務における個人情報簿取扱について・アコム 個人情報の取り扱いについて)

中には「自分の個人情報が第3者に利用される?」とカードローンの審査に不安に感じる人もいるかもしれませんが、どのローン会社も個人情報保護法に則り、情報の保有や利用については事前に顧客の同意を受けてから扱っています。

【金融会社が保有する顧客情報の使用目的】

- 本人確認

- 取引の与信判断に利用

- 保険金支払いの審査

- 営業、サービスの販売、宣伝

- 金融商品の研究、開発

- 市場調査

信用情報に傷がつく条件とは?

- 支払いの延滞や滞納

- 代位弁済

- 債務整理

つまり、契約した借入においては、1日の延滞でも、3ヶ月の滞納でも、きちんと支払われなかったという事実が信用情報の傷となってしまうのです。

借入をしただけでは、信用情報に傷がつくことはない

傷があると判断するのは情報機関ではなく金融会社です。金融会社によって傷と見なす判断基準はさまざまで、これといった規定はありあません。しかし推察することはできます。

たとえば7日間延滞してしまったけれど翌週にはきちんと支払った時の傷と、返済ができず数ヶ月も滞納し続けたのちに破産した時の傷をイメージしてみてください。どちらも傷ですが、破産の方が傷が深いと考えることができます。

支払いに遅れて滞納・遅延をした

支払いに遅れを発生してしまうと延滞として信用情報に記録され、傷がついてしまいます。延滞は、悪意のあるものばかりではなく、支払日にうっかり口座残高が不足していて引き落とされなかったケースも多いです。

たった1日の延滞でも、審査に影響を与えるほどの傷として見るかどうかは金融会社によって異なります。しかし、やむを得ない事情があろうと、延滞の事実は信用情報には傷になってしまいます。

また、支払いを延滞する人の中には、支払わないまま数ヶ月も滞納する人もおり、信用情報に付く傷は浅くは無いと考えることができます。

支払いに遅延した場合は、すぐに金融機関へ対処方法を確認することが望ましいです。会社によって、再引き落としや振込支払いなど対応方法がさまざまとあるため、勝手な判断はより傷を深くしてしまう可能性もあります。

保証会社等が代位弁済をした

代位弁済とは、借りた本人が借金を返さずに滞納したことで、第3者である保証会社が代わりに返済をすることです。代位弁済の事実は傷として信用情報にしっかりと残ります。社会的信用度が下がり、借入審査に与える影響も小さくはありません。

代位弁済はブラックリスト入りと見なされる条件の一つだといえます。滞納の期間中、ローン会社は正しく督促を行います。それでも督促に応じずに3ヶ月程度経過した場合に代位弁済が行われるケースが多いです。

さて、第3者がかわりに借金返済をしてくれるならば、信用情報の傷はたいしたペナルティではないと考える人も中にはいるかもしれません。

しかし、代位弁済は借金が消滅するわけではありません。あくまでも立替であり、返せなかったお金はその後も保証会社に支払わなければならないのです。(参考:民法第499条 弁済による債務の要件)

【代位弁済はリスクが高い?】

代位弁済がなされたあとの支払いは、遅延損害金の加算のほか一括返済を求めらるなど、経済的にさらに苦しい状況に陥る場合が少なくありません。また保証人へ支払いが請求されるケースもあるため自分だけの問題ではなくなってしまいます。

債務整理等をした

信用情報に傷がつく条件に債務整理の実行があります。債務整理とは、返済できない借金によって苦しい暮らしを立て直すための手続きです。リスクもありますが、法律に定められた手段を利用して借金を整理することができるため救われる人も少なくありません。

【おもな債務整理】

- 任意整理:貸主との交渉によって金利や支払いに猶予をもたせたりする手続き

- 個人再生:裁判所に申し立て借金を減額する手続き

- 自己破産:裁判所に申し立て、財産を差し押さえ借金を免除する手続き

債務整理は、ほとんどの場合、期日が過ぎても一向に借りたお金を返すことができずに困り果てた時に、弁護士や司法書士に相談のうえで行います。

債務整理が実行された場合、金融事故として信用情報につく傷は深く、記録年数も5~7年は消えることがありません。借りたお金を真っ当に返せず企業に迷惑をかけたことになり俗に「ブラックリストにのった」といわれます。信用が回復するまで10年程度かかるケースも少なくないようです。

債務整理のなかでも、自己破産は返済能力のない人にとって特に最終手段にあたります。社会的信用は著しく低下してしまいます。

消費者金融で借り入れしただけでは傷はつかない

信用情報につく傷は、債務不履行が原因であり、借入をしたという事実だけでは傷つきません。消費者金融の利用が悪だとイメージする人もいるかもしれませんが、消費者金融もクレジットカード会社と同様に、法に則った貸金業者であり、消費者は健全に利用することができます。(消費者金融で一度でも借りるとやばい?)

【悪質な消費者金融もどきに注意】

正規の消費者金融や貸金業者を装った悪徳業者が潜んでいます。悪徳業者を利用したからといって信用情報に傷はつきませんが、利用したことで被る被害によって経済的や精神的な傷は深いものになることがあります。

(参考:財務省 悪徳な貸金業にご注意)

消費者金融に申し込みをした事実、契約をした事実、借入を行なった事実は、客観的な事実として記録されます。「傷」というネガティブな情報にはなりません。

むしろ消費者金融との契約にそってきちんと支払いができていると、プラスの影響があります。貸主が信用情報を照会した時に、返済状況に良好な記録を見ることができれば、貸主は、傷どころか優良者として歓迎するかもしれません。

消費者金融に借入しただけでは傷にはなりませんが、短期間で消費者金融やカードの申し込みを繰り返してしまうと申し込みブラックとして傷になることがあります。

信用情報に傷がつくとどうなるのか?

- 借入審査に通過できず、あらゆる借入契約ができなくなる

- 審査落ちするため、住宅ローンやマイカーローンを組めない

信用情報の傷が記録されている間は、消費者金融や銀行のカードローンのほか、クレジットカードやQRコード決済の後払いサービスにおける審査に通過できなくなります。

完済し解約した後、5年のあいだは記録されます。

おおよそ5年以上が過ぎると、記録は削除されていきます。記録が削除された後の信用情報には、記録が全く無くなるため業界では「ホワイト」と呼ばれますがブラックの反意語とは意味合いが異なります。

信用情報に傷がつくとどうなってしまうのか、傷はいつ消えるのか、もう少し具体的に解説します。

銀行・消費者金融が信用情報で傷ありと判断すると審査には通らない

信用情報に傷がつくと、審査に通らなくなります。ただし、信用情報に傷があると見なすのは金融会社の判断です。たとえば、金融機関によっては、過去に一度の延滞履歴を傷だと判断しないケースもあるため、絶対に審査通過できないと決めつけることは早計かもしれません。

下記は審査に通過しないシーンを例に挙げています。

- 消費者金融のカードローン申し込み審査

- 銀行のカードローン申し込み審査

- 契約中カードローンの増額審査

- クレジットカードの申込審査

- クレジットカードのキャッシング枠増額審査

- 携帯電話の割賦購入審査

- スマホ決済の後払いサービス申込や増額審査

金融機関が信用情報の記録を傷だと判断する基準は、金融会社によってさまざまです。このため、「A社のカードローンは審査落ちしたけどB社の借入では通過した」という事例は少なくありません。どのような基準で審査されるのかを知りたいところですが、どの企業も審査内容や基準を機密事項にしており一般へは非公開にされています。

つまり、期日までに払うことができなかった経験がある人は必ず審査落ちするとも言えないのが実状です。ただ、審査に通過できたとしても希望通りの借入額で契約できる可能性は低いと考えておく方がいいです。

金融機関は、長期間の滞納、代位弁済、債務整理などの信用情報については「深い傷」と判断する場合がほとんどで審査落ちする可能性は極めて高いです。

住宅ローンやマイカーローンも借りれない

ローンを組んでマイホームやマイカーを購入したくても、信用情報に傷があると借入審査に落ちて夢が叶わなくなってしまいます。

【とくに住宅ローンの審査通過は難しい】

住宅ローンやマイカーローンの審査は一般的に、仮審査と本審査の2回行われます。審査内容や基準は公表されていませんが、仮審査で合格しても本審査で否決されるケースも少なくありません。住宅を購入するための資金は何千万円と高額で長年にわたって返済が続くケースが多く、金融機関はより慎重に調査していると考えることができます。

住宅や車を購入するための借入審査では、信用情報に傷があると、2回の審査のうち仮審査の段階で落ちてしまう恐れがあります。仮審査では事前に申し込み人の返済能力があらゆる角度から調査されます。この時点で信用が欠けていると、長い年月をかけて支払う高額融資にあたっては契約が叶わない可能性が高いと言わざるをえません。

【消費者金融での延滞情報は銀行にも筒抜け?】

消費者金融で傷がついた信用情報は銀行にも知られてしまいます。多くの銀行が加盟している情報機関のKSCは、多くの消費者金融やクレジットカード会社が加盟している情報機関JICCやCICと提携があるからです。

自動車ローンの契約先は、銀行系ローンとディーラーが提携する信販系ローンの2種類があります。それぞれの金融機関が信用情報で傷や返済能力を判断します。信用情報に傷があると、銀行系ローンは信販ローンよりもさらに借りられない可能性が高いです。

消費者金融を解約して5年以上経過で履歴は消える

信用情報についた傷は、5年以上が経過したら自動的に削除されます。ただし、傷がついた時から5年経過ではなく、全て支払いが終わって解約してから5年経過が必要です。つまり、継続して未払い契約がある場合は永遠に履歴が消えないということになります。

【5年後には審査に有利になる?】

刷新された真っ白な信用情報は、過去がブラックだった可能性が想像できるため、金融会社からは警戒されることがあります。信用情報の傷によって借入ができない期間が長く続いた結果の真っ白だと考えられるからです。

信用情報に傷がついたあと、契約終了から5年以上が経っているならば、まずはハードルの低い少額融資から申し込み、返済実績をコツコツと積み上げることで信用が戻るといえます。

消費者金融別の利用している信用情報機関一覧

| 金融会社名 | 信用情報機関 |

|---|---|

| プロミス | JICC・CIC・KSC |

| アイフル | JICC・CIC・KSC |

| アコム | JICC・CIC・KSC |

| レイク | JICC・CIC・KSC |

| SMBCモビット | (株)日本信用情報機構(JICC)、(株)シー・アイ・シー(CIC) |

上の表にもあるように、大手の消費者金融プロミス、アイフル、アコム、レイク、SMBCモビットではいずれも(株)日本信用情報機構(JICC)、(株)シー・アイ・シー(CIC)の3社の信用情報機関を利用しています。

JICC:株式会社日本信用情報機構

CIC:株式会社シー・アイ・シー

KSC:全国銀行個人情報センター

国内には指定信用情報機関は上記のとおり3つありますが、貸金業法に定められた政府の指定信用情報機関はJICCとCICの2つです。大手だけでなく中小規模の消費者金融もこの2つの情報機関の内、1社以上に必ず加盟し情報提供を行なっています。

消費者金融は、KSCには加盟していません。加盟していないのでKSCへは情報提供を行いません。(参考:KSC センター会員一覧)

しかしJICCとCICは、KSCとの提携があります。つまり消費者金融は、KCSの信用情報も照会することができるようになっており、実質的にJICC CIC KSCの3社の情報を利用することで正確な審査を行っているといえます。

【消費者金融がどの信用情報機関に加盟しているか調べる方法】

意中の消費者金融がどの情報機関に加盟しているのかは、ホームページにある規約に明記されています。規約には、顧客の個人情報の取り扱いについてが詳細に書かれています。また、ホームページにある問い合わせ先に電話をすることで教えてもらうこともできます。

信用情報機関の情報開示方法

| 信用情報機関 | 概要 | 情報開示方法 |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) |

|

スマホ、PCからインターネット開示 |

| 株式会社日本信用情報機構(JICC) |

|

|

| 全国銀行個人信用情報センター(KSC) |

|

|

消費者金融で審査に落ちてしまった人は、開示請求で情報を確認することによって、審査落ちの原因を推察することができるかもしれません。

【開示請求を行うにあたっての注意点】

- サービス時間内に開示請求を利用する

- 情報機関によって手数料が異なる

- マイナカードなど写真付きの本人確認証が必要

- 事業所窓口や電話での開示請求サービスはない

- 「履歴がない」という結果もあるが開示請求した以上は手数料がかかる

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |