- 消費者金融からお金を借りた後は、どうやって返済したらいいのか

- お金の上手な返し方が知りたい

消費者金融でお金を借りた後の、返し方を理解している方は意外と多くありません。

消費者金融での返し方には、いくつかの種類があります。

それぞれの返済方法により、利用時間や手数料が違います。

そして返し方一つで、返済総額や利用期間が大きく変わってしまいます。

また、返済ができない時の対策についても知っておく必要があります。

この記事を読むことにより、自分に合った返済方法を選択し、滞納せずに無事に完済することが可能になります。

- お金を借りた後の返済方法は6種類ある

- 消費者金融の返し方は分割返済がメイン

- お金の賢い返し方は滞納せず多めに払い早く返すこと

- サラ金が返せないときは早めに相談すること

- 消費者金融の無利息ローンで借換えて利息を減らせる

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | auユーザーに おすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

お金を借りた後の返済方法

消費者金融でお金を借りた後の返し方は、主に以下の6つに分類されます。

まず、消費者金融専用のATMであれば、手数料は無料で返済できます。しかし消費者金融専用ATMは数が限られており、必ずしも24時間利用できるわけではありません。

提携ATMであれば、コンビニに設置されているため、いつでもどこでも利用できます。その代わり、手数料が発生してしまいます。

インターネットバンキングを活用することで、24時間365日手数料無料、スマホだけで返済できますが、すべての金融機関で利用できるわけではありません。

銀行振込は、手持ちの口座から指定口座へ振り込むだけで返済が完了しますが、振込手数料は自己負担になります。

口座振替を選択すると、毎月自動で引き落とし処理されることで返済されます。その際、口座が残高不足であった場合は再振替はされません。

窓口で返済する方法もありますが、現在大手消費者金融の有人店舗はすべて閉鎖されています。

| メリット | デメリット | |

|---|---|---|

| 消費者金融ATMで返済する方法 | 手数料が無料 | 営業時間内しか利用できない |

| 提携ATMで返済する方法 | ATMが見つけやすい コンビニで24時間利用できる |

手数料は自己負担 カードがなくても返済できる |

| インターネットバンキングで返済方法 | 外出せずに返済ができる 24時間365日利用できる 返済後の反映が早い |

システムメンテナンス中は利用できない 事前に手続きが必要 |

| 銀行振り込みで返済する方法 | 普段利用している銀行で返済できる | 手数料は自己負担 銀行によっては翌日処理になってしまう |

| 銀行の口座振替(自動引き落とし)で返済する方法 | 自動引き落としなので返済を忘れないで済む 手数料が無料 |

引き落としされる口座が残高不足でも再振替はされない |

| 窓口で返済する方法 | 手数料が無料 確実に返済できる |

営業時間内しか利用できない 店舗数が限られている |

大手消費者金融で対応可能な返済方法を、以下の表にまとめました。

| 返済方法 | |

|---|---|

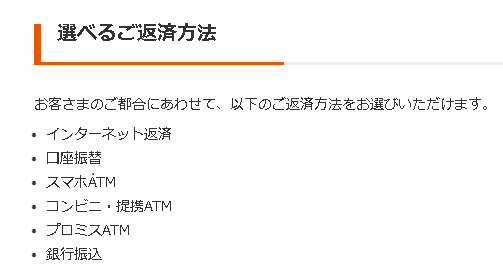

| プロミス | 消費者金融ATM:プロミスATM 提携ATM:〇 インターネットバンキング:〇 銀行振込:〇 口座振替:〇 窓口:閉鎖 |

| アコム | 消費者金融ATM:アコムATM 提携ATM:〇 インターネットバンキング:〇 銀行振込:〇 口座振替:〇 窓口: 閉鎖 |

| レイク | 消費者金融ATM:SBI新生銀行カードローンATM 提携ATM:〇 インターネットバンキング:〇 銀行振込:〇 口座振替:〇 窓口: 閉鎖 |

| アイフル | 消費者金融ATM:2024年1月31日に廃止 提携ATM:〇 インターネットバンキング:〇 銀行振込:〇 口座振替:〇 窓口: 閉鎖 |

| SMBCモビット | 消費者金融ATM:なし 提携ATM:〇 インターネットバンキング:〇 銀行振込:〇 口座振替:〇 窓口: なし |

プロミスへの返済方法

プロミスではインターネット返済ができるようになっています。パソコンやスマートフォンから24時間いつでも返済ができます。会員サービスにログインしたら、「インターネット返済のお手続き」をクリックします。返済金額を指定し、金融機関を選択します。今度は本人の持っている金融機関へログインし、インターネット返済を実行します。必ず各金融機関の振込実行ボタンをクリックし、プロミス画面が表示されることを確認しましょう。これで返済の手続きは完了です。

また、口座振替での返済も可能です。同じように会員サービスにログインし、「口フリ(口座振替)のお手続き」をクリックします。金融機関を選択して、指定した金融機関にログインし、口座振替の申し込みをして設定を完了させます。これで毎月返済日に口座から返済額が引き落としされます。

他にもプロミスATM、コンビニ(マルチメディア端末)、提携ATM、銀行振込といった形でも返済ができるようになっています。

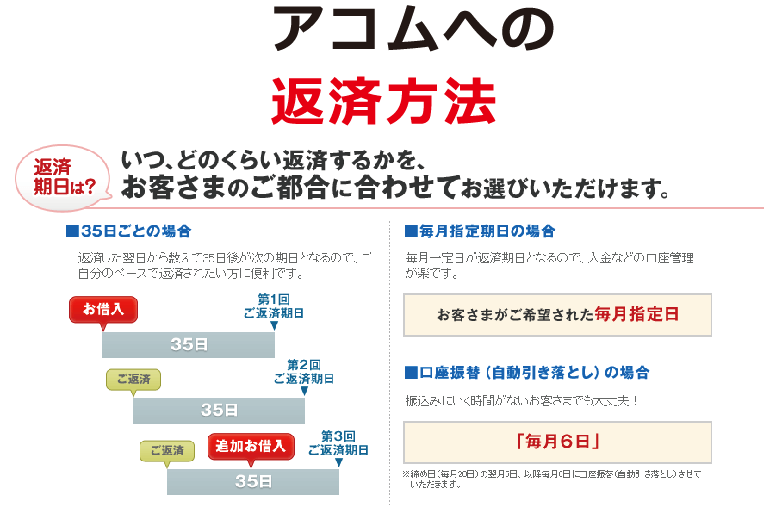

アコムへの返済方法

アコムではインターネットからの返済ができるようになっています。

24時間いつでもどこでもスマートフォンやパソコンからインターネット返済(ペイジー)ができるようになっています。

土日祝日でもOKですし、手数料も無料となっています。

また、アコムのATMや提携ATMでも返済ができるようになっています。

土日祝日でもOKです。アコムのATMは一部を除いて24時間利用することができます。

カードをATMに入れて、暗証番号を入力します。

ボタンで「ご返済」を選択し、現金をそろえて現金投入口に入れ「読取」ボタンを押します。

金額に間違いがなければ「確認」ボタンを押します。

明細書とカードを受け取って完了です。

コンビニエンスストアをはじめ、全国の提携ATMで返済することもできます。

提携ATMもほとんどアコムのATMでの返済と同じなのですが、暗証番号の入力の後に入金する口座の選択が入ってきます。

他にも店頭窓口での返済もできますし、アコムの指定する銀行口座への振込や本人の口座からの自動引き落としでも返済ができるようになっています。

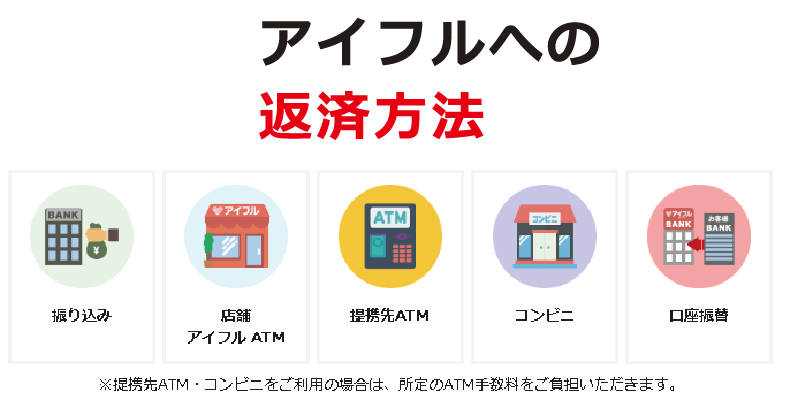

アイフルへの返済方法

アイフルでは、まず振り込みでの返済ができるようになっています。全国の金融機関の窓口・ATMから返済が可能です。契約したアイフル店舗の指定口座へ振り込むことになるのですが、振込先は会員サービスから確認することができます。

また、口座振替(自動引落)での返済も可能となっています。本人の指定した金融機関から自動引落がおこなわれることになります。利用には別途手続きが必要ですが、一般的な自動引落と同じです。

さらに、アイフル店舗やATMでの返済もできます。手数料は無料で、全国のアイフルの店舗窓口やATMから返済することができます。もちろん、全国の提携先金融機関ATMからの返済もできるようになっています。

そして、アイフルはコンビニからの返済もできます。全国の提携コンビニから返済することができるのですが、ローソンならLoppi、ファミリーマートならFamiポートといったマルチメディア端末を使って、レジにて返済することができます。発券して、それをレジに持っていってお金を払うという流れです。

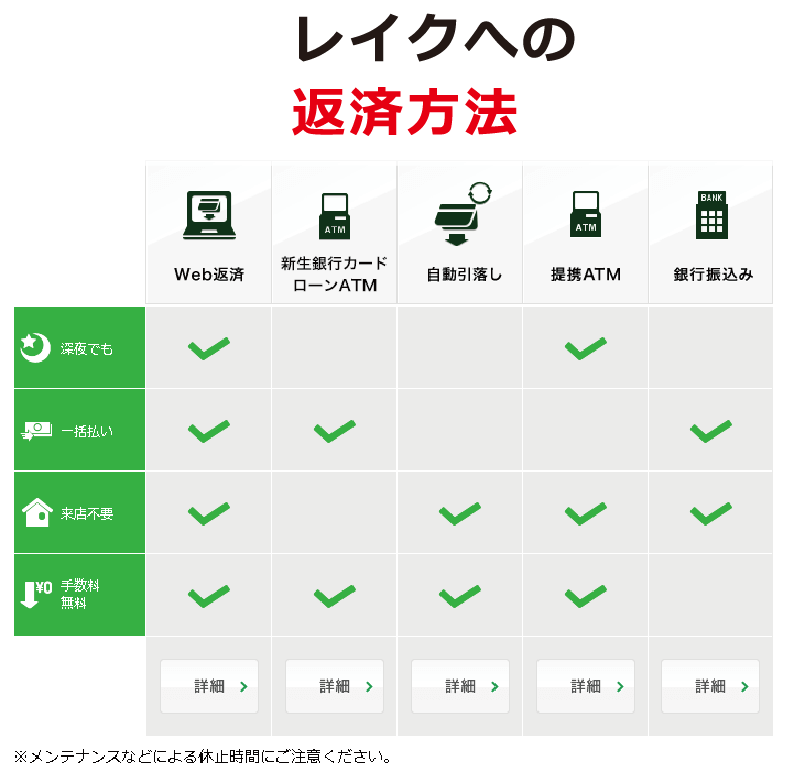

レイクへの返済方法

レイクではまずWeb返済サービスがあります。

パソコンやスマートフォン、アプリから返済ができるようになっています。(関連:お金を借りるアプリ)会員ページにログインしWeb返済サービスをクリックします。希望の返済額を入力後に金融機関を選び金融機関のサイトへ行きます。選んだ金融機関のサイトへログインし、サイト内の案内に従って手続きをします。返済額を確認し、振込み実行でOKです。

また、レイクのATMや提携ATMからの返済もできるようになっています。基本的にはATMの案内に従って手続きをしていけば問題はありません。

他にも毎月自動引き落としでの返済もできるようになっていますし、銀行振込での返済もできるようになっています。こちらも一般的な自動引き落としや銀行振込と変わりません。

SMBCモビットへの返済方法

SMBCモビットではまず口座振替での返済方法があります。三井住友銀行・三菱UFJ銀行・ゆうちょ銀行等に預金口座があれば、本人の預金口座から自動引き落としで返済していくことができます。(関連:ゆうちょ銀行で借りる)

また、銀行振込での返済方法もあります。現在利用している金融機関口座からSMBCモビットが指定する預金口座へ振り込むことになります。手続きとしては、一般的な振込と変わりありません。

そして、提携ATMでの返済もできるようになっています。全国の銀行やコンビニエンスストアなどの提携ATMで返済ができるようになっています。ただし、営業時間は設置場所によって異なりますので、注意しておきましょう。

消費者金融ATMで返済する方法

多くの大手消費者金融では、自動契約機と共に専用ATMが設置されています。

専用ATMを利用する場合、手数料は無料です。

ただし、ATMの営業時間は店舗によって異なるため、利用する前に確認する必要があります。

また、コンビニATMと比較して専用ATMの数は限られているため、生活圏内にない場合は不便に感じることがあります。

デメリットとして、専用ATMは消費者金融の社名が明確に表示されているため、家族や知人に使用しているところを目撃される可能性があります。

さらに、コスト削減のために専用ATMの数は今後減少する傾向にあります。

例えば、アイフルのATMは2024年1月31日をもって廃止される予定です。

(参考:店舗併設ATMサービス終了(廃止)のお知らせ|アイフル)

提携ATMで返済する方法

提携ATMを利用すれば、消費者金融ATM以外でも返済が可能です。

コンビニに設置されているATMは、ほとんどの場合で利用することができます。

コンビニATMの利点は、店舗が見つけやすいことや、24時間365日いつでも利用できることです。

カードレスで契約していても、スマホアプリを使用すればカードなしで返済することが可能です。

ただし、手数料がかかる点には注意が必要です。1万円以下の返済の場合は、220円程度の手数料が発生します。

毎月の返済に手数料が加わると負担になるため、滞納の危険がある場合の緊急用として利用するのが無難です。

インターネットバンキングで返済方法

インターネットバンキングを使用して返済する方法もあります。

インターネット上で処理されるため、24時間365日利用可能です。

土日も利用できるため、平日に時間が取れない方でも返済できます。

また、返済後は残高がすぐに反映されます。

外出する必要がないため、知人に消費者金融の利用が知られるリスクが低いです。

1円単位での返済が可能なので、一括返済にも最適です。

手数料が無料であるため、積極的に繰り上げ返済を行うことができます。

ただし、インターネットバンキングを利用するためには、事前にインターネットバンキングを開設しておく必要があります。

システムメンテナンス中は利用できないことにも注意が必要です。

さらに、インターネット返済が利用できない金融機関も存在します。

また、深夜0:00前後に返済すると翌日扱いになる場合もあるため、返済日には注意が必要です。

銀行振り込みで返済する方法

銀行振込を使用すれば、返済のために新たに口座を開設する必要はありません。

普段使用している銀行を通じて、消費者金融から指定された口座へ振り込むことで返済が行えます。

ただし、その際の振込手数料は自己負担となります。

注意点として、銀行によっては、夕方や土日祝日に振込を行うと翌営業日の処理になる場合があります。

そのため、返済期日の夕方や土日祝日に振込を行うと滞納となるリスクがあります。銀行振込で返済する場合は、余裕を持って早めに振り込むことが必要です。

銀行の口座振替(自動引き落とし)で返済する方法

口座振替を利用すると、自動で銀行口座から引き落としが行われ、返済が完了します。

このため、返済期日を忘れた場合でも滞納するリスクを避けることができ、手間もかかりません。

引き落としの手数料は無料です。

ただし、口座の残高が不足していると引き落としが行われません。

期日を過ぎてから残高不足に気付き、急いで口座へ入金しても、再振替は行われません。その場合は、別の方法で返済する必要があります。

また、口座振替を利用するためには、事前に申し込みが必要です。

窓口で返済する方法

消費者金融の店舗窓口で返済する方法も存在します。

店舗窓口では店員に直接返済ができるため、返済処理が完了しているかについて心配する必要がありません。また、店員に直接返済に関する相談をすることも可能です。

ただし、ATMと異なり窓口の営業時間は限られています。

大手消費者金融では、有人店舗は現在全て閉鎖されています。

インターネットの普及に伴い、有人店舗の需要が減少し、経費削減のために閉鎖されました。現在では、多くの人がインターネット経由で申し込みを行っています。

一方、中小消費者金融では、まだ有人店舗が残っている場合があります。

消費者金融でお金を借りた時の返済方法の種類

サラ金の返済方法には、いくつかの種類があります

約定返済は、約束通りに毎月支払う方法です。

分割返済は、クレジットカードの分割払いと名称が似ていますが、仕組みが異なります。分割返済では、返済金額や期間の調整がしやすいメリットがあります。

追加での借入ができるため、計画的に利用する必要があります。

随時返済は「繰り上げ返済」とも言い、自分の好きなタイミングで返済を行うことができます。

一括返済すれば、一度にまとめて支払うことで完済できます。

それぞれのメリット・デメリットを理解し、使い分けることで返済を有利に進めることができます。

| メリット | デメリット | |

|---|---|---|

| 約定返済 | 返済金額が一定のため計画が立てやすい | 追加の借入ができない 返済額の調整ができない |

| 分割返済 | 返済が進めば返済額を減らすことができる 急な出費に対応できる |

計画を立てずに利用すると借り過ぎてしまう |

| 随時返済 | 利息の負担を減らせる | 返済に資金を回す分、使えるお金が減る 毎月の約定返済分が足りなくなる危険性がある |

| 一括返済 | 借金から解放される 返済実績が残るためローン審査で有利になる |

手持ちの資金が大幅に減るため不測の事態に備える必要がある |

約定返済の仕組み

「約定(やくじょう)返済」とは、契約時に決められた金額と期間で返済する方法です。

「約定」とは「約束して定めること」を意味します。

毎月返済していく金額は、元金と利息が毎月一定になるように設定されます。

返済期間も定められ、追加借入はできません。

そのため、返済計画が立てやすく、予算管理もしやすくなっております。

住宅ローンや自動車ローンでは、この約定返済が採用されています。

ローンを組む際の契約で「いつまでに」「毎月いくら払うか」を決め、その約束通りに毎月返済をしていくことになりますが、その約束が守られなければ「異動情報」として信用情報機関に記録されます。

分割返済の仕組み

「分割返済」は、借入れた金額を毎月分割して返済する点は「約定返済」と同様です。

しかし、分割返済は約定返済と比べて、返済金額や期間をより柔軟に設定することが可能です。

返済金額は、個人の状況に応じてある程度調整することができます。

急な出費が発生した場合でも、借入限度額の範囲内で追加の借入が可能です。

約定返済では返済額が毎月一定ですが、分割返済では借入残高が減少するにつれて返済額も減少していきます。

限度額の範囲内で自由に利用できるため、管理能力が求められます。そのため、計画的に利用する必要があります。

この分割返済は、多くのクレジットカードや消費者金融などのカードローンで採用されています。

しかし「分割返済」と聞くと、クレジットカードの「分割払い」と混同されがちですが、それらは異なるものです。

クレジットカードの分割払いでは、購入した商品ごとに支払い金額が分割されますが、カードローンの分割返済では、借入総額に基づいて利息が計算される点が異なります。

随時返済の仕組み

「随時返済」は、文字通り「随時」返済できる方法です。

余裕がある月に、余分に支払う「繰り上げ返済」と同様の意味です。

「任意返済」ともいいます。

分割返済と組み合わせることで、効率よく返済が進められます。

随時返済した分は、すべて元金に充てられます。

元金が減れば、借入総額が減り、完済までの期間も短縮されます。

利息は利用金額、期間に対してかかるため、利息の負担も軽減できます。

大手消費者金融では、随時返済しやすいような仕組みが用意されています。

なお、随時返済をするために、特別な手続きをする必要はありません。

自分の都合で、いつでも随時返済できます。

一括返済の仕組み

通常は決められた金額を毎月返済しますが、一括返済する方法もあります。

一度に全額を返済することで、利息の負担がなくなるため、ボーナスなどのまとまった収入がある時に利用する人が多いです。

一括返済を検討する場合は、残高の確認が必要です。

利息は日割りで計算されるため、返済日によって金額が異なります。

金額は会員ページやアプリで確認できますが、カスタマーセンターで確認するのが最も確実です。

一括返済の金額は端数(1円単位)が出てしまいますが、ATMでは1,000円単位でしか返済できないため注意が必要です。

1円でも金額が残ると、一括返済とならず「無利息残高」として残ってしまいます。

一括返済のメリットとして、借金から解放されることだけでなく、一括返済が返済実績として信用情報に記録され、将来のローン審査に有利に働く可能性があります。

ただし、手元の資金が大幅に減少するため、急な出費にも対応できるように、一定額の資金は手元に残しておくことが重要です。

お金を借りた後の賢く返済するコツ

お金の返し方にはコツがあります。

まず、給料が入ったら真っ先に返済に回すことです。

返済する際に一番大事なことは「滞納しないこと」です。

そして毎月の返済額をなるべく増やすことです。

生活費まで削ってしまうと長続きしないため、無理のない金額に設定する必要があります。

返済額には利息も含まれています。

利息は利用金額と利用日数に基づいて発生するため、返済額を増やして元金を減少させることにより、利用金額と日数を削減でき、結果として利息の負担を軽減できます。

そのためには積極的な繰り上げ返済が有効です。

- 給料は最優先で返済にまわす

- 給料から生活費を引いた分を返済額に設定する

- 毎月の支払い利息を把握し減らす努力をする

- 繰り上げ返済し元金を減らす

※「借り入れ後に賢く返済するコツ」をリスト化して下さい。(h3見出しの文章そのままコピーはNG)

返済を給料日直後に設定する

「返済日にお金が残っていないため返済できない」

このような事態を防ぐために、返済日を給料日の直後に設定しておきます。

月末に残ったお金で返済しようとせず、給料は最優先で返済に充てます。

借りたからには「絶対に滞納しない」という強い意志を持つことが大切です。

返済日の設定方法は、カードローン会社や返済方法によって異なります。

いくつかの選択肢から選べることが多いため、自分の返済しやすい日を選択します。

転職などで給料日が変わった場合は、会員ページやアプリで返済日の変更手続きができます。

しかし日々の仕事に追われていて、返済日をうっかり忘れてしまうときもあります。その場合は、返済日を忘れないような工夫が必要です。

大手消費者金融では会員ページやアプリの機能が充実しているため、それらを活用します。

- 返済日お知らせメールが来るように設定する

- アプリで返済日のプッシュ通知が来るように設定する

口座引き落としの場合は、口座残高を返済期日前に確認し、不足している場合は早めに入金しておくことで滞納を防ぎます。

毎月返済可能な金額を計算する

毎月の返済額は、無理のない金額に設定することが重要です。

返済額を多めに設定すれば、返済期間も短縮できるため利息の負担も減らすことができます。

しかし返済に資金を回しすぎると、生活が破綻してしまう可能性があります。

そのためには、まず毎月確保すべき生活費を把握することから始めます。

- 家賃

- 水道光熱費

- 食費、日用品

- 通信費

- 交際費、被服費

- 医療費

これらの生活費をすべて書き出し、給料から引いた分を返済金額に設定します。

しかし少しでも返済に回すために、食費を削りすぎて体調を崩してしまうと本末転倒です。

医療費が余計にかかり、労働時間が減るため収入も減ってしまいます。

節約しすぎてストレスが溜まり、浪費してしまう可能性もあります。

想定外の出費にも備えるため、ある程度は余裕を持たせることが大切です。

利息がどのくらいかかるか調べる

自分が「毎月いくら利息を支払っているのか」は把握しておく必要があります。

利息だけ払っていても、元金が減らなければ、返済は永遠に終わりません。

利息の支払い額は、会員ページやアプリを通じていつでも確認できます。

利息の計算方法は、以下の通りです。

利息=利用金額×金利÷365日×利用日数

金利はカードローン会社、借入金額や契約内容によって異なります。

この利用日数が短い、もしくは利用金額が少なければ、利息も少額で済みます。

毎月の返済額を最低限の金額に設定すると、利用日数が延びるため、利息の負担もそれに伴い増えてしまいます。

そのため、返済額を増やし利用日数をできるだけ短縮することが、賢く返済するコツです。

どれだけ返済額を増やせば、利用日数が減らせるのかは、カードローン会社の公式サイトにて、シミュレーションすることができます。

注意点として、追加で借入をしてしまうと、利息は再計算する必要があります。

繰り上げ返済を活用する

繰り上げ返済は前述した「随時返済」と同様の意味です。

繰り上げ返済した分はすべて元金に充てられるため、大幅に元金を減らすことができます。

使っていないサブスクなどの無駄な固定費を見直すことで浮いたお金を、1,000円でも多く繰り上げ返済に回すことで、完済が近づきます。

積極的に繰り上げ返済をするために、返済方法は手数料無料の方法を選択します。インターネット返済であれば手数料無料、いつでもスマホから繰り上げ返済ができます。

繰り上げ返済を行ったとしても、毎月決められた返済分は必ず支払う必要があります。

繰り上げ返済に資金を回しすぎて、毎月の返済分の資金が不足すると滞納になる恐れがあるため、無理のない範囲で繰り上げ返済を行うことが大切です。

最優先にするのは、あくまで毎月の返済です。

お金を借りた後に返済ができない時は早めの対策を

何らかの理由により、返済ができない場合もあります。

そのような状況で、まず行うべきことは「カードローン会社に連絡すること」です。

また、返済日を変更しておくことで、滞納を防ぐことができます。

返済が1日でも遅れてしまうと、遅延損害金が発生します。

支払えないからと放置してしまうと、自宅に催促のための郵便物が届き、電話がかかってきます。それだけでなく、ローンカードは利用停止になり、2〜3ヶ月後に一括請求されてしまいます。

そして最終的には裁判を起こされてしまうため、返済分を踏み倒すことはできません。

そうなってしまう前に、早めに専門家に相談しておくことが大切です。

無利息のカードローンを利用し、借り換えることで利息の負担を減らすこともできます。

しかし短期間に何社も申し込むことは避けた方が無難です。

- まずは電話し返済する意志があることを示す

- 返済日の変更手続き、延長などの一時的な措置を取る

- 遅延損害金は遅れた日数分が加算されていく

- 専門家に相談すれば催促を法的に止めることができる

- 無利息のカードローン借換えの際は申込ブラックに注意する

※「借りたお金を返済できない時の対策」をリスト化して下さい。(h3見出しの文章そのままコピーはNG)

滞納する前にカードローン会社に連絡する

手持ちの資金が不足しており、返済が困難であることが明らかになった時点で、すぐにカードローン会社のカスタマーセンターに連絡を入れる必要があります。

ここで何も連絡がないと、返済する意志がないと見なされてしまいます。

そしてカードローン会社の方から、支払い催促の電話が入ります。

滞納して1週間も経つと、催促のための郵便物が自宅に届くため、家族に郵便物を見られてしまうリスクが発生してしまいます。

そうなる前に現在の状況を説明しておけば、今後の返済額や返済日を調整できる場合があります。

したがって、まずは返済する意志があることを示すことが最優先です。

なお、電話する際はカスタマーセンターの受付時間に注意します。

受付時間外では自動音声対応になってしまうため、相談できない可能性が高いです。

返済を先延ばし・変更できないか確認する

カスタマーセンターに事前に相談しておくことで、返済日の延長を申し込むことが可能な場合があります。

そこで確実に返済できる日を提示し、その日までに資金を用意し返済を完了させます。

返済期日前であれば、相談に応じてもらえる可能性は高いです。

プロミスの場合は、返済期日を過ぎてから14日以内に入金できるのであれば、自動音声対応で延長手続きが可能です。

返済日の変更は、カードローン会社の会員ページにて変更手続きできる場合もありますが、状況によっては受付されないこともあります。

延長ができない場合は、利息分のみの返済で済むこともありますが、これは毎月利用できるわけではありません。

一時的な措置として考えるべきで、継続的に返済が困難な場合は、専門家に相談するなどの別の対策を検討する必要があります。

返済に遅れると遅延損害金がかかることも理解しておく

設定した日に返済ができないと、遅延損害金が発生してしまいます。

「払えないのだから仕方がない」と安易に考えてしまうと、痛い目に遭うことになります。

遅延損害金は、利息制限法の上限である20%に設定されているところが多いです。日々の利息に遅延損害金も毎日加算されていくため、迅速に支払いを済ませる必要があります。

滞納した場合の注意点は、遅延損害金が発生することだけではありません。

まず、カードローン会社からの信頼がなくなるため、増額の審査は通りません。

そしてローンカードが利用停止になり、新たな借入ができません。

支払いが2ヶ月以上遅れると、信用情報に滞納したことが記録されます。

その情報は5年間は保管され、各社で共有されるため新たな借入ができなくなり、ローンも組めなくなります。

2〜3ヶ月滞納したまま放置すると、一括請求される可能性が高いです。

事前に連絡しておけば、分割払いを認めてもらえる場合もあります。

その一括請求の金額には、遅れた日数分の遅延損害金が含まれています。

ここで一括返済できないと、裁判を起こされてしまうため、時効を狙って借金を踏み倒すことは不可能です。

裁判に応じないと、給料を差し押さえられてしまうため、借金をしていることが会社にバレてしまいます。

これらのことを理解した上で、滞納してしまった後の対応を考えます。

弁護士や司法書士等の専門家に相談する

- 滞納した結果一括請求されてしまったが、一括では返済できない

- 他社から借入したくても信用情報に傷が付いているため審査に通らない

このような状況で絶対やってはいけないことは、ヤミ金でお金を借りることです。

審査なしで貸付を行っているのは違法業者です。

犯罪に巻き込まれる危険性があるため、絶対に利用してはいけません。

この国では、借金の救済措置が用意されています。

法的な手続きをとれば、支払いの催促を止めることができます。

借金問題は解決できるので、一人で悩まないことが大切です。

借入額が年収の3分の1を超えてしまっている場合は、債務整理が必要です。

債務整理は3種類あります。

- 任意整理

- 個人再生

- 自己破産

これらの手続きは個人では難しいため、弁護士や司法書士の専門家に依頼する必要があります。

任意整理が認められると、利息をカットできるため、元金のみ返済していくことになります。定期的な収入があり、借入額が比較的少額の場合は任意整理になります。

個人再生では弁護士・司法書士を通じて裁判所へ申し立て、再生計画に沿って返済していきます。家などの財産を手放す必要はなく、返済する元金は大幅に削減できますが、任意整理より条件が厳しいです。

自己破産の場合は返済が全額免除される代わりに、個人の財産(家・車・貯金)をすべて手放さなければなりません。返済できる見込みがない場合は自己破産になります。

自分の場合はどの方法が適切かは、専門家に相談し判断してもらいます。

債務整理したことは信用情報に記録され、7〜10年間保管されます。

その期間はクレジットカードの作成や新たなローンを組むことはできません。

債務整理をしたあとは、生活を立て直すことに注力します。

主な相談先は、以下のホームページに記載されています。

(参考:キャッシングやローン返済でお困りの方へ 借金問題は解決できます。まずは相談を! | 政府広報オンライン)

一時的に無利息のカードローンで借り換える

大手の消費者金融では、無利息期間を設けているところが多いです。

一時的に他社にて無利息で借り換えることにより、利息の負担を減らす方法もあります。

しかし当然のことながら、他社で借りた分も返済しなければなりません。

借入件数が増えると管理が難しくなるため、他社で借り換えた分は早めに完済することが大切です。

無利息期間は30日間のところが多いため、無利息期間終了前に給料日が来るように設定すれば、返済がしやすくなります。

無利息期間に完済すれば利息の負担はゼロにすることができます。

注意点として、無利息サービスは新規契約時のみ利用可能となっております。

過去に契約していた場合は、無利息期間が適用されません。

また、借入の申し込みは信用情報に6ヶ月間記録されます。

短期間に何社も申込をすると「申込ブラック」になってしまい、審査に通りにくくなってしまいます。

そのため、申込期間は6ヶ月以上空ける必要があります。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

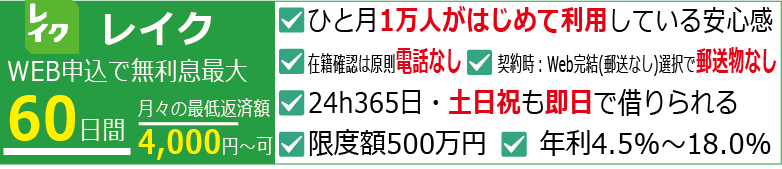

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

auユーザーに おすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |