お金を借りる方法のひとつに家や土地など不動産を担保にしてお金を借りる方法があります。

このページでは、不動産担保ローンでお金を借りる方法について、国や民間であればどこで借りればいいのか、不動産担保ローンの審査・申込み条件、流れについて、また、不動産担保ローンのメリット・デメリット、リスクについて解説をしていきます。

- 不動産担保ローンとは、不動産を担保にお金を借りる方法

- 不動産担保ローンなら低金利で高額融資が受けられる

- 不動産担保ローンは審査時間がかかり手数料が高い

- 不動産担保ローンと住宅ローンの違いは使用用途が決まっているか否か

- 不動産担保ローンなら無職も高齢者もお金を借りれる

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | auユーザーに おすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

家や土地など不動産を担保にお金を借りる方法

家や土地など、不動産があるのであれば、これらを担保にお金を貸してもらえます。

不動産とは、戸建ての家や土地だけでなく、保有しているマンションやアパートなども含まれます。借地では借入れできません。

不動産とは、土地とその定着物を指しています。不動産以外の物はすべて動産です。

民法177条では、不動産は移動ができないもので、加えて価値が高いものとされています。

自分の家や土地に住み続けられますが、家や土地には抵当権がつき、もし返済ができなくなった時には、抵当権をもった銀行やローン会社が売却、現金化することができます。

抵当権とは

第三百六十九条 抵当権者は、債務者又は第三者が占有を移転しないで債務の担保に供した不動産について、他の債権者に先立って自己の債権の弁済を受ける権利を有する。

2 地上権及び永小作権も、抵当権の目的とすることができる。この場合においては、この章の規定を準用する。引用:民法369条

不動産担保ローンのメリットやデメリットについては以下で述べていきますが、比較的まとまった金額が必要な場合、1,000万円から1億円などを不動産という担保をいれることで低金利で長期間にわたって借入れをすることが可能となります。

国や公的制度で家を担保にお金を借りるなら

お金を借りるなら国や公的制度の方がなんだか安心できるという方も多いと思います。

公的制度の最大のメリットは安心感と、金利が低いことが考えられますが、揃える書類が多かったり、審査時間がかかったりとのデメリットや注意点も考えておかねばなりません。

不動産担保型生活資金

国の公的制度で土地を担保にしてお金借りれるのが不動産担保型生活資金です。

生活福祉資金貸付制度のひとつです。

この不動産担保型生活資金で借りたお金は、「生活資金として」と使用用途が決まっています。

契約者が死亡時に、契約が終了し担保は売却など処分されてしまいますので、相続する子どもがいない、住む予定がない土地建物がある方向きの制度です。

| 相談窓口 | 各市区町村社会福祉協議会 |

|---|---|

| 申込み条件 | 居住用不動産を有する低所得の高齢者世帯 (世帯構成員65歳以上) |

| 使用用途 | 老後の生活費 |

| 金利 | 年3.0%、 または毎年4月1日現在の長期プライムレートのいずれか低い方 |

| 借入限度額 | 居住用不動産・土地担保の評価額の概ね70%まで 月額30万円以内 |

| 申込方法 | 各市区町村社会福祉協議会 窓口 |

| 貸付申請から初回送金までの時間 | 3ヶ月程度 |

| 貸付期間 | 貸付元利金が貸付限度額に達するまでの時間、 もしくは借受人の死亡などがあった時 |

| 連帯保証人 | 各市区町村社会福祉協議会による |

| 必要書類 | 世帯状況がわかる書類(戸籍謄本・住民票など)、 不動産の権利関係がわかる書類 |

| 諸経費 | 不動産鑑定士による担保鑑定料、 登記手続きにかかる経費など |

各市区町村社会福祉協議会によって条件や、必要書類、連帯保証人の有無などに違いがありますので、実際に利用を検討する際には、ご確認ください。

要保護世帯向け不動産担保型生活資金

以前は、要保護世帯向け長期生活支援資金と呼ばれていた制度で、平成21年10月より「要保護世帯向け不動産担保型生活資金」になっています。

生活保護が必要となった世帯で、500万円以上の評価額となる家や土地を所有していることが最初の条件となります。

| 相談窓口 | 各市区町村社会福祉協議会 |

|---|---|

| 申込み条件 | 居住用不動産(分譲マンションを含む集合住宅も可)を有する高齢者世帯(世帯構成員65歳以上) 要保護世帯(生活保護を受けている) |

| 使用用途 | 老後の生活費 |

| 金利 | 年3.0%、 または毎年4月1日現在の長期プライムレートのいずれか低い方 |

| 借入限度額 | 居住用不動産・土地担保の評価額の概ね70%・集合住宅の場合50%まで 生活扶助額の1.5倍以内 |

| 申込方法 | 各市区町村社会福祉協議会 窓口 |

| 貸付期間 | 貸付元利金が貸付限度額に達するまでの時間、 もしくは借受人の死亡などがあった時 |

不動産担保型生活資金でかかる不動産鑑定士へ払う鑑定料や登記にかかる諸経費は、生活保護の実施機関が支払ってくれるため、発生しません。

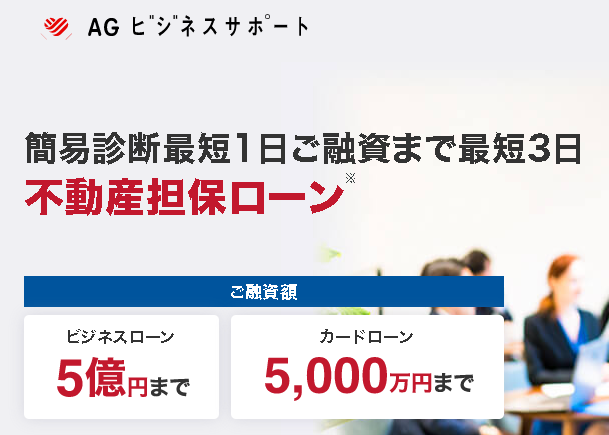

民間(銀行・ネットバンク・ろうきん・ノンバンク)で家を担保にお金を借りるなら

身近な銀行のサービスにも不動産を担保としてお金を借りられる商品があります。

いつも給与振込などで使っているメインバンクをはじめ、スマホやPCがあればいつでも使えるネットバンク、働く人の味方であるろうきん、またノンバンクでのそれぞれの特徴をまとめていきます。

| 銀行名 | 金利 | 借入限度額 | 借入期間 |

|---|---|---|---|

| りそな銀行 フリーローン・有担保型 |

(変動金利)年2.775%~9.900% | 100万円~1億円 | 1年~30年 |

| 東京スター銀行 | (変動金利)年率0.85%~8.35% (固定金利)年率1.25%~8.85% |

100万円~1億円 | 1年以上20年以内 |

| オリックス銀行 不動産投資向け |

(変動金利)年率3.675% (固定金利)年率3.30%・3.50% |

1,000万円以上2億円以下 | 35年 |

| 関西みらい銀行 フリーローン不動産担保ローン ガン保障付プラン |

(変動金利)年2.0%~3.9% (固定金利)年4.9%~9.8% |

1億円 | 1年~25年 |

| 西日本シティ銀行 NCB不動産担保ローン |

(変動金利)3.525% | 1億円 | 35年 |

| 紀陽銀行 紀陽不動産担保ローン |

(変動金利)年3.9%~8.9% | 300万円~1億円 | 1年~35年 |

| きらぼし銀行 | (変動金利)年3.9%~8.8% | 300万円~1億円 | 1年~35年 |

| 栃木銀行 | (変動金利)年2.9%~9.8% | 200万円~5000万円 | 5年以上35年以内 |

| もみじ銀行 ジャンボローン |

(変動金利)年4.5%~8.5% | 10万円~5,000万円 | 1年~25年 |

| きらぼし銀行 | (変動金利)年3.9%~8.8% | 300万円~1億円 | 1年~35年 |

| ネットバンク名 | 金利 | 借入限度額 | 借入期間 |

|---|---|---|---|

| 楽天銀行 | (固定金利・5年毎の見直) 0.66%~9.42% |

100万円以上1億円未満 | 25年 |

| 住信SBIネット銀行 | (変動金利)年2.95%~8.9% | 300万円~1億円 | 25年 |

| ろうきん・中央労働金庫 | 金利 | 借入限度額 | 借入期間 |

|---|---|---|---|

| 有担保フリーローン(不動産担保ローン) | (変動金利)年2.475% | 1億円 | 35年 |

| ノンバンク名 | 金利 | 借入限度額 | 借入期間 |

|---|---|---|---|

| SBIエステートファイナンス | (変動金利)年2.4%~7.5% | 300万円~5億円 | 25年 |

| アサックス | (固定金利)年1.95%~5.9% | 300万円~10億円 | 30年 |

| 三井住友トラストL&F | (変動金利)年3.9%~7.4% | 300万円~10億円 | 35年 |

変動金利と固定金利がありますが、どちらが得、損ではなくどちらにもメリット、デメリットがあります。

変動金利は、市場金利に影響を受け、見直しがありながら、変動します。固定金利は、ずっと同じ金利なので、長期的将来的に考えても計画がたてやすいなどメリットがあります。

りそな銀行のフリーローン・有担保型

りそな銀行には、不動産を担保にして、使い道は自由なライフイベントプランと不動産を購入することを目的とした不動産購入プランがあります。

ローン返済中に死亡や高度障害になってしまった場合にも、返済に困ることがないように団体信用生命保険に加入することができます。

| 商品名 | フリーローン・有担保型 |

|---|---|

| 申込み条件 | 20歳以上満70歳未満 前年収入が200万円以上(税込) 勤続年数(営業年数)1年以上 保証会社の保証が受けられる |

| 申込方法 | web |

| 対応地域 | 全国 |

| 融資までのスピード | 3週間~ |

| 必要書類 | 本人確認書類 所得が証明できる書類 納税が確認できる書類 印鑑証明書 他 |

| 使用目的 | プラン1:自由(教育費・借換え・医療費・介護費・自家用車購入費など) プラン2:不動産購入 |

| 特徴 | 使用目的によって金利が違う2タイプから選べる 無料で団体信用生命保険に入れる |

| 保証会社 | りそな保証株式会社、 または株式会社セゾンファンデックス |

| 事務手数料 | 110,000円 |

(りそな銀行カードローンの審査は厳しい?審査に落ちた原因・対処方法!申込方法や審査時間・流れ等解説)

東京スター銀行のスター不動産担保ローン

東京スター銀行のスター不動産担保ローンの特徴は、金利が低いところです。使い道も自由となっており、借り換えなどにも使えます。

事業資金が必要な時には、スター不動産担保ビジネスローンもあります。

| 商品名 | スター不動産担保ローン |

|---|---|

| 申込み条件 | 年収200万円以上 20歳以上69歳未満 審査基準を満たしていること |

| 申込方法 | web、店頭窓口 |

| 対応地域 | 国内居住の方 |

| 融資までのスピード | 最短4日 |

| 必要書類 | 本人確認書類 印鑑登録証明書 資金使途に関する書類 収入に関する書類 納税に関する書類 |

| 使用目的 | 自由(教育資金・結婚資金・資格取得費・相続税など) 事業資金は不可 |

| 特徴 | 最低金利が低い(0.85%) 担保となる不動産の名義が本人所有以外(実父母・兄弟姉妹・配偶者)でもOK |

| 保証会社 | なし |

| 事務手数料 | 融資額に対して2.2% |

オリックス銀行の不動産担保ローン

オリックス銀行には不動産に投資をするための不動産投資ローンと使用用途は問わない不動産担保ローンの2種類が用意されています。

年齢が30歳以上、前年度年収が700万円と高め設定となっています。

| 商品名 | 不動産担保ローン |

|---|---|

| 申込み条件 | 30歳以上60歳未満 同じ職場で3年以上の勤務実態がある 前年度年収700万円以上(税込)で安定した収入がある 団体信用生命保険に加入できる 首都圏・近畿圏・福岡市・名古屋市に担保にできる居住用不動産がある オリックス銀行住宅ローンプラザに行ける |

| 申込み方法 | web |

| 対応地域 | 全国 |

| 融資までのスピード | 1ヶ月 |

| 必要書類 | 住民票 印鑑証明書 運転免許証・マイナンバーカード 所得関係書類 不動産に関わる書類 他 |

| 使用目的 | 不動産の購入・建築・リフォーム・借換え 相続・事業継承資金 その他、オリックス銀行が認めた資金 |

| 特徴 | 担保にできる不動産に地域が決まっている |

| 保証会社 | なし |

| 事務手数料 | 借入金額の1.10%(税込) |

楽天銀行の不動産担保ローン

楽天銀行の不動産担保ローンはネット銀行ならではの低金利と審査回答のスピードが特徴です。

| 商品名 | 楽天銀行不動産担保ローン |

|---|---|

| 申込み条件 | 20歳以上70歳未満 継続した安定収入 |

| 申込み方法 | web |

| 対応地域 | 全国(一部地域を除く) |

| 融資までのスピード | 最短3週間 |

| 必要書類 | 本人確認書類 収入証明 担保関係書類 |

| 使用目的 | 自由(趣味・旅行・介護費・入学金など) |

| 特徴 | 金利が0.66%~9.42%と低め 他社複数借入れがあっても大丈夫 |

| 保証会社 | 楽天銀行 および株式会社セゾンファンデックス |

| 事務手数料 | 借入金額の2.20% |

住信SBIネット銀行の不動産担保ローン

住信SBIネット銀行にも不動産担保ローンがあります。

住宅ローンを返済中でも利用をするできます。

| 商品名 | 不動産担保ローン |

|---|---|

| 申込み条件 | 20歳以上完済時満75歳以下 安定継続した収入 保証会社の保証が受けられる |

| 申込み方法 | web |

| 対応地域 | 全国 |

| 融資までのスピード | 3週間~1か月 |

| 必要書類 | 本人確認書類 収入証明書類 担保関係書類 |

| 使用目的 | 自由(不動産購入資金・結婚資金・借換え他) |

| 特徴 | 複数社からの借入をおまとめできる |

| 保証会社 | 三井住友トラスト・ローン&ファイナンス株式会社 |

| 事務手数料 | 借入金額の1.32%+0.88% |

ろうきんの有担保フリーローン(不動産担保型)

中央労働金庫・ろうきんは、労働組合や生協などお互いを助け合うためにつくられた共同組織の福祉金融機関です。

不動産を担保にしたローンも4種類あります。

- 住宅ローン

- 借換え・買い替えローン

- フラット35

- 有担保フリーローン

その中でも使用用途に制限のない有担保フリーローンをまとめました。

| 商品名 | ろうきん有担保フリーローン |

|---|---|

| 申込み条件 | ろうきん事業エリアに自宅がある、働いている 同じ職場で1年以上の勤務実績 安定継続した年収が150万円以上 20歳以上66歳未満 保証協会の保証が受けられる 団体信用生命保険に加入できる |

| 申込み方法 | web |

| 対応地域 | ろうきん事業エリア(東京都・千葉県・埼玉県・茨城県・群馬県・栃木県・神奈川県・山梨県) |

| 融資までのスピード | 1ヶ月 |

| 必要書類 | 源泉徴収票 健康保険証 会社情報 ろうきん通帳他 |

| 使用目的 | 教育費、マイホーム資金、セカンドハウス購入費など |

| 特徴 | 金利が4タイプ(変動金利型・全期 間固定金利型・上限金利特約型・固定金利特約型)から選べる |

| 保証会社 | ろうきん指定の保証協会 |

| 事務手数料 | 団体会員・生協会員11,000円 一般労働者33,000円 |

SBIエステートファイナンスの不動産担保ローン

証券会社や銀行、保険事業もあるSBIホールディングスのグループの中のひとつであるSBIエステートファイナンスは、不動産に特化した会社でそこがおこなっているのがSBIエステートファイナンス不動産担保ローンです。

| 商品名 | 不動産担保ローン |

|---|---|

| 申込み条件 | 個人・法人(不動産事業者を含む) |

| 申込み方法 | 電話、web |

| 対応地域 | 1都3県(東京都・埼玉県・神奈川県・千葉県) |

| 融資までのスピード | 最短3日 |

| 必要書類 | 身分証明書 収入証明書類 不動産資料 事業計画書 |

| 使用目的 | 自由(生活費・納税資金・開業運転資金・入学金・留学費など) |

| 特徴 | 対応地域が制限されている 個人も法人もOK |

| 保証会社 | なし |

| 事務手数料 | 融資金額の2.20%~2.75% |

アサックスの個人向け不動産活用ローン

株式会社アサックスは、1969年創立で東京都に本社がある不動産担保ローンの会社です。

| 商品名 | 個人向け不動産活用ローン |

|---|---|

| 申込み条件 | (年齢制限なし)健康な方 |

| 申込み方法 | web、電話 |

| 対応地域 | 首都圏(東京都・神奈川県・千葉県・埼玉県) |

| 融資までのスピード | 最短3日 |

| 必要書類 | 本人確認書類 収入の確認ができる書類 |

| 使用目的 | 住み替えの費用・相続資金・リフォーム費 |

| 特徴 | 担当者制 事業者向け不動産ローン・不動産売却つなぎローンもあり |

| 保証会社 | なし |

| 事務手数料 | 融資額の0%~3.3% |

三井住友トラストL&F(ローン&ファイナンス)の不動産活用ローン

三井住友信託銀行が出資100%で、不動産と担保にしたローンが様々用意されています。

| 商品名 | 不動産活用ローン(フリーコース) |

|---|---|

| 申込み条件 | 個人 |

| 申込み方法 | 電話、web、店頭窓口 |

| 対応地域 | 全国 |

| 融資までのスピード | 最短1週間 |

| 必要書類 | 不動産の登記事項証明書など担保物件の書類 写真付き公的証明書 住民票 収入確認書類 |

| 使用目的 | 自由(納税資金・リフォーム資金など) |

| 特徴 | 個人向け不動産担保ローンの他にもビジネスコースや遊休資産コース、不動産売却つなぎローンなどもあり |

| 保証会社 | なし |

| 事務手数料 | 不明 |

家や土地など不動産担保ローンで借りる時の種類と借入限度額

お金を借りる方法として、一般的で最初に思いつくのは、ローンを組むということではないでしょうか。

ローンにもいろいろ種類がありますが、テレビコマーシャルなどでもよくみるのがカードローンをはじめとする無担保ローンです。

>>アコムでお金を借りる審査や条件・返済・即日融資方法・特徴等解説

>>プロミスでお金を借りる方法【審査のコツや条件の解説で不安解消】

>>アイフルでお金を借りる審査・条件・金利・借り方【アイフルからの電話には出よう】

無担保ローンは、担保や保証人がいらないことがメリットともなりますが、その代わりに金利が高めという仕組みになっています。

もし、家や土地などの不動産があれば、これらの不動産を担保にすることで、金利を低く、長期的にお金を借りることができます。

まとまった大きな金額のお金が必要となった時には、不動産を担保にする方法を選択することになります。

不動産担保ローンには、以下の3つの種類があります。

- 不動産担保ローン

- リバースモーゲージ

- リースバック

それぞれの特徴やメリット、デメリットをまとめていきます。

不動産担保ローンは低金利で長期的借入が可能

一般的に不動産担保ローンと言えばこれにあたります。

家や土地がある場合、これらを担保にしてお金を借ります。この家や土地は、自分名義、所有でなくても大丈夫です。まったく他人のものは、もちろん担保にできるはずはありませんが、父親名義である、親族のものであるなど、所有者の承諾を受けて、連帯保証人になってもらい担保にるすことができます。

| 不動産担保ローン | |

|---|---|

| メリット | 低金利・長期的な借入ができる・借入限度額が高い |

| デメリット | 返済ができない時は不動産を失う・手続き時手数料が高い |

不動産担保ローンでいくら借りれる?

不動産を担保にすることでいったい、どれくらいの金額を借りられるのかということですが、担保に入れる土地の立地条件や建物・家の評価額によって借入れ金額が決まってきます。これを不動産の担保評価額と言います。

目安の値としては、評価額の70%前後です。それに年収や返済能力を加味されて借入れ金額が決定されます。上限が1億~5億となっており大きな額が必要となった時には、頼りになるローンです。

土地の評価額が2,000万円の場合1,400万円前後の借入が可能

民間不動産担保ローンの借入限度額の比較

担保があることで、カードローンなどの無担保ローンと比べても借入金額が高額だということがわかります。

| ローンの種類 | 借入限度金額 |

|---|---|

| 銀行・不動産担保ローン | 100万円~1億円 |

| ネットバンク・不動産担保ローン | 100万円~1億円 |

| ろうきん不動産担保ローン | 30万円~1億円 |

| ノンバンク不動産担保ローン | 300万円~10億円 |

| 住宅ローン | 30万円~1億円 |

| 銀行カードローン | 10万円~500万円 |

| 消費者金融カードローン | 1万円~800万円 |

不動産担保ローンと住宅ローンの違い

不動産担保ローンと住宅ローンは何が違うのかという疑問が出てくると思うのですが、これは、使用用途が決まっているか、決まっていない(自由)かです。

| 不動産担保ローンと 住宅ローンの違い |

使用目的・使用用途 |

|---|---|

| 不動産担保ローン | 自由 (生活費・教育費・学費・入院治療介護費・趣味娯楽費など) |

| 住宅ローン | 住宅に関する費用 (マイホーム購入費・リフォーム・増改築費など) |

不動産担保ローンも住宅ローンも、家や土地を担保にしてお金を借りるのですが、住宅ローンは、目的別ローンの一種でもあり、住宅・土地購入費、建設費、改修費、リフォーム代、外壁、外構、エクステリア、ガレージなど住宅に関する費用に使うことを目的としてお金を借りています。

不動産担保ローンで借りたお金は、何に使っても使用目的を問われることがありません。生活費や結婚費用、学費や教育費、相続費などの納税に使う目的で借りられることが多いです。

リバースモーゲージは持ち家に住みめて返済額は利子のみ

リバースモーゲージのリバースは「逆」という意味です。

一般的な有担保ローンの場合、最初にお金を借りて毎月利息を返済していきますが、リバースモーゲージはその逆で、担保にしたマイホームに住みながら今までと同じくらしを続け、生活費を借入れします。

借りた人が亡くなった時には、その担保のマイホームを売却、現金化して返済をするという融資制度です。

結果的には、マイホームが売られてしまい、子どもに残すということはできなくなってしまいます。高齢者向け、低所得者向けの借入方法となるケースが多いです。

相続人である子どもが一括返済することができれば、マイホームは残すことができます。

| リバースモーゲージ | |

|---|---|

| メリット | 自宅に住みながら老後の資金が借りられる・返済額が利息のみなので低い |

| デメリット | 自宅・不動産を子どもに残せない |

リースバックは自宅を売却後家賃を払って住み続けられる

リースバックは正式には「セール・アンド・リースバック」のことで、今使っている自宅・持ち家など不動産を売って、賃貸料を払って住み続けることができる仕組み、金融取引のことです。

売る対象には不動産会社だけでなくリースバックの専門の会社もあり、また投資家が購入するケースもあります。

- 「老後のお金が必要だが、不動産を売ってしまっては住むところがなくなるのは困る」

- 「住み続けたい」

そういう場合に選択する方法です。

| リースバック | |

|---|---|

| メリット | お金を借りれて、住み慣れた家に住み続けることができる・固定資産税など維持費がかからなくなる。 |

| デメリット | 家賃が発生する・自分名義の家でなくなる。 |

不動産担保ローンの審査と流れ

実際に不動産担保ローンでお金を工面しようと決めたら、準備が必要です。

どこでお金を借りるのかもよく検討をする必要があります。申込み条件や必要書類、審査の流れなど理解をしておき前もってできることがあれば、すぐにスタートしておきます。

申込条件

カードローンでも絶対に入っている条件は年齢制限です。

不動産担保ローンの場合も20歳以上となっているところが多く、上限は、バラバラでした。高齢者を想定しているローンでもありますので、上限はそこまで気にする必要はないのではないかと思います。

銀行系で借りる場合には、「継続した安定収入」が求められますが、ノンバンク系では担保となる家や土地に価値があれば、そこまで条件に厳しさは見られません。

担保に見合った金額が融資額となりますので、不動産の価値が一番の申込み条件となりそうです。

必要書類

必要書類はおおまかに

- 本人確認書類

- 担保に関わる書類

- 収入・納税を証明できる書類

を提出することになります。

本人確認書類は、顔写真付き公的書類と書かれているところがあることからもわかるように運転免許証がおすすめです。合わせて、住民票などもあると確実に本人確認ができます。

担保に関わる書類は、登記簿謄本をはじめとする不動産の価値を知るためにに必要となる書類です。公図、建物図面、地積測量図、固定資産税評価証明書などが必要となる場合もあります。

その不動産にまだローンが残っている場合にはその残高がわかるものも提出することになります。残高があると審査に不利にはなりますが、借りれないこともありません。

低金利ではあるものの、いざとなったら担保を売って現金にして未納になるリスクはないものの、毎月の返済はありますので、収入の把握もされます。納税が滞っているのも問題です。収入・納税がわかるものも用意します。

| 必要書類 | 例 |

|---|---|

| 本人確認書類 | 運転免許証・個人番号カード(マイナンバーカード)・健康保険証・住民票・在留カード・特別永住者証明書・印鑑登録証明書など |

| 担保に関わる書類 | 不動産登記簿謄本(登記事項証明書)・公図・建物図面・地積測量図・建築確認通知書・不動産ローン残高証明書など |

| 収入・納税を証明できる書類 | 源泉徴収票・確定申告書・所得税証明書・年金振込通知書 住民税納税証明書・固定資産税納税証明書 |

審査から融資・借入までの流れ

審査方法・審査基準、借り入れ額や金利、実際にお金を借りられるまでの流れは、それぞれ違いがありますので、確認が必要なのですが、だいたいの流れは決まっています。

どこでお金を借りるかを選択するときも、いろんなところを比較検討したり、口コミや評判などを見てみて参考にするほうがいいです。

あらかじめ準備ができるものがあれば、前もって用意をしておくと時短となります。

相談:電話やネットから申込をする

↓

申込:webに専用フォームがありところが多いので入力をして申込みをします。

↓

審査・査定:担保となる不動産の情報となる書類から価値の査定が行われます。また、申し込み者に対しての審査も行われます。

↓

契約:利息、返済期間など確認をして契約書類を交わします。

↓

借入

家や土地を担保にお金を借りる時のメリット

お金を借りる方法もいろいろありますが、不動産を担保にしてお金を借りる方法のいいところを考えていきます。

借入限度額が高額で使用用途は自由

カードローンでキャッシング時、最初に借りれる金額は、50万円以下となることが多いです。それでは全然足りない、もっと高額が必要だとなれば、不動産担保ローンを選ぶほうが賢明です。

使い道も決まっていませんので、家を担保に2件目の家を買うということも可能です。投資用のマンションやセカンドハウスを持つこともできます。

カードローンより低金利で借りられる

カードローンは、金額が低いためどうしても金利は割高となります。

不動産担保ローンは、カードローンに比べても、一般的にみても金利が低く、長期的な返済となるため、毎月の返済額を抑えることができます。

金利比較

| ローンの種類 | 金利 |

|---|---|

| 銀行・不動産担保ローン | (変動金利)2.9%~8.9% |

| ネットバンク・不動産担保ローン | (変動金利)年2.95%~8.9% |

| ろうきん不動産担保ローン | (変動金利)年2.475% |

| ノンバンク不動産担保ローン | (変動金利)年2.4%~7.5% |

| 住宅ローン | (変動金利)年0.375%~1% |

| 銀行カードローン | (固定金利)年1.5%~14.5% |

| 消費者金融カードローン | (固定金利)年3.0%~18.0% |

保証人が不要である

低金利でお金を借りた時には、保証人を求められることはよくある話です。公的制度でお金を借りる時にも、保証人のあるなしで金利設定が違うこともあります。

ですが、保証人を頼むというのは、難しいケースもあります。だれでも彼でも頼めるものでもありません。できれば、保証人は必要がない方がお金は借りやすくなります。

年齢制限が高い・高齢者も可

お金を借りたら返済をしますので、収入があるかどうかは重要です。退職後で返済能力がない、年金では申込み条件に当てはまらずお金が借りられないというローンも多いです。

不動産担保ローンは、不動産があることが条件なので、高齢者でも借りられるローンです。リバーズモーゲージな特に高齢者、低所得者を想定されている借入方法なので、年齢は問題ありません。

無職でもお金を借りれる

カードローンでは、無職ではお金を借りられません。

その点、ノンバンク系の不動産担保ローンは、収入を証明することは必須ではありませんので無職であっても審査に通れば、問題なくお金を借りることができます。

銀行での不動産担保ローンの申込み条件には、年収が必要ですので、申し込みをするのは難しいです。

本人所有不動産でなくても借りれる

不動産担保ローンは、自分名義の不動産でなくても大丈夫です。親名義、配偶者名義、親族名義などが考えられますが、それらの不動産で、その人に連帯保証人になってもらう、承諾を得て審査を受けることができます。

家族の問題でもありますので、事前によく相談をする必要があります。

相続の際には、お金の問題もついてきますので、不動産担保ローンをうまく活用することができれば、もめることも少なくなります。

家や土地を担保にお金を借りる時のデメリットとリスク

デメリットも理解した上で検討をすることが大事になってきます。

審査の時間がかかる

カードローンの審査は、特に消費者金融会社ではスピード感が求められますし、いろいろな方法で即日融資が可能な会社も多いです。

ですが、不動産担保ローンの場合には、時間がかかってしまいます。

不動産の価値を審査するにも時間がかかり、融資を受けるまでの日数は、最短3日から1ヶ月はかかります。

手数料・諸経費が高くかかる

気をつけたいのは、利息や返済総額だけではありません。

事務手数料が意外と大きくかかってきます。

りそな銀行の事務手数料110,000円と決まっているものは、イメージできますが、「融資額の2.2%」などという表示のものも多く、いったいいくら必要なのか、ぼんやりしていて実際に契約段階で、その他の費用でそんなにかかるんだということも多そうです。

3,000万円を借りた場合、2.2%の手数料だと66万円

加えて、諸経費もかかってきます。細かい金額ではありますが、積り積もれば大きくなりますのであらかじめ注意をしておきます。

| 諸経費の種類 | 内容 |

|---|---|

| 調査用謄本発行手数料 | 不動産の登記情報を確認するために発生する費用 |

| 登記費用 | 抵当権を設定するため司法書士に払う費用 |

| 火災保険料 | 補償内容・不動産面積などによる |

| 印紙代 | (例)借入金額1,000万円超5,000万円以下で2万円 |

不動産の評価が変わる、下落の可能性がある

担保にする不動産は、評価をされて融資額が決まります。資産価値が低ければ、融資額も低くなります。もともと評価が下がる条件として、災害のリスクが高い地域や、再建築不可な土地、道幅が狭い、道路に面していない土地などは、売却しにくく、資産価値も低くなってしまいます。

また、契約後にも再評価が行われ不動産価値が下がることもあり、その場合には、追加担保が必要となるケースがあります。

返済ができなくなると家を失うことになる

担保なので当たり前なのですが、返済ができなくなれば、売却されてしまいます。持ち家や土地を失ってしまいます。

不動産担保ローンを契約すると、借金の担保となった不動産には抵当権が設定され、名義人が契約をした銀行やローン会社、ノンバンクとなっています。売却して現金化をして貸し倒れリスクをカバーすることになります。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

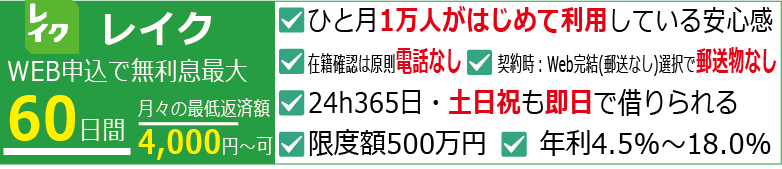

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

auユーザーに おすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |