親からお金を借りる際の税金の取り扱いについてまとめていきます。

一定の条件や項目については贈与税についてはかからない場合も多く、贈与について知っていることで節税ができたり、税務署からのペナルティを受ける心配がなくなります。

では、実際にどのようなお金に関して贈与税がかからないのか、詳細についてまとめていきます。

- 親から年間110万円以下を借りるなら無条件に税金がかからない

- 結婚式や子育ての費用は一定額であれば贈与税がかからない

- 親からお金借りる時でも借用書の準備をして利息を払う

- 贈与税無申告は税務署に必ずバレる

- 親から借りるよりカードローンの方が簡単かも

>>借入先を絞り込み検索で探す

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

↓女性専用窓口『レディース プロミス』↓

―――――――

―――――――レイク ※最短当日借りられる

借入まで最短25分で在籍確認は原則電話なし

\簡易診断あり【最大60日間無利息】/

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。※貸付条件はこちら

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。※貸付条件はこちら| 【特別枠】普段使っているサービスで借り入れ | |

|---|---|

| >>au PAY スマートローン | au IDをお持ちの方におすすめ |

| ↓銀行カードローン↓ | 特徴※各銀行口座がなくても可能 |

| >>auじぶん銀行 カードローン | au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行のカードローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

| >>住信SBIネット銀行 カードローン | 新規契約で最大で現金36,500円プレゼント 年利1.99%~14.79% |

親にお金を借りると贈与になるかも

結婚やマイホーム購入などでローンを組むなど大きな額のお金が必要な場面で、お金を借りるとなった時、一番頼りたくなるのが親ですが、大きな額を親子間で受け渡しするなら贈与税のことを知っておいたほうがいいです。

普段は、あまり気にすることなくお金の貸し借りができる関係であったとしても、金額が大きくなるにつれてただ単に「貸し借りだった」という訳にはいかなくなります。

贈与税とは。贈与税の解説

贈与税とは、親や兄弟など個人から財産をもらった時にかかる税金のことです。

普段から何気なくごちそうになったりで支払いをしてもらっていたお金、本当は税金を払わないといけないことだったの?と思われるかもしれません。高額になれば税金がかかるのが現実です。

対して、個人ではなく法人から財産をもらった時にかかってくる税金は所得税。

給与明細をみると結構な金額が引かれていて、愕然とすることもあるかと思いますが、どこからもらったにしても税金は支払うという仕組みになっているのです。

贈与税には、以下の2種類の課税方法があります。

| 暦年課税 | 1年間(1/1~12/31)にもらった財産の合計額から基礎控除額の110万円を差し引いた額に対してかかる税金。 110万円以下の場合には、申告しなくてよく税金もかからない。 |

|---|---|

| 相続時精算課税 | 父母や祖父母から財産をもらった場合、複数年にわたって合計2500万円までを非課税にできる方法。もらった財産の合計額はその後の相続時に相続財産に加算され、相続税を支払う形で精算する。一度相続時精算課税を選択すると、同じ相手からの贈与は暦年課税に戻せない。 |

贈与税がかかる金額の境界線の金額は110万円

先述したように、課税方法によって変わってくる贈与税がかかる金額。

贈与税は一般的には、110万円までは無条件にかかりませんが、それ以上の金額になると税金が発生します。

| 暦年課税 | 1年間(1/1~12/31)で110万円以下なら非課税 |

|---|---|

| 相続時精算課税 | もらう人1人につき2,500万円以下なら非課税(2500万円を超えると一律20%課税) |

暦年課税の場合には、1月1日から12月31日までの間にもらった金額が110万円以下であった時には、贈与税はかかりません。申告も必要ありません。

普段のお金の貸し借りはこの範囲内であることが多く、なのであまり贈与税に関して考えることもないのかもしれません。

相続時精算課税の場合には、金額が大きい場合なので、事前に贈与税のことを調べて、計画的に税金対策をすることが必要となってきます。

贈与税に関しては税金の中でも高額な税金に分類されるため、税金対策をしないで贈与を行ってしまったらとんでもなく高額な税金がかかってしまいます。

贈与税の計算方法

贈与税がかかってくる金額がわかったところで、それ以内に収めることができないケースもでてくることでしょう。

だったら、実際のところ贈与税っていくらなの?どれくらいかかるの?どういう計算をされているのということになるのですが、

(贈与額-基礎控除額110万円)×税率(200万円以下なら10%)

200万円以下であれば、消費税(10%)と同じくらいかかってくるというイメージでしょうか。

税率は、贈与額から110万円を引いた額によって変わってきます。

贈与税のパーセンテージについては以下になります(直系尊属以外からの贈与の場合)。

| 贈与税の金額 | 贈与税の税率 |

|---|---|

| 200万円以下 | 10% |

| 200万円~300万円以下 | 15% |

| 300万円~400万円以下 | 20% |

| 400万円~600万円以下 | 30% |

| 600万円~1,000万円以下 | 40% |

| 1,000万円~1,500万円以下 | 45% |

| 1,500万円~3,000万円以下 | 50% |

| 3000万円~ | 55% |

たとえば、15%の税率が適応されるのは、110万円の控除をプラスしての金額になるため、311万円などの場合が税率15%が適用される状態になります。

ちなみに所得税に関してては、4,000万円超で40%の税率がかかります。

贈与税に関しては、所得税よりも厳しい水準が設けられています。

日本の富豪などがシンガポールに移住するのは、これらの相続税や贈与税が無料で税金のシステムに大きな違いがあるからです。

贈与税にならない!税金がかからずお金を借りる方法

贈与税がかからず上手に贈与してもらう方法はあるのでしょうか。

贈与税がかからない場合としては、国税庁の「贈与税がかからない場合」が参考になります。

- 夫婦・親子・兄弟姉妹などの扶養義務者からの生活費や教育費、治療費、養育費

- 直系尊属から住宅取得等資金のうち一定の要件を満たすもの

- 直系尊属から結婚、子育て資金のうち一定の要件を満たすもの

- 直系尊属から教育資金のうち一定の要件を満たすもの

- 香典、年末年始の贈答、見舞いなどの金品

- 特定公益信託から交付された奨学金など

- 障がい者共済制度に基づいて支給される給付金

などが日常の生活に関係してくる項目です。

他は、一般的ではないかもしれませんが、

- 宗教、慈善、学術その他公益を目的とする事業を行う一定の者が取得した財産

- 公職選挙法規定内の候補者が取得した金品

という項目があります。

夫婦間での居住用の不動産取得費の贈与(配偶者控除を利用)

夫婦の間であったとしても、金品のやり取りがあると贈与をしたということになります。

家族として同居をしている為、夫の財産、妻の財産という区分があいまいになりがちですが、高額のお金をやり取りすると、贈与とみなされることがあります。

その中でも、1年間に110万円以内であれば、贈与税はかからず申告もいりません。それに加え「通常必要と認められる」という生活費であれば贈与税は、かかりません。

大きな金額となるとマイホームの購入ですが、この時に贈与税がかからないようにして夫婦間で自宅購入資金を受け渡しできる方法があり、「配偶者控除」と呼ばれます。

この夫婦間での配偶者控除を使った居住用の不動産に関わる金銭贈与のことを「おしどり贈与」と呼ぶそうです。このおしどり贈与には条件があり、婚姻期間が20年以上あるということが前提です。

- 婚姻期間が20年以上である。

- 居住用の不動産であるかその居住用不動産を取得するための金銭である。

- その後もその不動産に住み続けていること。

配偶者控除では贈与金額から2000万円を控除できます。暦年課税の非課税枠110万円と合わせると、最大2110万円までの非課税贈与が可能です。

別居の親子間での仕送り(生活費・教育費)

仕送りには贈与税は、原則かかりません。

仕送りには、親から一人暮らしを始めた子どもに対する金品だけでなく、子どもが親に送ることも想定されています。

基本的に、贈与税の110万円のボーダーラインは同じですが、生活費や教育費であれば「通常必要とされるもの」であるということを条件に贈与税はかかってきません。

例えば、父親母親、祖父祖母が介護が必要となり、介護施設に入らないといけなくなった場合などは通「通常必要とされるもの」と認められているので贈与税の心配はいりません。

「通常必要とされるもの」という要件に加えて「生活費や教育費で使う」というところもポイントです。

たとえば、学生が大学生活時代に仕送りを受けて、節約を続け、貯金をして、社会人になってから、生活費・教育費以外の贅沢品である高級腕時計を買ったというケースでは贈与税がかかってきます。

兄弟姉妹の治療費、養育費

扶養義務者というのには、親と子、夫婦、兄弟姉妹も入ります。

兄弟姉妹間での生活費や治療費も贈与税対象外です。

出産費用に関する分娩、入院費、検診代なども治療費に準じるものとして課税対象とはなっていません。

養育費についても、贈与税はかかりません。気を付けたいのは、その養育費のもらい方です。毎月もらうのか、一括でもらうのかで少し扱いが変わることがあります。

一括で養育費をもらった場合、額が大きく銀行などで保管することになり贈与とみられてしまう可能性がでてきます。

養育費に贈与税がかからないようにする方法は、いくらでもありますので、専門家と相談しながら進める方が賢明です。

両親や祖父母からのマイホーム購入費の援助

期間に制限がある制度ではありますが、「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」(国税庁)があります。

直系とありますから、自分の親やおじいちゃんおばあちゃんからの自宅購入費用であれば、500万円または1,000万円まで非課税になります。

この場合の注意点は、直系が重要で配偶者の親やおじいちゃんおばあちゃんでは、ダメです。養子縁組をするという方法で控除を受けることはできます。

省エネ住宅を建てる方が非課税限度額が大きくなっています。

他にも

- 購入住宅の床面積

- 中古住宅の購入時の条件

- 契約締結日

- 受贈者の条件など

細かくあり、控除額も変わってきます。手続きや用意する書類など多いので特例の適用を受けるためにはいろいろ大変です。

この「住宅取得等資金贈与の非課税の特例」を利用しようとする時には、贈与税の申告をする必要があります。

たとえ、特例を使った結果、贈与税が0円になるからといって、税務署に申告をしていないと無申告となってペナルティが発生する可能性がでてきます。

父親、母親からの結婚式費用、子育て費用

結婚や子育ての費用としてのお金が非課税となる措置があります。

お金をもらえる対象年齢・期間が決まっていて2015(平成27)年4月1日~2023(令和5)年3月31日間に20歳以上50歳未満である必要があります。もらえる相手は直系なので父親・母親・祖父母です。

| 対象期間 | 対象年齢 | 非課税となる一括贈与金額 |

|---|---|---|

| 2015(平成27)年4月1日~2023(令和5)年3月31日 | 18歳以上50歳未満 ※2022年3月31日以前の贈与は20歳以上50歳未満 |

1,000万円まで |

贈与税がかからない一括贈与金額は1,000万円までです。

その中で結婚関係に充てられるのは、300万円までです。

気をつけたいのが、使えるお金の使用範囲です。

結婚、子育てにかかるという前提で

-

- 結婚式・婚礼費用(披露宴・衣装代)

- 一定期間内の新居に関わる費用、家賃、引越し代

- 妊娠検診費・不妊治療代

- 出産費用、産後のケアに関わる費用

- 子どもの医療費

- 幼稚園・保育園・ベビーシッター費用

(参照:内閣府「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」)

含まれないので気を付けたいのが

-

- 新婚旅行代

- 両家の顔合わせの会場代・食事代

- 結婚指輪・婚約指輪

などで課税対象となってしまいます。

この「結婚・子育て資金の一括贈与に係る贈与税の非課税措置」を受けるには、金融機関で専用口座の開設が必要です。税務署への申告等は、金融機関を通じて行います。

年末年始の贈答品、香典、見舞い品などのお金や品物

日本のルールらしく年末年始の贈答品も非課税です。

年末年始の贈答品と言えば、お歳暮、お年始、お年玉、クリスマスプレゼント、お中元などがこの「社会通念上相当と認められるもの」というくくりの中に入ると考えられます。

お見舞いや香典などにも税金がかかるなんてそういうことは考えたくもありませんが、非課税の中に入っていて安心しました。

めでたい時、悲しい時、うれしい時、感謝の気持ちを伝えたい時、お金で気持ちを表さなければならない時には、税金のことは抜きであってほしいものです。

「社会通念上相当と認められるもの」という範囲内なので、あまり常識外れな高額なプレゼントには、あげる時ももらう時も税金のことを少しは、考えた方がよいかもしれません。

特定公益信託から交付された奨学金(給付型・貸与型)

奨学金には、贈与税はかかりません。

奨学金を交付している団体の中には、「特定公益信託」と呼ばれるところがあります。

特定公益信託、認定特定公益信託とは、公益信託の中で一定の要件を満たすものとして主務大臣の証明を受けたもの、あるいは認定を受けたものをいいます。

(引用:三井住友信託銀行「税制上の優遇措置」)

受け取った側も貸与型の奨学金の場合は返金の義務がありますし、給付型の奨学金の場合には、「学資に充てられるため給付される金品」にあたるため非課税ということになります。

所得税としての申告もいらないことになっています。

奨学金に関しては、給付型も貸与型も贈与税がかからないということになります。

相続時精算課税制度で2,500万円まで贈与税がかからない

相続時精算課税制度は、贈与税の種類が2種類あるというところで出てきた一方の制度で、1年間に110万円までなら申告なしで贈与税がかからない暦年課税に対する制度です。

対象者としては原則60歳以上の父母・祖父母から18歳以上の子ども・孫に対して、生前に限度額2,500万円までであれば贈与税がかからないという制度です。

| 父母・祖父母の年齢 | 子ども・孫の年齢 | 非課税となる生前贈与額 |

|---|---|---|

| 60歳以上 | 18歳以上 | 2,500万円まで |

この相続時精算課税制度を利用するには、贈与があった翌年の2月1日から3月15日の間に相続時精算課税選択届出書を添えて贈与税の申告をする必要があります。

この相続時精算課税制度と暦年課税は両方は使えず、どちらかを選ぶことになり、相続時精算課税を選んだ後は変更できません。

2,500万円を超える贈与があった場合には、超えた部分に対し一律で20%の贈与税がかかってきます。

生前贈与というところがポイントで、高齢者のお金を若年層に税金をかけずに移行をする役割があります。高齢化の日本には必要な制度と言えるのかもしれません。

注意点は、その高齢者が亡くなって相続をする時には、生前贈与された分も合算して相続税がかかってくることです。

最終的に節税になるかどうかはよく検討をする余地があるということです。

制度が変更できないというところもよく考えないといけません。

財産を残すためには、暦年課税を選んで毎年110万円以内でお金を移動させるほうが、税負担が低くなる可能性があるということです。

特別障害者贈与税非課税での6,000万円までの贈与税がかからない

重度の障害がある方のことを特別障がい者といいますが、その方の生活費のために親と信託銀行が信託契約をした場合、その信託受益権のうち6,000万円までは贈与税がかからない特例があります。

特別障がい者以外の特定障がい者の場合は、3,000万円までが非課税となります。

親からお金を借りる時の注意点や気を付けること

ですが、

- 「現実的にはできれば税金を払いたくない」

- 「できれば贈与税なしでお金を借りられたら簡単なのに」

と思ったとしたら、以下のことを気をつけて両親からお金を借りることを考えてみます。

金利を1.0%以上で設定して返済する

親からお金を借りる場合であっても、利息をつけて返済をしたほうがいいです。

親からお金を借りて金利がかかるなんて考えたことがないかもしれませんが、例え1.0%であっても金利を付けることで親子の間で金銭の貸借があったということになり、贈与とはならなくなります。

これは、無利子でお金を借りた場合、通常かかってくるであろう利息分が利益だとみなされるからです。

カードローンでお金を借りたとしたら、銀行で1.5%~14.5%ほどかかってきますので格段に低い利率だと言えますがそこは問題ありません。

| 金融機関名 | カードローンの金利 |

|---|---|

| 三井住友銀行カードローン | 年1.5%~14.5% |

| みずほ銀行カードローン | 年2.0%~14.0% |

| 楽天銀行カードローン | 年1.9%~14.5% |

| プロミス | 年4.5%~17.8% |

| アイフル | 年3.0%~18.0% |

借用書・契約書を作成し、返済期間を明確にしておく

たとえ親子の間のお金の貸し借りであったとしても借用書や契約書を作成をしたほうが、贈与税の心配がなくなります。

口約束なら、税務署にも言い訳ができません。贈与とみなされて税金がかかってきます。そうならない為の借用書です。

借用書や契約書の書き方は、ネット上にもテンプレやフォーマットなどがあり詳しく説明されていますので、それにならって作成をします。

おさえておきたいポイントは、

- 借用書作成日・契約書作成日

- 「借用書」「契約書」というタイトル

- 貸主・借主の名前、住所、印

- 金額

- 返済期間・返済日

- 利息

- 返済方法

- 遅延損害金

が必要な内容です。不足がないように2部作成し貸す側、借りる側がお互い保管します。

借りた金額が1万円以上の場合には、収入印紙が必要です。

どの項目も必要ですが、贈与税対策としては、返済日を明確にしておく必要があります。

「催促なしのある時払い」というのが親子間ではよくあることですが、これでは贈与だと認識され、贈与税がかかる可能性がありますので、返済日、返済期間は明記をしておくべきです。

返済は現金手渡しではなく口座振り込みで通帳に証拠を残す

借用書があることを前提に、返済は口座を通じて記録を残しておきます。

現金でのやり取りは、だれにも証明することができません。口座を通して記帳をしておくことで返済実績を残すことができます。

贈与ではなく貸与であって、返済実績もあるということで贈与税が課税されません。

必ず銀行間の振込、入金で返済を行っておきます。

トラブルにならない言い訳を考えておく

親子といっても、お金の話はトラブルになりかねません。日ごろの関係性がものを言います。

電話がかかってくるたびにお金の無心の話では、親子関係にひびが入ってしまいます。

通常時のよりよい関係があってこそ、頼ったり頼られたりできるものです。

- 「お金の話をしてくるくらいだからよほど困っているのだろう」

- 「今回は、助けてあげよう」

と思ってもらえます。

その上で、貸してもらいやすい理由、言い訳を考えておきます。

- 冠婚葬祭が重なっている

- 病気治療に必要

- こどもの学費の足しにしたい

などの理由だと貸してもらいやすいです。

貸した親がする利息の確定申告

これは、借りた方ではなく貸した方が気を付けることになりますが、受け取った利息を確定申告する必要があります。

利息は、雑所得となり所得税と住民税がかかってきます。

以上のように親子だからとあいまいになりがちな借金であっても、税務上ではいろいろな税金がからんでくることなので、注意が必要です。(親や知人にお金を借りるなら)

親からお金を借りてどうして税務署にバレる?

隠し通すことは難しく、無申告でバレた時にはペナルティもあります。

「絶対バレない!」

なんてことは考えない方が、結果的には節税となります。

贈与税未納がばれるタイミングは?

贈与税を払わなくてはいけないのに払わなかった、無申告でお金を受け取ったなども贈与税未納が税務署にバレるタイミングは、

- 贈与する側が亡くなって相続を行う、名義変更をする時

- 不動産(マイホーム・土地など)を売買、登記した時

- 税務署が法定調書※を調べた時

- 年収に見合わない高額な買い物をした時

現状、贈与税は無申告が多くあります。なので税務署も調査を行っています。

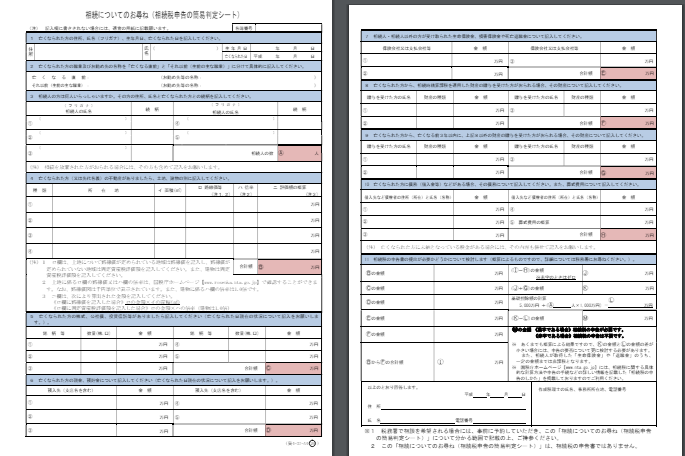

不動産の購入時、名義変更や登記をした時に「お尋ね」という文章が税務署からくるのもその調査の一環です。

(引用:国税庁 相続についてのお尋ね・相続税申告の簡易判定シート)

他には、税務署への密告という手段もあり、電話や手紙メール、面談などで情報提供されてバレるということも大いに考えられます。

(引用:国税庁 ご意見・ご要望/課税・徴収漏れに関する情報提供)

贈与税には時効があり6年です。贈与税があるということを隠していた場合には、時効が延びて7年間となります。

ですが、この贈与税の時効は成立しづらく現実的ではありませんので、時効を目指すより申告をして納税をする判断をしたほうが節税となり確実です。

贈与税を払わなかった時、税務署から受ける処分

贈与税を払わなかった時のペナルティは大きく5つあります。

| 理由 | ペナルティ | |

|---|---|---|

| 無申告加算税 | 申告をしなかった、忘れていた | 税率5%~15% |

| 延滞税 | 納税が遅れた | 遅延した期間、その年によって変わる |

| 過少申告加算税 | 実際より少ない額で申告をした | 税率0%~15% |

| 重加算税 | 悪意がある、意図的な無申告 | 税率35~40% |

| 刑事罰 | 贈与税脱税 | 1年以下の懲役又は50万円以下の罰金 |

贈与税脱税は、とてもリスクが大きいです。

高額となってしまうことも多く、少しでも不安がある時には、税理士などに相談をする方がリスクが抑えられます。

親以外からお金を借りるとしたら

ですが、親から借りられない方、親に借金を言いにくい方も多いでしょう。

そうなったら他にお金を借りる方法としては、親以外か、銀行や消費者金融のカードローンが考えられます。

親戚から借りると贈与税率が高くなる

親以外となると親戚になってくるかもしれません。親戚に頼るとしたら、気を付けたいのは、贈与税率です。親や祖父母以外から贈与を受けると、税率が高くなります。

親や祖父母などの直系尊属から贈与を受けることを「特例贈与」、直系尊属以外から贈与を受けることを「一般贈与」として税率が区分されています。

| 贈与金額 | 特例贈与(親や祖父母から18歳以上の子) | 一般贈与(特例贈与以外) |

|---|---|---|

| 200万円以下 | 10% | 10% |

| 300万円以下 | 15% | 15% |

| 400万円以下 | 15% | 20% |

| 600万円以下 | 20% | 30% |

300万円以下であれば税率は同じなので、大差はないかもしれませんが、親戚からの借金では税率が変わってくることを知っておくと節税になります。

親からお金を借りるよりカードローンが簡単で気軽

お金を借りる方法としてカードローンも検討してみてください。

おおまかには、銀行と消費者金融がありますが、どちらにもメリットデメリットがそれぞれありますので、比較検討をしてみることをおすすめします。(消費者金融と銀行の違いとは?)

銀行であれば、普段メインで使っている銀行、給与振込のある銀行での借入れを一度相談をしてみるのも方法です。

審査時間がかかるので即日融資は難しいですが、金利が低くて借りることができます。

消費者金融であれば、金利が銀行に比べると少し高くはなりますが、即日融資に対応をしてくれる会社もあり、無利息期間を設けているところもあります。

上手に利用をすれば、金利も気にせずにお金を借りることができます。

| 銀行カードローン | 消費者金融カードローン | |

|---|---|---|

| 即日融資 | × | 〇 |

| 利息 | 年1.5%~14.5% | 年3.0%~18.0% |

| 無利息期間 | × | 〇 |

| 100万円を金利15%で借りて12回で返済する | ||

|---|---|---|

| 毎月91,000円 | 利息82,240円 | 総額1,082,240円 |

| 100万円を金利15%で借りて24回で返済する | ||

| 毎月49,000円 | 利息161,546円 | 総額1,161,546円 |

| 100万円を金利15%で借りて36回で返済する | ||

| 毎月35,000円 | 利息244,653円 | 総額1,244,653円 |

この記事の監修行政書士・ファイナンシャルプランナー |

森本 由紀 |

|---|---|

| 事務所名 | 行政書士ゆらこ事務所 |

| 所属行政書士会 | 大阪府行政書士会 |

| 登録番号 | 日本行政書士連合会 第12301901号 |

| 備考 | 【監修】お金借りるEX「親からお金を借りると贈与税はかかる?課税の境界線や税金がかからない方法や注意点」 |

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)●瞬フリ(振込キャッシング)で24時間365日最短10秒で金融機関口座への振込も。原則会社への電話なし!初回30日間利息なし!(土日祝も当日借り入れ可能)※在籍確認は原則電話なし

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 レイク

2位 レイク

\簡易診断あり【最大60日間無利息】/

※審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています※貸付条件はこちら

3位 アコム

3位 アコム

返済は35日ごと:返済額1,000円~可

\他社からの借り換え可/

↓郵送物なし可・バレずに最短20分融資↓

| 【特別枠】普段使っているサービスで借り入れ | |

|---|---|

| 銀行カードローン | 特徴※各銀行口座がなくても可能 |

| >>auじぶん銀行 カードローン |

au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行の カードローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン |

年利1.7%~14.8%※限度額800万円まで |

| >>住信SBIネット銀行 カードローン |

新規契約で最大で現金36,500円プレゼント 年利1.99%~14.79% |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |