「借金をきちんと把握できていないけど、なんとかなる気がする」

「大したことない金額しか借りてないから大丈夫だろう」

借金をしている単身世帯の割合は約12.6%といわれています(金融広報中央委員会による2023年調査)。

借金をすることは珍しいことではなく、今や消費者金融や銀行では、インターネットなどから驚くほど簡単に早くお金を借りることができるサービスが用意されています。

借金の仕組みを知らなくても簡単にお金を借りることができる現代では、なんとなく借金があっても「なんとかなるのではないか」と軽く考えてしまいがちです。

この記事では、本当に借金をすることが大したことではないのか、借金をしても結局はなんとかなるのかについて詳しく説明していきます。

- 「借金はなんとかなる」という甘い考えは、借金癖や多重債務で人生崩壊を招く

- 「借金はなんとかなる」と考えている人は、利息などに苦しめられた挙句、最後には財産を差し押さえられる

- 「借金はなんとかなるのか」実際を知れる知恵袋の口コミがある

- 学費や家の購入費、医療費などについては「なんとかなる借金」がある

- 借金から立ち直った(なんとかなる)人には計画性や目的などを持っている特徴がある

- 繰上返済や借り換え、債務整理といった「借金まみれでもなんとかなる」逆転の方法がある

>>借入先を絞り込み検索で探す

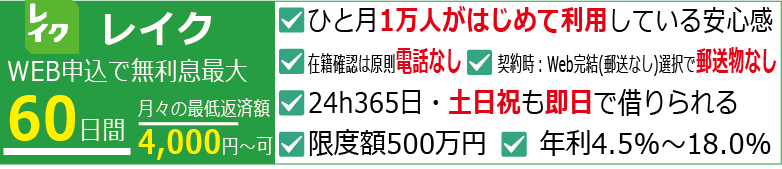

<審査通過に成功するコツ>①虚偽(ウソ)は書かない ②免許証等の提出書類の添付忘れ ③限度額設定は必要な分だけ ※ブラックは申込・借入不可

※18歳・19歳以下の方:収入証明書の提出が必須です。※高校生は申込不可(高専生・定時制含む)

―――――――

プロミス ※最短即日借りられる

↓原則在籍確認の電話なし↓

↓原則在籍確認の電話なし↓\初めてなら30日間無利息/

SMBCグループの安心感『プロミス』

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――

簡単申込のプロミス!借りるまで最短当日

↓女性専用窓口『レディース プロミス』↓

―――――――アイフル ※最短当日借りられる

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)

郵送物なし・電話連絡なしのWEB完結だから内緒で借り入れができます。簡単3ステップで借り入れができて、審査もWEB申込なら最短20分。(平日~土日祝でも当日可能)\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン | au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン | みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン | 楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 カードローン | 年利1.7%~14.8%※限度額800万円まで |

「借金はなんとかなる」という考えは危険!潜む危険性

理由としては、現在、お金を借りる手続きはインターネットで済ませることができ、驚くほど簡単に、短時間で借入れをすることができるようになったことが挙げられます。

また、キャッシングサービスもさまざまな名称・内容で充実し、「借金をしている」という意識が薄いままでも、お金を借りることができてしまいます。

しかし、借金を甘く見ることは、人生を崩壊させる事態を招くほど危険です。

ここで書いたことに当てはまるような人は、「やばい」状況にあるかもしれません。

- 自分が借金をしているという自覚が無い

- 借金に慣れて借金することへのハードルが下がっている

- 借金を返すために新たに借金をするようになる

- そもそも借金がどういうものかわかっていない

借金の現状を把握していない・思考放棄している

「今月厳しいから少しだけ…」

「そのうち返せるから、これくらいなら大丈夫!」

大したことないだろうと少額の借入れをする場合や、借金の現状認識が甘く、手元にお金が入ることで金銭的に余裕があるかのように感じてしまい管理を怠っている場合、気づけば借金額が膨れ上がっていることがあります。

また、借金をしたという嫌な現実から目を背けたり、返済計画を作ることを後回ししたりして、思考放棄してしまうことも危険です。

借金癖によってお金を借りることに慣れてしまう

借金は、最初こそ誰もが「したくないもの」「怖いもの」だと考えるはずですが、一度お金を借りてしまい、簡単に手元資金が増えると、「意外とこんなものか」と感じ、借金癖がついてしまいます。

お金が無くなったときに、「また借りればいいや」という考えが浮かぶようになってしまうのです。

例えば、一般社団法人全国銀行協会の調査では、銀行カードローン経験者でいえば、次のような結果が出ています。

- 消費者金融で借入れ経験あり…41.6%

- クレジットカード会社からも借入れ経験あり…65.0%

「銀行カードローンに関する消費者意識調査」の調査結果について | 2020年 | 一般社団法人 全国銀行協会

※別添資料PDFの10ページ「(5)借入の重複利用状況」を参照

ただでさえ、インターネットなどIT技術が進化して、どこでもいつでも銀行や消費者金融などから借入れができる時代です。

手続きの簡便さがゆえに、心のハードルが下がってしまえば借金を繰り返すことには簡単に慣れてしまうのです。

借金を新たに借金して返済する「多重債務」に陥る

「いつの間にこんなに借りてた…?」

「あれ…?いつの間にか返済資金が無い…」

借金の現状を把握していなかったり、返済計画を考えていなかったりすると、当然、返済日に返せない事態に気が付きます。

では、返済資金をどうするかと考えたとき、借金へのハードルが下がっていたり、借金癖がついていたりすると、すぐ手元資金が用意できる新たな借金という方法を選んでしまいます。

いつの間にか借金を返すためにお金を借りる自転車操業のような状態、多重債務に陥ってしまいます。(カードローンは何社まで借りられるの?)

借金の仕組みを理解していない

利息や返済日について深く考えていなかったり、返済ができない事態に陥ることを想定していなかったりといった、自分が借金をしている自覚が無く、借金の仕組みを理解していない人は少なくありません。

現在は銀行や消費者金融などが、簡単に借入れができるサービスを充実させていますから、お金を借りた後のことや返せなくなったときのことを詳しく知らなくても、誰でも簡単に借金をすることができるからです。

「借金はなんとかなる」と思っている人は借金のリスクを想像できていない

「100万円の借金くらい大したことない」

などと借金を甘く考えている方は、すぐに考えを改めたほうがいいです。

時には、どうしてもお金を借りなければならないときはあると思いますから、借金をすること自体が悪いわけではありません。

しかし、借金の仕組みや、お金を返すことに失敗したときのことを理解していないことは、とりかえしのつかない事態を招くこともあるのです。

ここでは、借金が持つリスクについて説明します。

- 利息に苦しめられる

- 借金が増えるほど返済計画を考えるのが困難になる

- 「リボ払い」や「後払い」を安易にしてしまう

- 返済が遅れるたび返す金額が増える

- 返済が大幅に遅れるとブラックリストに載る

利息が膨らみ返済地獄が始まる

借金をすると、基本的には、元金(借りた金額)の返済に加えて利息を支払わなければなりません。

利息がいくらかかるのか把握していないと、かなりの金額を支払ったのにもかかわらず、元本の返済がいつまで経っても終わらず、返済地獄に陥ることになることもあります。

現在は、利息制限法という法律によって、次のように上限金利(利息を何%まで上げてよいか)が決まっています。

- 元本が10万円未満のとき…年20%

- 元本が10万円~100万円未満のとき…年18%

- 元本が100万円以上のとき…年15%

そのため、例えば大手消費者金融では、プランなどにもよりますが最大で年18%の利息を設定している場合が多いです。

つまり、50万円をたった2か月だけ借りた場合でも、50万円の返済に加えて、最大約1.5万円の利息を支払わなければならないのです。(カードローンの借金地獄から抜け出す方法)

借金が増えると返済日が増え資金繰りが難しくなる

借金の金額が大きくなると、それだけ返済の分割回数が増えるのが普通です。

また、色々なところから借金をして借入先が増えると、当然、返済日も借入先の分だけ増えることになります。

ただでさえ、返済日に合わせて計画的に資金繰りをすることは難しいのに、返済日の数が増えてくると、資金繰りはより難しくなります。

「今月返済しないといけない分はなんとか返せたけど、来月分どうしよう…」

などと、毎月頭を悩ませることになる可能性もあります。

リボ払いや後払いで支払いを後回しにする

クレジットカード会社が進める便利な「リボ払い」や「後払い」は、実は借金に近いものです。

何か買い物をするとき、「リボ払い」や「後払い」といった仕組みを利用している人は増えていると思われますが、そこには高いリスクが潜んでいます。

リボ払い(リボルビング払い)とは、月々の支払金額が一定になるサービスです。

一般的によく利用される「分割払い」と比較するとイメージがしやすいです。

分割払いは支払回数を決めて対応する金額を支払っていくのに対し、リボ払いは支払金額を決めて対応する回数支払っていく形です。

- 分割払い(3回払い)の場合

30万円の買い物をした時…毎月10万円ずつ支払い

3万円の買い物をした時…毎月1万円ずつ支払い

→ 買い物をした金額によって支払額が変動 - リボ払い(毎月の返済金額を1万円に設定)の場合

→ 30万円の買い物をしても3万円の買い物をしても、毎月一定で1万円ずつ支払い

こう見るとリボ払いのほうが支払いの負担が少なく、お得に感じます。

しかし、クレジット決済とは、購入者の代わりにクレジット会社が購入店舗に代金を支払い、その結果、購入者がクレジット会社に代金分のお金を(分割して)返済するという形をとります。

つまり、ほとんど借金をすることに近く、「手数料」という名の利息は返済期間が長くなればそれだけ多く発生してきます。

また、そもそもリボ払いは分割払いよりも手数料の率が高く設定されていることが多いうえに、支払残高(返済する必要のある合計金額)に対応してどんどん手数料が発生するため、手数料が高額になりやすいのです。

そのため、毎月の返済分が手数料の一部の支払いだけで終わってしまい、支払残高が減るどころかどんどん増えていくこともあるのです。

支払日を引き延ばす「後払い」についても、返済期間がそれだけ伸びるのですから、手数料(利息)はそれだけ多く発生します。

返済に遅れると遅延損害金が発生する

返済が返済日に間に合わなかった場合、原則として「遅延損害金」というものが発生します。

遅延損害金は、利息と同じように元本に一定割合をかけて計算されますが、利息制限法により、貸金業者からの借金については、上限が年20%と決められています。

実際、大手消費者金融のカードローンなどでは、遅延損害金年率を20%と設定していることが多いです。

例えば、100万円の返済がたった1か月遅れた場合でも、約1.6万円の遅延損害金を支払わなければならないことになります。

61日以上または3カ月以上滞納するとブラックリストになる

借金の返済が61日以上または3か月以上遅れてしまうと、いわゆる「ブラックリスト」に載ってしまいます。

ここでいうブラックリストとは、「信用情報機関」という組織が持っている情報のことをいいます。

信用情報とは借入金の返済能力に関する情報のことで、信用情報機関は信用情報を集め、銀行や消費者金融といった貸金業者へ提供をしています。

貸金業者は、お金を貸す相手が本当に返済できるような人なのか、信用情報をもとに審査を行います。

信用情報機関は、現在3つあります(下の表参照)。

そのうちの1つ、「CIC」という機関によると、「61日以上または3か月の支払遅延」があると、貸金業者へ提供される信用情報として記録されます。

ブラックリストに一度載ってしまうと5年間は消えず、長い間、住宅ローンを組んだり携帯電話を分割購入したりすることが難しくなります。

※自分の信用情報が気になる方は、信用情報機関へ簡単に請求できますので、以下の表から各サイトへ飛んで、是非とも一度請求して確認することをおすすめします(手数料がかかります)。

| 信用情報機関(情報開示手続きページ) | |

|---|---|

| CIC | 情報開示とは|指定信用情報機関のCIC |

| 日本信用情報機構(JICC) | 本人による開示申し込み(スマホ申込) | 開示を申し込む | 開示サービス | 日本信用情報機構(JICC)指定信用情報機関 |

| 全国銀行個人信用情報センター | 本人開示の手続き | 全国銀行個人信用情報センター | 一般社団法人 全国銀行協会 |

最後には裁判に発展し給与・財産の差し押さえを受ける

借金を返さないでいると、通常、借入先から法的措置をとられることになります。

具体的には、督促状といった書類が借入先などから届き、それでも返済しない場合、借入先は裁判所へ訴訟を提起し、滞納者のもとへ訴状が届くことになります。

訴状を無視したり、納得いかないからと戦ったりして裁判に負けると、相手方の申立てによって、判決をもとに財産への強制執行(差押さえ)が行われます。

差し押さえられるのは家や銀行預金だけでなく、勤務先に通知が行って給料が差し押さえられることもあります。

つまり、財産を失うだけでなく、周りの知り合いや勤務先に知られてしまいます。

「借金があってもなんとかなる」という甘い考えを持っていたために、人生が崩壊していくことになりかねないのです。

「借金 なんとかなる」に関する知恵袋の口コミ

では、借金をしている人や借金をしたことがある人は、実際どうなっていくのか、Yahoo!知恵袋で口コミを調査しました。

まずは、20代の若い女性の過酷な現状がうかがえる質問です。

20代女子です。

借金が凄くて困っています。

現在アルバイトをしています。

生活費を補うために、最初はアイフルから40万借入しました。

それでもすぐに限度額に達してしまい、次にレイクから4万借りました。

3つ目に三井住友銀行から16万、4つ目に三菱UFJ銀行から10万円です。

今のところ70万の借金があります。

借金の返済をする為に借金をするという悪循環です。

今のアルバイト先で正社員になって少しでも収入を多くしたいですが、会社が色々と申請しないといけなくて、正社員になるのは11月まで待っててねと言われました。

バイトの掛け持ちも考えていますが、体力が心配です。

こんな状況ですが、車も買いたいんです。

住んでるのが沖縄なので、車が無いと何も出来ないです。

車を買うにもローンがありますし、100%通らないと思います。

借金の減額を依頼しようともしましたが、それもお金がかかるので無理です。

この先どうしたらいいか分かりません。

何かアドバイス貰えると嬉しいです。(引用:Yahoo!知恵袋)

最初は生活費のために消費者金融でお金を借りたところ、そこから、どんどんと他の消費者金融や銀行からも借金をしていきました。

一度お金を借りてしまったことで、「少額なら大丈夫」とハードルが下がってしまい、借金癖がついてしまったと考えられます。

ついには借金を返すために借金をして、多重債務の状態に陥ります。

質問が投稿されてから、この記事を書いている時点で数年が経過していますが、なんとか立ち直ることができたと信じたいです。

次は、「借金に苦しめられたものの、結果なんとかなった」という方の回答を紹介します。

僕なんかキャッシングで250万まで膨れあがってマジ泣き崩れた事がありますよ。

弁護士さんの無料相談を市役所でやってるので駆け込んでみたら、債務整理する事になり、2年くらいで完済できましたが。

160万ぐらいなら、もっと早く終わるでしょうね。

ちなみに僕もバイト生活ですが、ちゃんと完済できましたよ?債務整理すると月々の支払いが激減するので、今よりもかなり返済はラクになります。

それと、弁護士費用は月々の支払いからそれとなく引かれる形になるので、こちらに全く負担は無いです。

この辺はよく考えられてるなあと感心しました。

弁護士さん、やはりプロです。(引用:Yahoo!知恵袋)

「キャッシング」とは、銀行からお金を借りられるサービスのことです。

借金額が250万円にまでのぼり、絶望した回答者が利用したのが「債務整理」という方法です。

債務整理については、このページの「債務整理で借金の減額・免除してもらう」で詳しく説明しています。

この回答者は、市役所の無料法律相談を使うことでピンチを切り抜けました。

区役所や市役所などでは、利用するための条件はありますが、弁護士による無料の法律相談を行っています。

気になる方は、「○○市(お住まいの市区町村) 無料法律相談」で検索して調べてみることをおすすめします。

また、「法テラス」という、国が設立した法的トラブル解決のための機関でも無料法律相談が行われていますし、無料法律相談を行っている弁護士事務所もあります。

なんとかなる借金もある

これまで借金の危険性についてみてきましたが、借金をすること自体が悪いわけではありません。

きちんと借金の仕組みと現状を知ったうえで、自分に合った方法でお金を借りることは、生きていくうえで必要不可欠になることもあります。

人生を豊かにするため、あらゆる挑戦をするため、心身ともに健康であるため、ときに借金は心強い味方になってくれます。

奨学金・住宅ローン・自動車ローンなど

・奨学金

「奨学金」とは、経済的理由によって学校に通うことが困難な学生を支援するために給付・貸与されるお金(その制度)のことです。

貸与型奨学金の場合、将来返済する必要があります。

しかし、奨学金はほとんどの場合、利息が発生しない、または発生しても利率が非常に低く(3%以下など)、返済にあたっては非常に長い期間(20年間など)で少しずつゆっくり返すことが許されています。

日本学生支援機構(JASSO)による令和2年の調査では、大学(昼間部)に通う学生の49.6%が何らかの奨学金を受給しているという結果が出ています。

・住宅ローン

「住宅ローン」とは、家を購入したり、建築したりする際に金融機関などからお金を借りる、住宅取得専用のローンです。

住宅ローンも、奨学金と同じように利息の率が非常に低く設定されており、返済期間が非常に長く設定されているのが特徴です。

・自動車ローン

「自動車ローン」とは、自家用車を購入する際に利用できるローンです。

自動車ローンも、利息の率が非常に低く、住宅ローンほどではないにしても返済期間が長く設定されていることが多いです。

医療費・入院費・手術費・介護費用など

あまり知られていないのですが、急な病気やケガによって医療費・入院費・手術費が捻出できない場合、または介護費用が捻出できない場合、行政からお金を借りられることがあります。

「生活福祉資金貸付制度」という国の制度があり、所得などの条件を満たして審査に通れば、医療費や介護費などにあてるためのお金を、無利息または非常に低い率の利息で最長20年間借りることができます。

手続きには時間がかかりますが、医療費や介護費など以外にも、いろいろな目的で貸付けを受けられる可能性があります。

急な出費などの少額の借入

計画的かつ少額であれば、一時的に借金することは問題ありません。

普通に生活していても、医療費などに限らず、思いがけない出費が発生することはどうしてもあります。

例えば、冠婚葬祭、欠席できない飲み会の誘い、突然の雨漏りなど、誰もが一度は経験します。

そんなとき、借金を甘く見ることなく、仕組みや借入先のサービス、自分の状況をよく理解したうえでする少額の借入れは、何も悪いことではありませんし、問題なく返済することができます。

借金から立ち直った人の特徴

借金をすることは、現在や将来に少なからず不安を抱えると思いますし、今まさに借金の返済地獄に陥って絶望している方もいるかもしれません。

しかし、中には借金をしても大丈夫な人や、借金まみれの生活から立ち直った人もいるのが真実です。

では、借金をしても大丈夫な人や、借金から立ち直った人には、どういった特徴があるのかを取り上げます。

安定した職業についており年収の増加も見込める人

安定した職業や年収の増加が見込める職業に就いている人は、仮に借金をしたとしても返済資金が一切用意できないという事態に陥りにくいです。

借金で一番怖いのは、計画どおり順調に返済できていたのに、突然収入が無くなって返済資金が用意できなくなり、滞納してしまうことです。

厳しい言い方をすれば、不安定な仕事や収入によって生活し、借金の返済をしている人は、いつ返せなくなってもおかしくない状況に立っているといえます。

また、借入先も、収入が不安定な人よりも安定している人のほうが、きちんと返してくれるだろうと安心してお金を貸せるのです。

例えば、公務員や、ある程度大きな会社に勤めている正社員の人たちは、長期ローンなどの審査で通りやすいという話は有名です。

借金はあるが返済遅れ・滞納をしたことがない人

現状をきちんと把握し、返済遅れや滞納をしたことがない人は、借金をしても問題ないですし、仮に借金まみれになったとしても立ち直ることができます。

借金をするうえで最も重要なのは、言うまでもありませんが「自分が本当に返せるか」を中心に考えることです。

返済遅れや滞納をしたことが無い人は、自分が返せる範囲の金額を考えたうえで借り、きちんと返済計画を立てて行動に移すことができている人がほとんどです。

また、滞納になる前に、返済が遅れそうになったときは、必ず借入先に相談できている人も、きっと立ち直ることができます。

目的・意図を持ってお金を借りている人

浪費目的で借りるわけではなく、何か挑戦する目的があったり、借金をするだけの価値ある意図を持っていたりして借金をする人は、借金をしても問題ありません。

返済する責任の自覚が強くなることが通常であり、また、借金をすることでそれ以上の何かを得られることによって借金地獄から抜け出せることもあるからです。

例えば、上で述べたような借金をする場合は、目的・意図を持ってお金を借りているといえます。

- 奨学金…知識や学歴などによって、将来的な収入増が見込める

- 住宅ローン…不動産という資産が手に入る(投資の一面もあり)

- 自動車ローン…収入を得るための移動手段が手に入る(投資の一面もあり)

借金まみれで逆転するには?なんとかするための対策

では、立ち直る人の特徴に当てはまらず、すでに借金まみれになった人は、もうどうしようもないのかといえば、決してそんなことはありません。

今からでも、やれることはたくさんあります。

諦めることなく、借金まみれの状態からでも大逆転する方法は必ず存在します。

ここでは、その一例として、借金まみれからなんとかする方法をいくつか解説します。

- 「繰上返済」や「一括返済」によって支払総額を減額する

- 現状を把握し、返済計画を立てて返していく

- 支出を見直し、節約する

- 「借り換え」や「おまとめローン」を利用する

- 「債務整理」を利用して借金を減額または免除してもらう

余裕があれば繰上返済・一括返済をする

繰上返済・一括返済で、利息をカットする。

繰上返済(くりあげへんさい)とは、毎月の返済額とは別に、まとまった額を返済する方法です。

一括返済とは、返済計画にかかわらず、借りたお金を一度に返す方法です。

メリットとしては、まとまった金額を早めに返すことで元本が減った分、その後から発生する予定だった利息が減額される(一括返済の場合は発生しなくなる)ことが挙げられます。

結果として、返さなければならない総額が減るということです。

ただし、繰上返済や一括返済をしても、当初の返済計画で支払う予定だった利息は、債権者の期待を保護するため支払わなければならないのが民法の規定による原則です。

消費者金融や銀行からの借入れの場合は、契約上、繰上返済や一括返済があったときには利息を減額する(または免除する)合意がされていることがほとんどです。

しかし、個人間の貸し借りの場合など、利息を減額(免除)する合意が用意されていない可能性がある場合には注意が必要です。

計画立てて借金の返済を進める

借金まみれになってしまった場合、まずは落ち着いて現状を把握し、きちんと返済計画を立て直すことが大切です。

「なんとかなる」と考えて場当たり的に返済していると、返済日に返済資金が用意できず、返済遅れを繰り返したり返済のために借金をしたりすることになりかねません。

まずは、

- どこから、どのくらいの借金をしているのか

- どういう返済の約束をしているのか

- 収入と支出の状況

などを把握することから始めることが必要です。

特に、収入と支出を見直し、毎月どれくらいなら返済資金に充てられるのかを計算することは、借入先にリスケ(返済計画の変更)の相談をするときに必要になってきます。

お金を使わない生活を心がけて節約生活を過ごす

返済資金を作りだすためには、やはり支出を見直し節約生活を送ることが一番です。

収入をすぐに増やすことはとても難しいですが、支出を減らすことであれば、今この瞬間からでも可能です。

節約の例

- 嗜好品(お酒やたばこ)を控えめにする、またはやめる

- ギャンブルには手を出さない

- 生活用品の質を落としてみる

- 少額の買い物でも、一度立ち止まって必要性を考える

まずは、家計簿などをつけてみて、毎月自分が何にどれだけお金を使っているのかを確認するのがおすすめです。

自分のお金の使い方を数字で改めて見つめることで、お金を減らしている実感が湧き、余計な出費を避けるようになります。

金利の高い金融機関から低いところで借り換え・おまとめローンを組む

借り換えやおまとめローンで、利息・手数料をカットする。

「借り換え」とは、ある借金について、現在の借入先から、別の借入先に乗り換える方法をいいます。

例えば、A社から100万円借りている人が、B社から新たに100万円を借り、A社に一括返済するような手法をとります。

B社の利息が年5%、A社の利息が年10%であった場合などに、利息の支払いを減額することができるのでメリットがあります。

また、リボ払い残高をカードローンで借りたお金で返すという方法も、手数料や利息を比較した結果、有利な場合があります。

「おまとめローン」とは、複数の借入先から借金をしている場合に、1つの借入先に借金を一元化する方法をいいます。

例えば、A社から30万円、B社から20万円、C社から50万円それぞれ借りている人が、D社から新たに100万円を借り、各社に一括返済するような手法をとります。

こちらもD社の利息の率が他社より低い場合、支払総額を減額することができますし、何より借金の管理がしやすくなります。

| メリット | デメリット | |

|---|---|---|

| 借り換え | ・利息を減らせる場合がある ・新たな返済計画により月々の返済を減らせる場合がある |

・再度審査を受ける必要がある ・利息の率が低くならない場合もある |

| おまとめローン | ・利息を減らせる場合がある ・新たな返済計画により月々の返済を減らせる場合がある ・借金管理が楽になる |

債務整理で借金の減額・免除してもらう

「債務整理」とは、借金の減額、免除または支払いの猶予を目的として、私的または法的に借金の整理をし、債務者の経済生活を立て直していく手続きのことをいいます。

個人の場合、主に、①任意整理、②自己破産、③個人再生、④特定調停の4つがあります。

| 任意整理 | 裁判所を利用しない手続きで、利息制限法などによる借金の見直しのうえ、借入先と個別に交渉して、支払可能な分割払いなどの合意をするもの。 |

|---|---|

| 自己破産 | 裁判所を利用する手続きで、借金を免除してもらう(「免責決定」を受ける)ことを目指すもの。 |

| 個人再生 | 裁判所を利用する手続きで、借金の一部カットを受けたうえで、残額について分割支払いをしていくもの。 |

| 特定調停 | 裁判所を利用する手続きで、裁判所に借入先との間に入ってもらい、返済金額を確定させ、支払可能な分割払いの合意をするもの。 |

任意整理のメリット

・裁判費用がかからない

・私的な交渉によって柔軟な解決ができる

任意整理のデメリット

・借金が残ってしまう

・弁護士や司法書士などの専門家に依頼する必要がある

自己破産のメリット

・(一定の場合を除いて)借金が無くなる

自己破産のデメリット

・弁護士や司法書士などの専門家に依頼する必要がある

・官報(全国で発行される国の広報紙)に名前が載る

・職業に就く資格が制限される場合がある

個人再生のメリット

・借金の総額によるが、返済総額を約8割程度カットできる

個人再生のデメリット

・弁護士や司法書士などの専門家に依頼する必要がある

・債務者に安定した収入が必要となる

・時間と労力がかかる

特定調停のメリット

・費用が安い

・専門家に依頼することなく利用しやすい

特定調停のデメリット

・借金が残ってしまう

・時間と労力がかかる

借金はなんとかなるものではないので今すぐ行動すべき

何の根拠も無く「なんとかなる」と楽観的に考えている人は、今すぐに考えを改めなければなりません。

しかし、借金は、ときに力強い味方になってくれることもあります。

借金は、きちんと理解したうえで上手く付き合っていけば、何も問題は無いのです。

今、すでに借金まみれの人も、改めて仕組みや返済計画に向き合って知識を身につければ、大逆転することは可能です。

決して諦めず、行動に移してください。

・TOP ランキングへ戻る >>お金借りる今すぐナビなら即日お金が必要で借りたい人にも方法を徹底解説中

―――――――

【最新版】ランキング【直近3ヵ月の申込数順】※当社調べ【ランキングの根拠】

<審査通過の簡単なコツ>①情報の入力ミスに注意(嘘はNG) ②書類添付ミスに注意 ③限度額は必要な分だけ

1位 プロミス

1位 プロミス審査⇒借入まで最短3分で即日借りられる!(申込み時間や審査により希望に添えない場合あり)

●瞬フリ(振込キャッシング)で24時間365日最短10秒で口座振込可。在籍確認は原則電話なし!郵送物なし!初回30日間利息なし!(土日祝も当日借り入れ可能)

↓🔰申込も簡単で早い↓

✅アルバイト・パート・派遣社員・会社員・自営業者も申込可

✅20歳~50代に人気NO1

✅長期バイトをしている学生も可

✅申込~融資/最短3分※土日祝も当日可

(申込み時間や審査により希望に添えない場合あり)

✅低金利で・急ぎで必要な人

✅初回30日間無利息で一時的な借入も可

✅女性専用窓口あり

✅50万円以下なら免許証だけでOK

✅誰にもバレない体制が整っています。

✅原則在籍確認の電話なし

✅Web明細利用でカードレス・郵送物なし

✅毎回借りる時は口座に即日振込も可

✅コンビニATMでも借りられる

✅最低返済額は1,000円~

✅審査が不安な人は1秒診断後に申込を。

\申込も簡単「プロミス」借りるまで最短当日/

↓女性専用窓口 レディースプロミスはこちら↓

2位 アイフル

2位 アイフル

\金利3.0~【借り換え可】/

↓無利息期間30日間あり【人気上昇中】↓

↑【審査通過のコツ】①記入ミス・書類不備に気を付ける ②希望額は必要な分だけにする ③ウソは書かない

3位 レイク

3位 レイク 4位 アコム

4位 アコム

\原則電話なし・郵送物なしでバレない/

↓返済は35日ごと:返済額1,000円~・借り換え可↓

| 【特別枠】銀行カードローン | 特徴※各銀行口座がなくても利用可能 |

|---|---|

| >>auじぶん銀行 カードローン |

au IDをお持ちの方におすすめ |

| >>みずほ銀行 カードローン |

みずほ銀行の口座を お持ちの方におすすめ |

| >>楽天銀行 スーパーローン |

楽天サービスを お使いの方におすすめ |

| >>オリックス銀行 スーパーローン |

年利1.7%~14.8%※限度額800万円まで |

| この記事の監修者 | 山口みき |

|---|---|

| 自己紹介 | 金融WEBメディア運営・管理経験(3年以上)を活かし「お金借りる今すぐナビ」の編集・監修を担当。FP技能士や貸金業務取扱主任者・クレジット債権管理士の資格取得にも前向きに取り組んでおり、借り入れに関する疑問や不安に応えるため、常に正確で専門的な情報提供に努めています。 |

| 事業所 | トイントサロン |

| @okanekariruima | |

| YouTube | お金借りる今すぐナビ – YouTube |

| お問い合わせ | 下記フォームよりお問い合わせ下さい。 フォーム |